За кого кроме супруга можно вернуть часть средств

Налоговым кодексом определен перечень лиц, чье лечение можно оплатить, а потом вернуть часть потраченных денег (пп. 3 п. 1 ст. 219 НК РФ).

|

№ |

Родственник |

|

1 |

Родители |

|

2 |

Супруг (супруга) |

|

3 |

Дети до 18 лет. Или до 24 лет, если они обучаются очно в лицензированном учебном заведении — по расходам с 2022 года |

Налоговый вычет на лечение супруга можно получить вне зависимости от того, кто из супругов заплатил за услугу. Например, жена оплатила собственное лечение, а возврат НДФЛ оформил муж. Или супруги поделили расходы на лечение одного из них, и компенсацию на одну часть расходов заявил муж, а на другую — жена. Справка об оплате из клиники также может быть выписана на любого из супругов.

Сколько денег можно вернуть за супруга

Вычеты по НДФЛ за лечение супруги(-а) делятся на два вида — за простое лечение и за дорогостоящее. Вид можно определить по коду, указанному в справке об оплате медицинских услуг из клиники. Ниже мы расскажем, в чем разница между этими льготами.

Вычет за простое лечение супруга

Простое лечение по коду «01» входит в состав социальных вычетов и имеет общий лимит с другими социальными расходами. С 2024 г. максимальный размер составляет 150 тыс. рублей в год суммарно. То есть ежегодно можно возвращать не более 19 500 рублей (13% * 150 000).

Пример

В 2024 г. Ольга заплатила 30 тыс. рублей за стоматологию супруга и 70 тыс. рублей — за свое лечение. Ольга вернет 13% от всех затрат — 13 тыс. рублей (100 000 * 13%), оформив налоговый вычет и за лечение мужа, и за свое собственное.

Социальный вычет, в отличие от имущественного, не имеет переносимого остатка. Если вы превысили лимит, то не сможете получить оставшуюся сумму в следующем налоговом периоде, и она сгорит. Но в этом случае можно воспользоваться распределением вычета между супругами.

Пример

В 2024 г. Иван заплатил за лечение супруги Анны 200 тыс. рублей. Так как затраты превысили лимит, супруги приняли решение, что Иван получит налоговый вычет на лечение супруги в полном размере, то есть 150 тысяч, а Анна заявит вычет на остаток — на 50 тыс. рублей.

Дорогостоящее лечение супруга

Виды дорогостоящих медицинских услуг для налогового вычета перечислены в Постановлении Правительства РФ от 8 апреля 2020 г. № 458. И если клиника указала, что было предоставлено именно такое лечение по коду «02», то вы сможете вернуть 13% от всех расходов.

Пример

Леонид заплатил 300 тыс. рублей за ЭКО супруги. Эта процедура входит в перечень дорогостоящих медуслуг, поэтому Леонид получит возврат НДФЛ за лечение жены со всей суммы — 39 тыс. рублей (300 000 * 13%).

Но имейте в виду, что вы не сможете вернуть налогов больше, чем уплатили за тот же налоговый период. И уплаченный вами НДФЛ возвращается именно за тот год, когда вы заплатили деньги за лечение супруга.

Пример

В семье Лобовых работает только муж, а жена находится в декретном отпуске. В 2024 г. Лобов заплатил за дорогостоящее лечение жены 400 тыс. рублей, и теоретически может вернуть 52 тысячи (13% * 400 000). Но за 2024 г. Лобов заплатил только 40 тысяч НДФЛ, поэтому и возврат составит 40 тыс., а не 52.

Если клиника выдала две справки с разными кодами, то вернуть налог можно по обеим — один вычет не исключает другой. По справке с кодом 01 (простое лечение) вы вернете сумму с учетом ограничения, а по коду 02 (за дорогостоящие медуслуги) лимита на получение налогового вычета нет.

Изменения по размеру вычета вступили в силу 1 января 2024 г., поэтому увеличенный размер будет учитывать расходы, начиная с 2024 г. То, что вы заплатили за супруга в 2023 г. и ранее, будут считать по прежним правилам.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Как получить вычет за лечение жены или мужа

Чтобы оформить возврат налога, необходимо собрать пакет документов, подтверждающих право на вычет. Есть два варианта: оформить вычет через ФНС или через работодателя.

Возврат через ФНС

Для этого вам нужно дождаться окончания календарного года, в котором были расходы на медицинские услуги супруга или супруги, и после этого подавать документы в отделение ФНС по месту регистрации. Также отправить декларацию можно через Личный кабинет налогоплательщика на сайте ФНС.

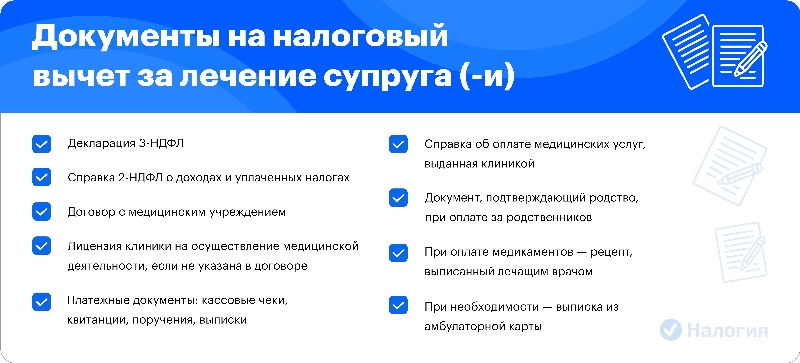

Вам понадобятся:

- Налоговая декларация 3-НДФЛ.

- Справка 2-НДФЛ о доходах.

- Платежные документы, подтверждающие расходы на лечение супруга.

- Договор с медицинским учреждением.

- Лицензия клиники на осуществление медицинской деятельности.

- Справка об оплате медицинских услуг.

- Рецепт от лечащего врача, если возвращаете налог за лекарства. Это обязательный документ, без которого вы не вернете расходы на медикаменты. Рецепт нужен даже для безрецептурных лекарств.

- Документы, подтверждающие родство, если оформляете возврат налога за лечение родственника.

Максимальный срок возврата налога и проверки документов составляет четыре месяца: три месяца камеральная проверка, 10 дней — принятие решения и 30 дней — перечисление денег на счет.

Через работодателя

Чтобы получить возврат на работе, не нужно ждать конца года. В том же налоговом периоде, в котором вы заплатили за лечение супруга, можно обратиться инспекцию с вышеперечисленными документами (кроме 3-НДФЛ и 2-НДФЛ) — лично или отправить документы онлайн на сайте ФНС.

В течение 30 дней налоговая направит работодателю уведомление о вашем праве на вычет, и из вашей зарплаты не будут удерживать налог до полного исчерпания возврата или до конца года — в зависимости от того, что наступит раньше.

Частые ошибки при оформлении вычета за супруга

На основе нашего опыта работы с налоговыми вычетами мы собрали самые частые ошибки, которые совершают люди при оформлении возврата.

1. Оформление налогового вычета за лечение за рубежом.

Вернуть налог за лечение супруга можно только в том случае, если медицинские услуги были оказаны в российской клинике. За лечебные процедуры за рубежом получить компенсацию по закону нельзя.

2. Подача документов на возврат по истечении трех лет.

Социальная льгота имеет срок давности — три года. То есть в 2025 г. оформляется возврат за оплату лечебных процедур супруга в 2022, 2023 и 2024 гг.

Чтобы исключить ошибки и не потерять право на вычет, обращайтесь к нашим экспертам. Они проконсультируют вас, проверят все документы и за два дня подготовят декларацию, которую вы сможете скачать в формате XML или PDF.

3. Оформление льготы без налогооблагаемых доходов.

Если у вас нет дохода, с которого уплачивается налог по ставке 13-22%, вы не сможете оформить возврат. Нет налога — нет вычета. Но помните, что в этом случае вычет может получить ваш работающий супруг.

4. Подача документов нерезидентом.

Если в течение отчетного года вы находились в России менее 183 дней и потеряли статус налогового резидента РФ, вернуть НДФЛ за лечение супруга вы не сможете.

Частые вопросы

Нет. Вы имеете право получить компенсацию только за родственников: родителей, детей и мужа/жену. Бывший супруг уже не является вашим родственником.

Нет, вернуть НДФЛ можно только за тот год, в котором были расходы. Перенести вычет на другой налоговый период не удастся.

Этот вычет предоставляется ежегодно.

Заключение эксперта

В 2025 г. вы имеете право на социальный налоговый вычет за лечение супруги(-а), если являетесь налоговым резидентом РФ и уплачиваете 13-22% НДФЛ. Оказывать лечащие услуги должна российская клиника. Оформить льготу можно через налоговую службу или через работодателя. И помните, что налоговый вычет за медуслуги имеет срок давности и при недостатке уплаченного НДФЛ не может быть перенесен на будущие налоговые периоды.