Существует ли налог при вступлении в наследство

Чтобы понять, нужно ли платить НДФЛ с наследства и чему он равен, необходимо обратиться к п.18 ст. 217 НК РФ. В статье говорится, что если человек унаследовал что-либо, то при вступлении в наследство налог не взимается. Причем не имеет значения, что именно было получено: недвижимость, деньги, автомобиль и прочее.

Пример

Иванову от дяди досталась квартира. Это наследуемое имущество, налог при наследовании платить не нужно. Также Иванов не должен декларировать свой доход в виде квартиры.

Исключение составляет только вступление в наследование авторского права, когда человек получает вознаграждение за работы в области литературы, искусства, науки и патенты на изобретения. В этом случае наследник обязан уплатить налог с наследства в размере 13%.

Пример

Петров получил по унаследованному патенту 1млн рублей за изобретения своего дедушки. Такое наследство облагается налогом, поэтому Петрову необходимо уплатить 13%, то есть 130 тыс. рублей (1000000 * 13%).

Наследство по завещанию и без

При получении квартиры наличие завещания не влияет на уплату НДФЛ. Налог на имущество по завещанию или без него отсутствует. Если наследник прописан в завещании, это лишь упростит процедуру оформления.

Если продается квартира, полученная по наследству

При продаже квартиры, полученной по наследству, вступает в действие гл. 23 НК РФ. Она регламентирует налогообложение на территории РФ и удержание 13%.

Продавая какое-либо имущество, даже то, которое досталось вам в наследство по завещанию, собственник получает доход. Его необходимо декларировать, отчитываться о нем в ФНС и платить 13% НДФЛ.

Минимальный срок владения 3 года

Чтобы не платить налог с продажи наследства, квартирой нужно владеть минимум 3 года. Это правило действует для недвижимости и иного имущества, полученного по наследству с завещанием или без него.

Пример

Скворцову 4 года назад досталась квартира по завещанию от бабушки. Теперь он решил ее продать, и 13% со сделки уплачивать не придется. Минимальный трехлетний срок владения уже истек.

При этом наследодателем может быть любой человек. Какой-либо налог на наследство по завещанию близких родственников или просто знакомых отсутствует. Степень родства никак не влияет на вопрос налогообложения.

Пример

Воробьев продал жилой дом, который получил пять лет назад в наследство от своего друга. Наследнику не придется платить с продажи 13%, так как при получении имущества в наследство минимальный срок владения составляет 3 года.

Как считать срок владения

По закону срок владения наследством отсчитывается с даты смерти наследодателя (ст. 1113, п. 1 ст. 1114 ГК РФ). Дата оформления наследства или переписи квартиры на себя не учитывается. Процесс вступления в права собственника может затянуться, так как порой наследники не сразу узнают о своих правах.

Пример

Орлов получил в наследство квартиру от бабушки, которой не стало в январе 2019 г. В декабре 2020 г. Орлов оформил квартиру на себя, а в мае 2023 г. продал ее. Налог с продажи Орлов платить не будет, так как 3 года владения считаются с января 2019 г.

Однако имеются исключения, они касаются совместно нажитого имущества. Так, если квартира была куплена в браке и унаследована от умершего супруга, то датой начала владения будет считаться момент первоначального оформления квартиры в собственность супругов.

Пример

Ивановы купили в 2017 г. квартиру и оформили ее на мужа. В 2023 г. Иванова стала вдовой и в том же году продала квартиру. Она не будет платить 13% налога с продажи наследства, так как срок владения отсчитывается не со дня смерти ее мужа, а с 2017 г., когда было оформлено право собственности.

То же самое касается и долевой собственности. Срок владения считается с момента регистрации права собственности на первую долю.

Пример

Братья Серегины купили дом в равных долях и зарегистрировали собственность в 2017 г. В 2021 г. один из братьев умирает, а второй наследует его долю. В 2023 г. Серегин решает продать дом, и налог за продажу недвижимости он платить не будет, так как три года владения исчисляются с момента регистрации первой доли.

Если налог нужно платить

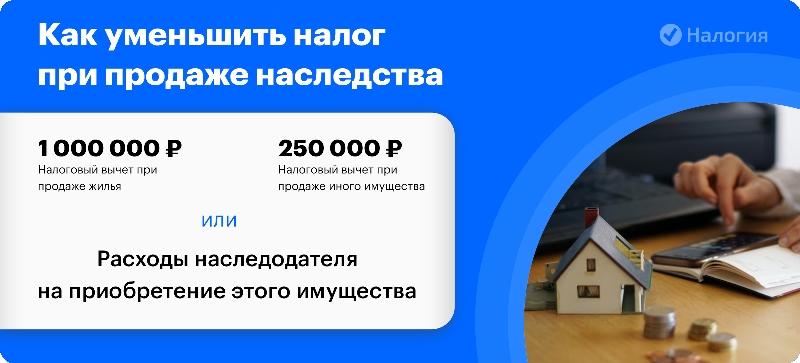

Если все-таки с продажи унаследованного имущества требуется уплатить 13%, то возможно снизить налог к уплате с помощью налоговых вычетов (ст. 220 НК РФ). Они уменьшают налогооблагаемую базу, и соответственно, конечный подоходный налог.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Вычет на недвижимое имущество

Если вы продаете квартиру, жилой дом, дачу, комнату, земельный участок, садовый дом или доли в них, доставшиеся по наследству, вы можете уменьшить доход от продажи на 1 млн рублей. Уплата налога на продажу наследства будет рассчитана с оставшейся суммы.

Пример

Давыдов за 3 млн рублей продал квартиру, унаследованную 2 года назад. Используя вычет по НДФЛ, он уменьшает свою налогооблагаемую базу. В итоге налог будет рассчитан с 2 млн и составит 260 тыс. рублей (2 000 000 * 13%).

Вместо вычета разрешается уменьшить доходы на расходы, понесенные наследодателем при покупке недвижимости (пп. 2 п. 2 ст. 220 НК РФ). Для этого расходы необходимо подтвердить документально. НДФЛ к уплате будет рассчитан с разницы от продажи и ранее совершенной покупкой.

Пример

Дочь унаследовала от отца жилье, которое тот приобрел за 4 млн рублей. Через 2 года наследница продала квартиру за 5 млн рублей и уменьшила доход на расходы. НДФЛ с остатка составит 130 тыс. (13% * 1 000 000).

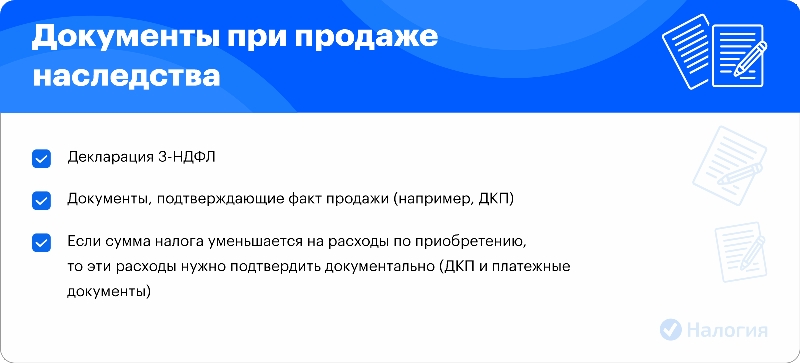

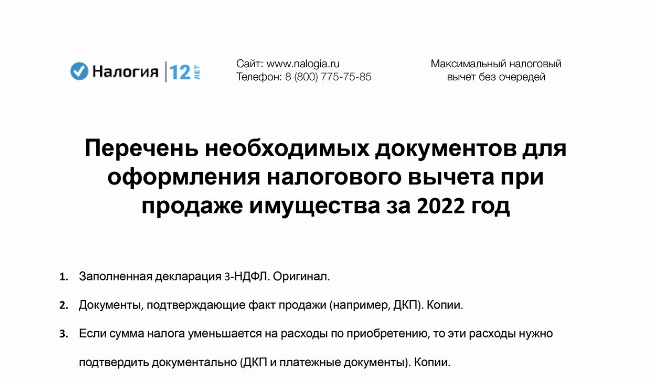

Налоговый вычет действует при продаже любой недвижимости, а не только на полученную по наследству. Для уплаты налога требуется заполнить и сдать налоговую декларацию 3-НДФЛ.

Отправить документы в ФНС можно по почте, принести лично, отправить онлайн через Личный кабинет налогоплательщика на сайте ФНС или через онлайн-сервис «Налогия».

Вычет на иное имущество

Если в продаже участвует унаследованное иное имущество, например, авто или мотоцикл, то разрешается уменьшить доход от продажи на 250 тыс. рублей. Налог рассчитывается с оставшейся суммы.

Пример

После умершего год назад родственника Зотов унаследовал мотоцикл и продал его за 400 тыс. рублей. Зотов уменьшает налогооблагаемую базу на 250 тыс. и будет оплачивать налог с остатка — со 150 тыс.

|

Продаваемое имущество |

Размер вычета |

|

Дом, квартира, комната, участок, доли в них |

1 000 000 руб. |

|

Авто, мотоцикл, гараж и иное имущество |

250 000 руб. |

Нужно ли что-то платить при вступлении в наследство

Каких-либо сборов при получении наследства в России нет. Однако при оформлении своих прав необходимо уплатить государственную пошлину, которую должен выплачивать каждый гражданин, участвующий в наследовании, то есть, наследник.

Размер пошлины определяет НК РФ (п. 22 ст. 333.24 НК РФ).

Пошлина за выдачу свидетельства о праве на наследство по закону и по завещанию:

- детям, в том числе усыновленным, супругу, родителям, полнородным братьям и сестрам наследодателя — 0,3 процента стоимости наследуемого имущества, но не более 100 тыс. рублей;

- другим наследникам — 0,6 процента стоимости наследуемого имущества, но не более 1 млн рублей.

Кроме того уплачивается 600 рублей за принятие мер по охране наследства (п. 23 ст. 333.24 НК РФ).

Частые вопросы

Нет, в этом случае вам не нужно ни платить 13% с проданной квартиры, ни подавать налоговую декларацию 3-НДФЛ.

Да, вы можете уменьшить доход от проданного жилья на расходы, ранее произведенные наследодателем.

Нет, налоговый вычет в размере 1 млн распределяется на всю жилую недвижимость, проданную в течение года. В то же время уменьшать доход на расходы допускается по каждой продаваемой недвижимости.

Заключение эксперта

По законам РФ налог на вступление в наследство в 2024 году не взимается, и при этом не важно, как было оформлено наследование — наследник не платит налог на недвижимость по завещанию или без него, равно как и на другое имущество.

Степень родства с умершим не влияет на налогообложение, и налог на имущество по наследству отсутствует даже при наследовании от третьего лица. Единственным платежом является пошлина за выдачу свидетельства о праве на наследство по закону и по завещанию.