Кто может вернуть налог за операцию

Налоговый вычет снижает налогооблагаемую базу и позволяет уменьшить сумму подоходного налога к уплате. Вследствие чего вы заплатите меньше налога или, если НДФЛ уже заплатили, вернете часть уплаченного ранее налога.

Вы можете получить вернуть 13 процентов за операцию, если:

|

№ п/п |

Условия получения возврата |

|

1. |

Являетесь налоговым резидентом РФ, то есть проживаете в России не менее 183 дней в течение отчетного года. |

|

2. |

Имеете доход, облагаемый НДФЛ по ставке 13/15%, и платите с него налог. |

|

3. |

Оплачивали медицинские услуги себе, супругу(-е), родителям, детям до 18 лет или до 24 для обучающихся очно (с 2022 г.). |

Вернуть деньги за операцию для брата, сестры, тестя, бабушки или другого родственника не получится. Также налоговый вычет не предоставляется родителям в декрете, безработным, ИП на спецрежимах, студентам и пенсионерам без налогооблагаемых доходов, с которых эти категории уплачивают НДФЛ по ставке 13%.

За какие платные операции можно вернуть деньги

Возврат налога за операцию относится к социальным вычетам (подп. 3 п. 1 ст. 219 НК РФ).

Вернуть часть средств можно за любые хирургические вмешательства: установку кардиостимуляторов, имплантатов, ЭКО, хирургические вмешательства по устранению пороков развития, кровообращения, пищеварения, злокачественных образований, за стоматологические, коррекционные и другие виды лечения. Также вы имеете право получить налоговый вычет за пластическую операцию и операцию на глаза.

Разница лишь в том, сколько денег можно вернуть, так как по каждому виду медуслуг есть свой лимит.

Сколько денег вернут за операции

Все зависит от того, к какому виду лечения относится ваша операция — простому или дорогостоящему. При этом вид лечения не зависит от стоимости. Так, операция за 50 тыс. рублей может считаться дорогостоящей, а за 500 тысяч — простой.

Вид операции указан в справке об оплате медицинских услуг, которую клиника предоставит вам по запросу. В этом документе будет указан специальный код:

- 01 — простое лечение;

- 02 — дорогостоящее.

Большинство медицинских услуг относится к простому виду лечения. Максимальный налоговый вычет за платную операцию по коду 01 составляет 120 тыс. рублей в год.

Поэтому если ваши годовые расходы на операцию превысили эту сумму, возврат за простое лечение будет не более 15 600 рублей (120 000 * 13%).

Вычет за дорогостоящие операции считается иначе: по ним лимита нет, и на счет возвращается 13 процентов от всех расходов. Но помните, что сумма возврата не может быть больше НДФЛ, уплаченного за тот же год.

С 1 января 2024 г. вычет за платное лечение, в том числе за операцию, стал выгоднее (Федеральный закон от 28.04.2023 N 159-ФЗ). Новые правила коснутся расходов, понесенных в 2024 г. и позднее. Размер вычета увеличен со 120 тыс. рублей до 150 тыс. рублей (абз. 8 п. 2 ст. 219 НК РФ).

Изменения вступили в силу 1 января 2024 г., поэтому увеличенный размер вычета будет учитывать расходы, начиная с 2024 г. То, что вы заплатили в 2023 г. и ранее, будут считать по прежним правилам.

Список дорогостоящего лечения вы можете посмотреть в Постановлении Правительства РФ от 08.04.2020 г. № 458.

Справка об оплате медуслуг — обязательный документ для оформления льготы по НДФЛ. По умолчанию ее не выдают, вы должны сами запросить ее в клинике после оплаты операции.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Как получить налоговый вычет после операции через ИФНС

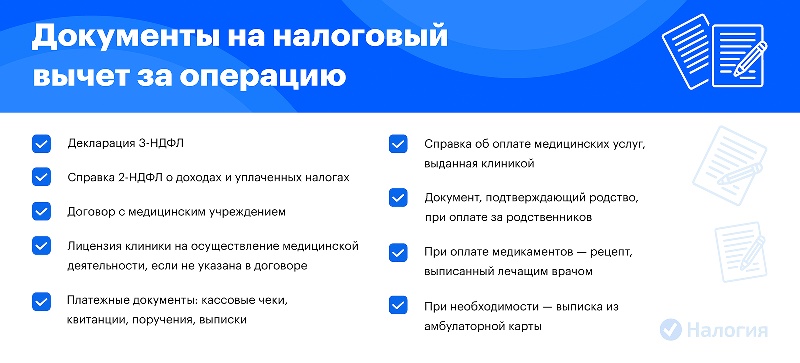

Документы в ИФНС передаются по окончании календарного года, в котором прошла оплата. Какие документы нужны для возврата налога за операцию:

- декларация 3-НДФЛ;

- справка о годовых доходах 2-НДФЛ;

- документы, подтверждающие расходы: чеки, квитанции, выписки из банка и пр.;

- справка об оплате медицинских услуг;

- договор на медицинские услуги;

- копия лицензии клиники на оказание медицинских услуг;

- свидетельства, подтверждающие родство, если вы оплачивали лечение за детей, супруга, родителей: о рождении, о браке.

Все документы необходимо направить в инспекцию по месту постоянной регистрации, после чего начнется камеральная проверка. Срок проверки — 3 месяца, еще 10 дней уйдет на принятие решения, и 30 дней — на перечисление денег на ваш счет.

Результат появится в Личном кабинете налогоплательщика на официальном сайте ФНС России.

Пример

Сидоров в 2023 году потратил на дорогостоящую операцию 500 тыс., в справке указан код 02. Но официальная зарплата Сидорова за год, согласно справке 2-НДФЛ, составляет 300 тыс. Несмотря на отсутствие лимита по данному виду льготы, Сидоров вернет не более 13% от годового дохода — 39 000 рублей (300 000 * 13%).

Если вы хотите оформить налоговый возврат за родителей или детей, то заранее позаботьтесь о том, чтобы справка об оплате из клиники была выписана на ваше имя.

Как вернуть деньги за платную операцию через работодателя

Процесс возврата налога через работодателя такой: собираете документы без декларации и справки 2-НДФЛ, подаете их в ИФНС, а после завершения проверки — на это уйдет 30 дней — налоговая сама проинформирует вашего налогового агента о вашем праве на вычет по НДФЛ. Также заявление на предоставление вычета можно заполнить на сайте ФНС.

Сколько раз можно сделать налоговый вычет за операцию

Декларацию 3-НДФЛ за определенный год можно подать только один раз — в пределах 120 тыс. рублей или без лимита при дорогостоящей операции. Оформлять налоговый возврат разрешено ежегодно.

Получить на работе денежную компенсацию за операцию можно неограниченное количество раз в течение года, например, после каждой оплаты, но также в пределах установленных сумм.

Пример

В 2021 г. Орлова делала лазерную коррекцию зрения в Москве. Она работает, и из ее зарплаты компания удерживает НДФЛ. Орловой нужно до конца 2024 г. подать документы, чтобы не пропустить трехлетний срок.

Возврат подоходного налога за операцию можно сделать в течение трех лет с момента уплаты налога, который вы собираетесь вернуть. По истечении этого срока компенсировать расходы не удастся.

Частые вопросы

Предприниматели на специальных налоговых режимах не перечисляют налог по ставке 13%, поэтому права на возврат налога не имеют, так как им просто нечего возвращать. Но если вы платите 13% или 15% НДФЛ, то такую льготу по налогу вы сможете оформить.

Нет. Вы можете заявить к вычету расходы на оплату медуслуг только для своих детей до 18 лет или до 24 для обучающихся очно, супруга или родителей. За лечение других родственников вычет оформить вы не сможете.

Да, те деньги, что вы потратили на лекарства, вы можете включить в расчет социального налогового вычета.

Заключение эксперта

Налоговый вычет за операцию в 2024 г. можно получить в том случае, если в 2021-2023 гг. вы оплачивали оперативное лечение для себя, своих детей, супруга или родителей. Название и вид хирургического вмешательства значения не имеют, — вы имеете право вернуть 13 процентов за любую операцию, которую оплачивали из своих собственных средств, с учетом установленного лимита.