Что такое налоговый вычет на брекеты

Стоматологические услуги — лечение зубов, протезирование, установка брекетов и прочее коммерческое лечение входит в перечень медицинских услуг, за которые можно получить налоговый вычет. Это позволяет пациенту компенсировать часть расходов. Налоговый вычет за лечениеотносится к категории социальных (ст. 219 НК РФ).

И если вы заплатили за установку брекетов, то можете оформить вычет за лечение и вернуть себе часть уплаченных ранее налогов.

Кто может вернуть налог

Право на налоговый вычет имеют:

|

№ п/п |

Условия получения льготы |

|

1. |

Быть налоговым резидентом РФ, то есть проживать на территории Российской Федерации не менее 183 дней в течение 12 месяцев подряд |

|

2. |

Получать доход, с которого вы или работодатель платит НДФЛ по ставке 13% или 15% |

С 2021 года перечень доходов, с которых можно вернуть уплаченный налог, ограничен. Теперь получить возврат НДФЛ за брекеты можно с:

- официальной заработной платы (полученной по трудовым и гражданско-правовым договорам);

- дохода, полученного от оказания различных услуг;

- дохода от сдачи личного имущества в аренду;

- денег, полученных от продажи личного имущества или получения имущества в дар (за исключением ценных бумаг);

- некоторых других доходов.

Для получения льготы необходимо иметь официальную работу или другие налогооблагаемые доходы. Безработные, пенсионеры, родители в декретном отпуске, ИП на спецрежиме и нерезиденты не имеют права на социальный налоговый вычет.

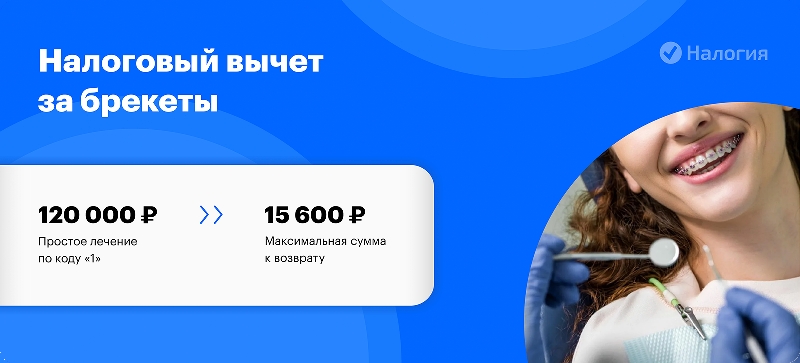

Сколько денег можно вернуть за установку брекетов

Вычет за ортодонтическое лечение входит в состав социальных вычетов и ограничен 120 тыс. рублей в год (п. 2 ст. 219 НК РФ). Максимально можно вернуть до 13% от этой суммы, то есть 15 600 рублей (120 000 * 13%).

Неважно, насколько больше вы потратили на установку брекетов, 120 тыс. рублей — максимальная сумма, которую вам одобрят в вычету. Поэтому 15 600 руб. — максимальный возврат за год.

С 1 января 2024 г. вычет за платное лечение, включая установку брекетов, станет выгоднее. Новые правила коснутся расходов, понесенных в 2024 г. и позднее. Размер вычетов увеличен со 120 тыс. рублей до 150 тыс. рублей (Федеральный закон от 28.04.2023 N 159-ФЗ).

Изменения вступят в силу 1 января 2024 г., поэтому увеличенный размер вычета будет учитывать расходы, начиная с 2024 г. То, что вы заплатили в 2023 г. и ранее, будут считать по прежним правилам.

К какому типу лечения относится установка брекетов

Закон разделяет медицинские услуги на два типа: простое лечение и дорогостоящее. Оба имеют специальные коды — можете посмотреть их в справке об оплате медуслуг. Эту справку вам выдадут в клинике, где вы лечились. Сохраните эту справку, она будет нужна для налоговых органов.

Простое лечение имеет код «01», а дорогостоящее — код «02». Разница между ними в том, что налоговый вычет на дорогостоящее лечение не имеет ограничений по сумме. То есть за дорогостоящее лечение вы можете вернуть 13% от фактически уплаченной суммы.

Перечень медицинских услуг, которые относятся к дорогостоящим, утвержден Постановлением Правительства РФ от 8 апреля 2020 г. № 458.

Если брекеты устанавливали не вам

Вы можете вернуть 13% за брекеты, даже если вы оплатили стоматологическую услугу родственника. По закону вы можете вернуть деньги:

- За собственное лечение;

- За лечение мужа или жены;

- За родителей;

- За детей до 18 лет (в том числе усыновленных). С 2022 г. — за детей до 24 лет, если они учатся очно в лицензированном учебном заведении.

Если установка корректирующих систем была произведена не вам, а кому-то из перечисленных родственников, но оплачивали лечение и платили налоги именно вы, то вы имеете право на налоговый вычет на затраченные на коррекцию прикуса деньги.

Пример

Семья Серовых оплатила стоматологическое лечение стоимостью 250 тыс. рублей пятнадцатилетнему сыну. Так как Серовы находятся в официальном браке и оба являются налогоплательщиками, они оба имеют право получить налоговый вычетв пределах уплаченной суммы несмотря на то, что в платежных документах за брекеты ребенка указан только отец.

Если родители находятся в официальном браке и оплачивают лечение несовершеннолетнему ребенку, то они оба имеют право на социальный налоговый вычет, так как расходы супругов в браке считаются общими. Главное, чтобы родители платили НДФЛ со своего дохода.

Пример

Бывшие супруги Юрий и Анна Петровы оплатили установку брекетов несовершеннолетней дочери в размере 99 тыс. рублей. В платежных документах указана только мать девочки. Так как Юрий и Анна разведены, вернуть НДФЛ и получить 12 800 рублей (99 000 * 13%) может только тот родитель, который по документам оплачивал лечение — Анна Петрова.

За какой период можно вернуть НДФЛ при установке брекетов

Вы можете оформить вычет в течение трех лет после года, в котором платили за установку брекет-систем. То есть оформить налоговый возврат в 2024году вы можете за расходы, понесенные в 2021, 2022и 2023 годах.

Если вы тратили деньги на брекеты (установку, обслуживание, консультации и т.д.) несколько лет и хотите оформить возврат сразу за все периоды, необходимо заполнить декларации по форме 3-НДФЛ отдельно за каждый год по той форме, которая действовала в конкретном году.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Как получить налоговый вычет за брекеты

Вы можете оформить налоговый возврат за брекеты через налоговую или через работодателя.В обоих случаях вам необходимо подготовить комплект документов и передать его в налоговую инспекцию по месту постоянной регистрации или отправить онлайн через личный кабинет налогоплательщика на сайте ФНС.

Документы на оформления через ИФНС

Чтобы получить вычет через налоговый орган, необходимо дождаться окончания календарного года, в котором были произведены расходы. Например, вы оплачивали исправление прикуса в 2023году, соответственно, подавать декларацию и заявлять на возврат вы можете в 2024году.

Камеральная проверка длится три месяца. Еще десять дней уйдет на принятие решения, и после этого в течение 30 дней вы получите возврат на расчетный счет.

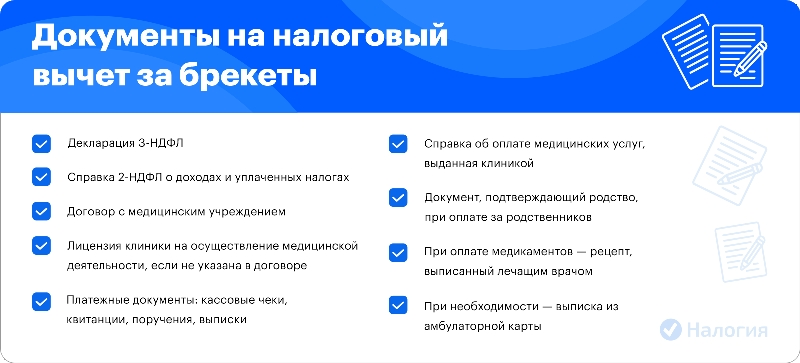

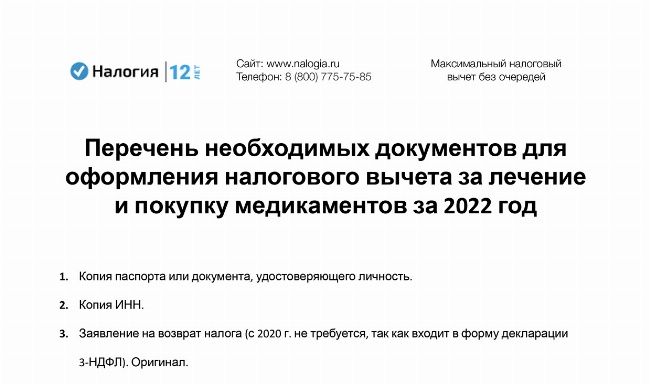

Вам понадобятся:

- Заполненная декларация 3-НДФЛ с заявлением на возврат налога, которое с 2020 г. входит в форму декларации;

- Справка о доходах по форме 2-НДФЛ;

- Договор с клиникой;

- Лицензия медицинского учреждения на осуществление медицинской деятельности, если в договоре нет информации о лицензии;

- Документы, подтверждающие оплату лечения: кассовые чеки, квитанции, выписки и т.п.

Если вы хотите вернуть налог за лечение родственника, то необходимо дополнительно предоставить копии документов, подтверждающих родство: свидетельство о браке или свидетельство о рождении.

Оформить вычет через работодателя

Вы можете получить возврат НДФЛ через работодателя, не дожидаясь окончания календарного года. Для этого можно лично обратиться в налоговую или отправить документы через личный кабинет на сайте ФНС:

- Заключенный договор с клиникой на лечение;

- Лицензия медицинского учреждения на осуществление медицинской деятельности, если в договоре нет информации о лицензии;

- Документы, подтверждающие оплату лечения (кассовые чеки, квитанции, выписки и т.д.).

Чтобы вернуть налог за лечение родственника, необходимо дополнительно предоставить копии документов, подтверждающих родство, например, свидетельство о браке или свидетельство о рождении.

После этого в течение месяца будет идти проверка. А затем инспекция сама направит информацию о вычете вашему работодателю. После этого бухгалтер не будет удерживать подоходный налог с вашей зарплаты.

Пример

У Иванова оклад 40 тыс. рублей, из них 13% уходит в казну государства, на руки Иванов получает 34 800 рублей. Если он оформит налоговый вычет на установку брекет-систем, то с него не будут удерживать налог, и его зарплата, полученная на руки, составит 40 тыс. рублей. Так будет происходить до тех пор, пока он не исчерпает сумму вычета или до конца года — в зависимости от того, что наступит ранее.

Частые вопросы

Если вы хотите оформить возврат сразу за несколько периодов, вам необходимо заполнить декларации по форме 3-НДФЛ отдельно за каждый год по той форме, которая действовала в году, за который вы подаете эту декларацию.

Нет, оформить возврат уплаченного налога можно только за лечение в российской клинике с соответствующей государственной лицензией.

НК РФ позволяет вернуть налог только за несовершеннолетних детей. Но если сын обучается очно, то вы имеете право на налоговый вычет за брекеты ребенка до 24 лет. Правило действует с 2022 г. и распространяется только на расходы с 2022г.

Заключение эксперта

В 2024 году налогоплательщик имеет право на налоговый вычет за стоматологию, включая брекеты, оплаченную в 2023, 2022и2021 гг. Главное — все правильно оформить и знать, как действовать. Вернуть часть расходов можно как за себя, так и за ближайших родственников: супругов, родителей и детей. Не забывайте сохранять все документы: договоры и платежки. Они будут основанием для предоставления льготы.