Можно ли получить налоговый вычет за ЭКО

Налоговое законодательство России позволяет оформить и получить налоговый вычет на ЭКО. Возврат НДФЛ за эту процедуру относится к социальным налоговым льготам, в частности, к вычету за лечение.

После того как вы оформите налоговый вычет по ЭКО, вам вернется 13% от всех расходов, затраченных на эту процедуру. Все потому, что эта процедура относится к списку дорогостоящего лечения. Причем не важно, сколько попыток вы сделали. По каждой вы можете получить вычет НДФЛ.

Теперь поговорим, кто может получить возврат налога за ЭКО.

Кто может получить налоговый вычет

ЭКО относится к расходам за лечение и условия получения налогового вычета следующие:

|

№ |

Условия получения возврата |

|

1. |

вы должны получать доход, облагаемый НДФЛ по ставке 13-22%, и платить с него подоходный налог |

|

2. |

вы должны быть налоговым резидентом РФ, то есть проживать на территории России не менее 183 дней в течение отчетного года |

Налоговый вычет не получат те, кто:

- Получает «серую» зарплату, из которой нет отчислений в бюджет;

- Делал процедуру ЭКО в заграничных клиниках;

- Получил деньги от спонсоров или благотворителей, — то есть расходы на процедуру были не из собственных средств;

- Оплатил ЭКО для своих друзей, родственников или знакомых. Льготу по НДФЛ можно оформить для себя, детей (до 18 лет или до 24 лет для учащихся-очников), супругу или родителей.

С 2021 г. в расчет возврата включается доход, полученный по трудовым и гражданско-правовым договорам, от оказания различных услуг, от сдачи имущества в аренду, от получения в дар имущества или от его продажи (кроме ценных бумаг), а также некоторые другие виды дохода.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Сколько денег можно вернуть за ЭКО

Размер возврата зависит от вида лечения, которое бывает дорогостоящим или простым. Это разделение не зависит от суммы, которую вы потратили на оплату медуслуг. Вид лечения определяют в медицинской организации, где вам оказывали соответствующие медуслуги.

Чтобы понять, какое лечение было оказано, получите в клинике справку об оплате медицинских услуг. Кроме того справка вам понадобится для предъявления в ФНС. Посмотрите, какой код указан:

- Код 01 — простое лечение, не относящееся к дорогостоящим. Лимит налогового вычета с 2024 г. составляет 150 тыс. рублей (п. 2 ст. 219 НК РФ);

- Код 02 — дорогостоящее лечение без лимита — сколько потратили, от той суммы сможете вернуть 13 процентов, но не более НДФЛ, уплаченного за аналогичный год.

Лечение по процедуре ЭКО считается дорогостоящим. Оно входит в ограниченный перечень, утвержденный постановлением Правительства России от 8 апреля 2020 г. № 458. Именно этот документ подтверждает ваше право получить 13% от всей стоимости процедуры ЭКО без ограничений.

Встречаются ситуации, когда часть анализов и обследований вы оплачивали в одной клинике по справке с кодом 01, а саму процедуру ЭКО делали в другой клинике, и в подтверждение получили справку с кодом 02. Если у вас две справки с разными кодами, то вы имеете право оформить возврат налога по каждой из них.

Общая сумма возврата не может превышать НДФЛ, уплаченный вами за год.

Пример

Семья Ивановых потратила на ЭКО 370 тыс. Льготу хочет оформить супруга. Сумма налога, которую у нее удержал работодатель за год, в котором семья оплачивала ЭКО, — 45 тыс. рублей.

В справке об оплате услуг стоит код 02. Напомним, что по этому коду лимита вычета нет, поэтому считаем сумму возврата: 370 000 * 13% = 48 100 рублей.

Иванова оформит возврат только 45 000 руб., потому что именно столько НДФЛ удержано у нее из зарплаты. Вернуть денег больше, чем уплачено в бюджет, нельзя.

В примере выше мы бы порекомендовали второму супругу также оформить возврат 13% — Налоговый кодекс это позволяет.

Имейте в виду, что изменения по размеру вычета за простое лечение по коду 01 вступили в силу 1 января 2024 г., поэтому увеличенный размер вычета учитывает расходы, начиная с 2024 г. То, что вы заплатили в 2023 г. и ранее, рассчитывается по прежним правилам — с ограничением в 120 тыс. рублей.

Количество попыток ЭКО законом не ограничивается. Вы можете ежегодно получать вычет по каждой из процедур.

Если вы несколько раз проходили процедуру ЭКО в разные календарные годы и хотите получить возврат по каждому случаю, то за каждый год, в котором у вас были соответствующие затраты, вам нужно заполнить отдельную налоговую декларацию.

Какие документы нужны для оформления вычета

Список документов будет различаться в зависимости от того, каким способом вы будете получать налоговый возврат за ЭКО:

- напрямую через налоговую инспекцию (тогда возврат вы получите одной суммой);

- через своего работодателя (налог будет возвращаться в составе зарплаты частями).

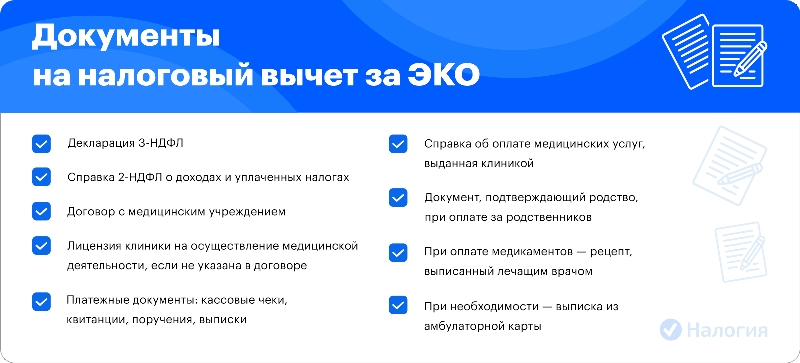

Документы для налогового вычета через инспекцию:

- декларация по форме 3-НДФЛ;

- справка о годовых доходах по форме 2-НДФЛ;

- платежные документы, подтверждающие оплату процедуры;

- справка об оплате медицинских услуг;

- договор на оказание медицинских услуг;

- копия лицензии клиники на оказание медуслуг;

- копия свидетельства о браке, если вы оформляете налоговый возврат за супругу.

Соберите пакет документов и отправьте в налоговую инспекцию по месту постоянной регистрации. Проверка документов длится 3 месяца, дополнительные 10 дней уйдут на вынесение решения и еще через 30 дней вы получите возврат налога.

Чтобы оформить возврат через работодателя, соберите такие же документы, как и для инспекции, за исключением справки 2-НДФЛ и декларации. Но порядок оформления немного отличается.

Документы передайте в инспекцию — лично или через личный кабинет налогоплательщика на сайте ФНС. Камеральная проверка продлится 30 дней и затем ИФНС самостоятельно направит специальное уведомление о подтверждении права на вычет вашему работодателю.

С этого же месяца бухгалтерия приостановит удержание НДФЛ из вашей зарплаты и вернет все налоги, уплаченные с начала года. Так будет происходить до тех пор, пока вы не выберете всю сумму или до конца года — в зависимости от того, что наступит ранее.

Когда нужно подавать документы

Вычет за ЭКО имеет определенный срок, когда можно подавать документы — 3 года с момента уплаты налога. Если с оплаты процедуры и уплаты НДФЛ, который вы планируете вернуть, прошло более 3 лет, то вернуть налог за ЭКО вы уже не сможете.

Как получить налоговый вычет за ЭКО

Если вы решили оформить налоговый возврат за ЭКО через налоговую инспекцию, то дождитесь окончания календарного года, в котором вы оплачивали услуги, и только на следующий год подавайте документы. Например, вы проходили процедуру ЭКО в 2024 г., значит, подавать документы на возврат вам надо в 2025 г.

Если вы оформляете налоговый вычет при ЭКО через работодателя, то документы нужно подавать в том же году, когда были расходы.

Пример

Семья Орловых прошла процедуру ЭКО в 2021 г, но попытка была неудачной, и повторно семья сделала ЭКО в 2024 г. Орловы решили в 2025 г. подать документы на вычет сразу за две процедуры — по расходам за 2021 и 2024 гг. Но так как по расходам 2021 г. 3-летний срок уже истек, то налоговая не одобрила вычет за 2021 г., и Орловы смогли вернуть налог только по расходам 2024 г.

Частые вопросы

Нет, возврат налога по расходам на лечение и иные медуслуги вы можете оформить только при условии, что лечение вы проходили в медицинском учреждении, находящемся на территории РФ.

Выплата налога зачисляется по реквизитам банковского счета, который вы указываете в заявлении на возврат налога. С 2020 г. заявление входит в состав декларации.

Нет, оформить возврат в этом случае нельзя. Для налоговых вычетов установлен срок давности — не более 3 лет с момента возникновения права на вычет. Если с момента оплаты лечения прошло больше времени, то вернуть подоходный налог уже не получится.

Если у вас нет доходов, с которых вы платите НДФЛ по ставке 13-22%, то права на вычет у вас нет.

Заключение эксперта

Все больше пар прибегают к процедуре ЭКО, при этом стоит она недешево. Государство предоставляет возможность компенсировать часть расходов за то, что вы, как налогоплательщик, платите подоходный налог. В статье мы рассказали, как в 2025 году вернуть часть потраченных денег через налоговый вычет за ЭКО. Надеемся, что наша статья была для вас полезна.