Нужно ли платить налог с продажи гаража

Гараж — такое же имущество, как и любое другое. А раз так, то его продажа подлежит налогообложению по общим правилам. Считается налог просто — 13% от суммы продажи.

Пример

Иванов продал гаражный бокс за 1 миллион рублей. НДФЛ в этом случае составит 130 000 рублей (1 000 000 * 13%).

Через сколько лет можно продать гараж без налога

Если имущество было в собственности дольше минимального срока, налог с продажи платить не нужно. Но для объектов недвижимого имущества применяются одни сроки для безналоговой продажи, а к иному имуществу — другие.

Как определить, каким строением считается гараж? Ведь это принципиальная разница, от которой зависит минимальный срок владения и, как результат, обязанность по уплате НДФЛ. Рассмотрим ниже.

Когда гараж — недвижимое имущество

Гараж относится к объекту недвижимости, если он неотделим от земельного участка, на котором расположен, и официально зарегистрирован в Росреестре. То есть строение расположено на фундаменте, переместить его без разрушения или существенных повреждений невозможно, и на него оформлено право собственности.

Для недвижимого имущества минимальный срок владения — 3 года или 5 лет.

|

3 года |

5 лет |

|

Все остальные случаи. |

Пример

В 2020 г. Петрову достался по наследству от отца капитальный бокс на фундаменте в гаражном кооперативе. В 2024 г. он его продал. Нужно ли платить налог от продажи? Нет, так как для безналоговой продажи наследство должно находится в собственности не менее 3 лет.

Когда гараж — иное имущество

Гараж относится к остальному имуществу, если его можно переместить без конструктивных разрушений. Это может быть навес, строение без фундамента, ракушка и прочие переносимые сооружения.

Для такого имущества минимальный срок владения составляет 3 года.

Пример

Иванов купил ракушку в 2020 г., а в 2024 г. продал. Ему не придется уплачивать 13%, так как для некапитального имущества, к которому относится ракушка, уже наступил минимальный срок владения.

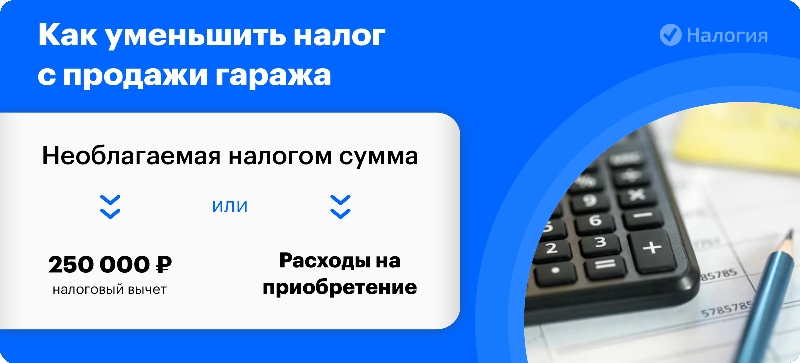

Как уменьшить налог

Есть два способа законно уменьшить налог на продажу гаража: применить вычет в размере 250 тыс. рублей или вычесть из дохода расходы на приобретение.

Налоговый вычет при продаже гаража

По закону максимальный размер имущественной льготы составляет 250 тыс. рублей. Эту сумму можно вычесть из дохода, указанного в ДКП, и с оставшейся разницы уплатить НДФЛ.

Так вы уменьшаете налогооблагаемую базу и снижаете итоговую сумму налога, поскольку 13% будет насчитано на остаток, а не на всю сумму (пп. 1 п. 2 ст. 220 НК РФ).

Если льгота полностью покрывает доход, НДФЛ будет равен нулю.

Пример

Егорова продала гаражный бокс за 200 тыс. рублей. Использовав льготу, она уменьшила налогооблагаемую базу (доход от продажи) до нуля. Егоровой не придется декларировать доход и подавать декларацию 3-НДФЛ.

Уменьшение дохода на расходы

Второй способ, с помощью которого можно официального снизить налог, — уменьшить налогооблагаемый доход на расходы от приобретения этого имущества. Все платежи необходимо подтвердить документально (пп. 2 п. 2 ст. 220 НК РФ).

Пример

Захаров купил гаражный бокс 2 года назад за 1 млн рублей. Продал он его за 1 250 000 руб. Если бы Захаров использовал вычет, то налог пришлось бы платить с 1 миллиона: 13% * (1 250 000 – 250 000) = 130 000 руб.

Но Захаров уменьшил доход за счет расходов на приобретение и заплатил 13% * (1 250 000 – 1 000 000) = 32 500 руб.

Как видите, выгода очевидна. И если у вас сохранились документы на сделку при покупке этой недвижимости в прошлом, вы имеете право использовать их для снижения налогооблагаемой базы.

Какая сумма не облагается налогом при продаже гаража

Доходы от продажи имущества по цене ниже налогового вычета не декларируются и налогом не облагаются. Для жилой недвижимости имущественный вычет составляет 1 млн рублей, для нежилых помещений, апартаментов, гаражей и автомобилей — 250 тыс. рублей. Это правило работает и в том случае, если срок владения составил менее 3 лет.

Пример

Попов купил гараж за 240 тыс. рублей, а через месяц продал за 250 тысяч. Так как доход равен сумме налогового вычета, Попову не нужно заполнять декларацию 3-НДФЛ и отчитываться перед ФНС.

Когда нужно подать декларацию

Подать декларацию 3-НДФЛ и задекларировать доходы необходимо до 30 апреля следующего года. Уплатить подоходный налог — до 15 июля следующего года.

Отправить документы в ИФНС можно через ЛК ФЛ на официальном сайте налоговой службы, по почте, через онлайн-сервис «Налогия» или отнести в инспекцию лично.

Пример

В 2024 г. Иванов продал гаражный бокс. Он должен до 30 апреля 2025 г. отчитаться перед налоговой, а до 15 июля 2025 г. уплатить НДФЛ с продажи гаража.

Если вы продаете имущество дешевле или по той же цене, что и покупали, налог платить не нужно. Но декларацию подать вы обязаны. Исключение — если доход от продажи ниже или равен сумме имущественного вычета. В этом случае декларация не подается.

Как часто можно пользоваться налоговым вычетом

Имущественный вычет при продаже гаража можно использовать неограниченное количество раз, но не превышая предельной суммы налогового вычета 250 тыс. рублей в один календарный год.

Если в течение одного налогового периода вы продаете несколько гаражей, то суммарный налоговый вычет по НДФЛ по всем сделкам не может превысить 250 тыс. рублей. Уменьшение дохода на расходы можно применять к каждому объекту имущества.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

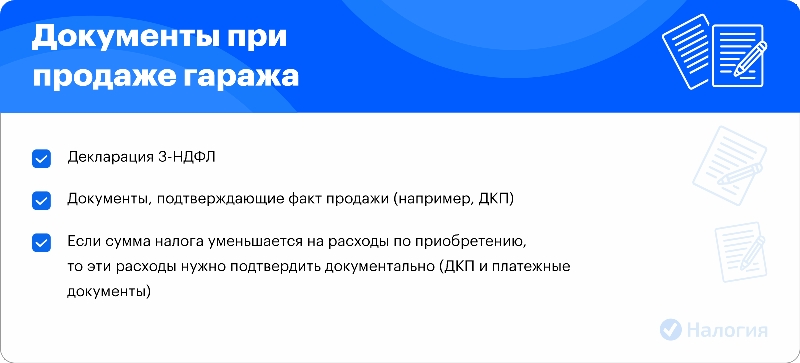

Какие документы понадобятся

Чтобы оформить льготу, вам нужно обратиться в налоговую инспекцию по месту регистрации и предоставить следующие документы:

- Декларация 3-НДФЛ;

- Документы, подтверждающие факт продажи;

- Платежные документы, связанные с приобретением продаваемого объекта — если снижаете налогооблагаемую базу на сумму расходов.

Частые вопросы

Если оба строения продаются в течение одного налогового периода и относятся к одному типу недвижимости, то налоговый вычет предоставляется в размере 250 тыс. рублей в сумме по обеим сделкам.

Да, налог за продажу гаража уплатить придется. Дядя не считается близким родственником, поэтому действует правило 5-летнего срока владения. Вы можете снизить налог за счет того налога, что уплатили три года назад при получении подарка.

Декларацию подать необходимо. Новые правила распространяются на сделки, при которых доход не превышает размер налогового вычета. Для гаражей это 250 тыс. рублей.

Заключение эксперта

Если гараж находится в вашей собственности менее минимального срока (3 или 5 лет), то на следующий год после продажи необходимо уплатить налог, равный 13% стоимости, указанной в договоре купли-продажи. Обратите внимание, что налог за гараж в 2025 году можно уменьшить после применения налогового вычета или за счет расходов на приобретение.