Что такое налоговый вычет за обучение ребенка в саду

С помощью налогового вычета уменьшается налогооблагаемая база, и 13% НДФЛ рассчитывается с меньшей суммы. Если налог уже уплачен, он возвращается на счет налогоплательщика, а если еще не уплачен, то выплата налога приостанавливается до полного исчерпания одобренного возврата.

Вычет за детсад относится к категории социальных (ст. 219 НК РФ). Далее мы рассмотрим, при каких условиях вы можете получить такую льготу.

За какие услуги в саду можно вернуть деньги

В налоговый вычет за садик можно включать только расходы на оплату образовательных услуг. Например, за:

- кружки и секции;

- подготовительные дошкольные курсы;

- дополнительные занятия и т.д.

Если помимо образовательных занятий вы отдельно оплачиваете питание, покупку игрушек в сад или несете другие затраты, не относящиеся к образовательным, то за них льгота по подоходному налогу не предоставляется. В расчет возврата можно включить только расходы на образование ребенка.

Какой суммой ограничен возврат денег за садик

Несмотря на то, что вычет входит в категорию социальных, ограничения у него отдельные. Максимальная сумма, которую можно заявить к вычету за обучение, включая занятия в детском саду, — 50 тыс. рублей в год за каждого ребенка в сумме на обоих родителей.

Вне зависимости от размера расходов, нельзя вернуть более, чем 13% от этой суммы — 6500 рублей.

Пример

Иванов водит в детский садик своего сына и платит 65 000 рублей в год на кружки и дополнительные занятия. Так как расходы превышают максимально допустимую сумму налогового вычета, компенсация за детсад составит 13% от 50 тыс. рублей — 6500 рублей.

Если у ребенка есть работающий брат или сестра, он(-а) также может оформить налоговую льготу. В этом случае размер возврата составит до 15 600 рублей в год, так как лимит вычета за брата или сестру ограничен 120 тыс. рублей в год.

Оплата должна производится со счета взрослого брата или сестры и должна быть подтверждена документально.

С 1 января 2024 г. увеличен размер социальных вычетов — со 120 тыс. рублей до 150 тыс. рублей. Новые правила коснутся расходов, понесенных в 2024 г. и позднее (Федеральный закон от 28.04.2023 N 159-ФЗ).

Также значительно вырастет налоговый вычет за обучение ребенка. Вместо 50 тыс. рублей максимальная сумма составит 110 тыс. рублей.

Сколько раз можно получать вычет

Налоговый возврат за сад можно получать ежегодно в пределах установленного лимита.

Обращаться за вычетом в ФНС следует по окончании отчетного периода. При оформлении льготы через работодателя заявлять свое право на льготу можно столько раз в год, сколько вы проводили оплату. Но суммарный размер вычета за обучение каждого ребенка не может превышать 50 тыс. рублей в год на обоих родителей.

Пример

У Петровых трое детей и все они ходят в детский сад. На обучающие занятия в саду для первого ребенка уходит 20 тыс., на второго 35 тыс., на третьего 70 тыс. рублей. Петровы могут оформить возврат на каждого ребенка и получить в общей сумме 13 650 рублей: (20 000 * 13%) + (35 000 * 13%) + (50 000 * 13%).

Кто может оформить возврат

Чтобы получить возврат НДФЛ за платный садик, нужно соответствовать двум критериям:

|

№ п/п |

Условие для получения льготы |

|

1. |

Проживать на территории России не менее 183 дней в течение 12 месяцев подряд, то есть быть налоговым резидентом страны. |

|

2. |

Иметь определенный доход, облагаемый НДФЛ по ставке 13% или 15%, и платить с него налог. |

Безработные, мамы в декрете, индивидуальные предприниматели на упрощенке и других спецрежимах права на налоговый возврат 13 процентов за детский сад не имеют, если они не имеют доходов, с которых уплачивают НДФЛ по ставке 13% или 15%.

Можно ли получать вычет обоим родителям

Налоговый возврат денежных средств за платный садик могут оформить оба родителя, но общая сумма на одного ребенка для обоих родителей не будет превышать 50 тыс. рублей. Эту сумму они могут распределить по собственному усмотрению, или же вычет за детский сад полностью получит один из родителей.

Если в вашей семье работает кто-то один, то он и должен оформлять вычет. Если же работают оба, то это можно решить по договоренности, так как все расходы в браке считаются общими.

Можно ли вернуть деньги за государственный сад

Неважно, государственный ваш детский садик или частный, самое важное условие для оформления возврата НДФЛ — наличие лицензии на образовательную деятельность и подтвержденные расходы налогоплательщика на образовательные услуги.

Также одним из обязательных документов является заключенный договор с учебным заведением.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

За какой период можно вернуть налог за сад

Вы можете оформить налоговое возмещение за детский сад в течение трех лет после года, в котором вы платили за образовательные услуги. То есть в 2024 г. вы можете заявить налоговый вычет за сад по расходам 2021, 2022 и 2023 гг.

Если вы хотите сделать вычет сразу за несколько лет, то необходимо заполнить декларации отдельно за каждый период по той форме 3-НДФЛ, которая действовала в году, за который оформляете льготу.

Как получить возврат денег

Получить вычет за садик можно двумя способами — через налоговую инспекцию по месту постоянной регистрации или через работодателя.

Через ИФНС

Чтобы оформить возврат подоходного налога за садик через налоговую инспекцию, нужно дождаться окончания календарного года, в котором были расходы, и затем передать документы в ИФНС.

Сделать это можно лично при визите в инспекцию по месту постоянной прописки, или через сайт ФНС, после того как зарегистрируетесь в личном кабинете налогоплательщика.

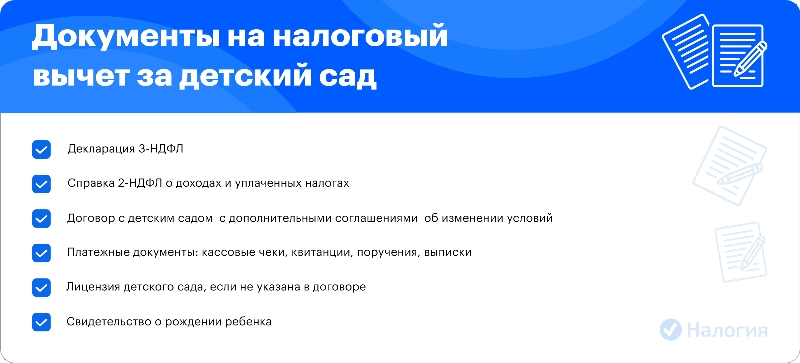

Документы на компенсацию в детский сад:

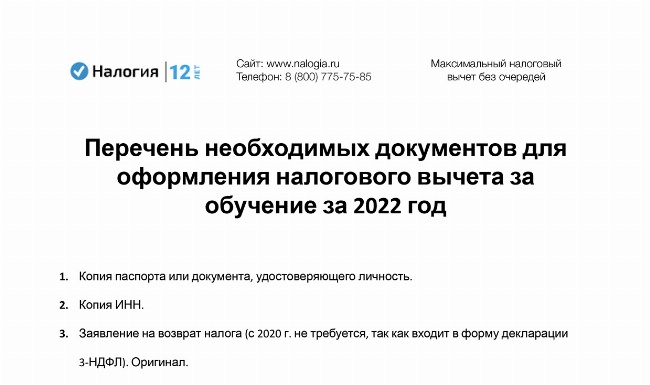

- Декларация по форме 3-НДФЛ вместе с заявлением на возврат налога. С 2020 г. заявление входит в состав декларации.

- Справка о годовых доходах по форме 2-НДФЛ.

- Договор с садом на оказание образовательных услуг с приложениями и дополнительными соглашениями.

- Лицензия образовательного учреждения, если в договоре нет на нее ссылки.

- Платежные документы, подтверждающие расходы на образовательные услуги: квитанции, чеки, платежки.

- Копия свидетельства о рождении ребенка.

Все документы с декларацией передайте в инспекцию. Камеральная проверка и перечисление денег займет 4 месяца.

Через работодателя

Возврат через работодателя оформляется в том же году, когда оплачены образовательные услуги.

Документы потребуются те же, за исключением декларации, заявления на возврат и справки о доходах. Документы подаются в налоговую инспекцию и проверяются 30 дней. Налоговая самостоятельно уведомит работодателя о вашем праве на вычет.

Затем с вашей зарплаты перестанут удерживать налог в счет вычета, и на руки вы станете получать больше.

Частые вопросы

Да, вы можете заявить расходы на оплату детского сада за границей, если у образовательного учреждения есть документ, заменяющий государственную лицензию, а вы являетесь резидентом РФ и плательщиком 13% НДФЛ. Остальные документы будут неизменны. Полный список — в статье выше.

Может только в том случае, если она является опекуном или попечителем ребенка и имеет право на льготу, то есть является налоговым резидентом РФ и платит НДФЛ.

Если в 2021 г. у вас были налогооблагаемые доходы, то вы имеете право на возврат за садик за первого ребенка, так как оформить возврат можно за последние три года. Для этого вам нужно заполнить декларацию 3-НДФЛ и собрать документы.

Заключение эксперта

Налоговый вычет за детский сад — это льгота, которой могут воспользоваться родители или опекуны ребенка, а также взрослые работающие братья или сестры. Будьте внимательны при заполнении декларации за 2023 год и не забудьте проверить по списку из статьи, все ли документы вы собрали.