Что такое возврат налога на строительство дома

Налоговый вычет на строительство дома — это льгота от государства, при использовании которой вы возвращаете часть денег, потраченных на приобретение и строительство жилого дома. Происходит это за счет ранее уплаченного вами НДФЛ.

То есть в прошлом вы получили доход, например, зарплату. И с этого дохода заплатили 13% НДФЛ. После применения вычета налоговая база пересчитывается — уменьшается на размер вычета. Так как база уменьшилась, НДФЛ тоже пересчитывается, и образуется переплата. Вот эта переплата и возвращается на ваш счет реальными деньгами (ст. 220 пп.3 п.1 НК РФ).

Как вернуть налог за строительство дома

Получить вычет на постройку дома можно только в том случае, если дому присвоен статус жилого, то есть с правом регистрации в нем. При возведении дачи, в которой нельзя прописаться, возмещение затрат не положено.

Давайте разберем, как правильно действовать, если вы:

- приобрели землю и возвели жилое строение с нуля;

- купили участок с недостроем.

В отдельной статье мы уже рассказывали, что такое имущественный налоговый вычет за покупку квартиры и другого жилья, а сейчас поговорим именно о строительстве.

Куплен земельный участок, и дом построен с нуля

Если вы купили земельный участок, то можете вернуть 13 процентов за строительство на нем частного дома. При этом в вычет войдут не только строительные расходы, но и расходы на покупку земли. Как мы сказали выше, главное условие — в Росреестре дому должен быть присвоен статус жилого.

Пример

Иванов приобрел участок, построил дом, но не выполнил важные условия: это было не капитальное строение, без необходимых коммуникаций, и прописаться в нем было нельзя. А раз построенная недвижимость не является жилой и оформлена как строение без права регистрации, значит Иванов не сможет рассчитывать на возмещение НДФЛ.

Куплен недостроенный дом

Вы купили землю с недостроенным домом. Вложили средства, достроили, зарегистрировали как жилой. На первый взгляд все условия выполнены. Но не в этом случае.

Чтобы получить вычет за построенный дом, важен статус строения на момент покупки. Внимательно посмотрите, что написано в договоре купли-продажи. Если указано, что вы приобретаете объект незавершенного строительства, то все хорошо. А если такого пункта в договоре нет, то получается, что вы получили уже готовый дом и просто отремонтировали его. За это вычет не дадут, даже если вы купили голые стены на фундаменте.

Размер налогового вычета на строительство

Для начала необходимо пояснить, как рассчитывается сумма, которую вы получите на свой счет.

Во-первых, она не может быть больше 13% от ваших затрат на строительство дома. Во-вторых, ежегодно вам возвращается сумма в пределах уплаченного за год НДФЛ. Поэтому часто получение имущественного вычета растягивается на несколько лет. Все зависит от вашей зарплаты. Чем она больше, тем раньше сможете вернуть 13% от одобренного налогового вычета.

Существует два вида имущественных налоговых вычетов: основной на покупку и строительство, а также дополнительный — по уплаченным процентам по ипотеке. Каждый из них ограничен определенными суммами.

Размер основного вычета

Максимальный налоговый вычет за постройку дома составляет 2 млн рублей. Это значит, что вернуть можно до 13% от этой суммы — 260 тыс. рублей.

Пример

Соколов построил жилой дом и потратил на это 2,5 млн рублей. Максимально он может заявить возврат налога с 2 млн. То есть Соколов получит 260 тыс. рублей (2 000 000 * 13%).

Размер возврата НДФЛ при строительстве дома в ипотеку

Если на покупку и строительство вы берете ипотеку, то имеете право получить вычет не только на основной имущественный вычет, но и на возврат по уплаченным процентам.

Пример

Петров взял ипотеку на 6 млн рублей. За год заплатил процентов 400 тыс. рублей. Петров имеет право получить налоговый вычет за строительство дома и вернуть: 260 тыс. — за покупку и 52 тыс. (400 000 * 13%) — за ипотеку. В следующем году он заявит вычет на новые уплаченные проценты.

Учесть можно только фактически уплаченные проценты по ипотеке — оплата основного долга в расчет льготы не входит.

Вычет НДФЛ за проценты при строительстве дома ограничен 3 млн рублей. То есть максимум, который вы можете вернуть, составляет 390 тыс. рублей.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Какие расходы на строительство дома можно включить в налоговый вычет

Чтобы понять, что считается расходами при постройке, обратимся к ст. 220 НК РФ. В ней указан перечень работ, за которые можно получить возврат:

- Приобретение участка под ИЖС;

- Приобретение недостроенного жилого дома;

- Отделочные, строительные материалы и работы;

- Разработка проектной и сметной документации.

Декларация на строительство дома не включает ряд дополнительных расходов. Это надо иметь в виду при подготовке документов.

Покупка мебели, сантехники, дизайнерские услуги по благоустройству и тому подобное в этот перечень не входят, и за эти траты деньги вернуть не удастся.

За что нельзя получить возврат 13%:

- Реконструкция уже готовой недвижимости;

- Перепланировка, переустройство;

- Газовое оборудование, сантехника;

- Дополнительные сооружения: сараи, амбары, бани, гаражи, забор.

Если вы наняли работников для достройки, облицовки стен, покрытия пола, подключения к коммуникациям (электричество, водоотведение и т.д.) и других строительных и отделочных работ, вы можете учесть эти расходы и получить за них возврат налога.

Когда можно оформить возврат налога за стройку

Вернуть налог на строительство частного дома можно лишь только после оформления права собственности на жилой дом, и обязательным документом является выписка из ЕГРН (ст. 220 п. 3 пп. 6 НК РФ).

Право на имущественную налоговую льготу не имеет срока давности. Но учитывайте, что вернуть налоговый вычет за строительство дома можно только за три предшествующих года.

Пример

Андреев оформил коттедж в собственность в 2017 г. и льготу не оформлял. В 2024 г. он имеет право вернуть налог за стройку за 2023, 2022 и 2021 гг. Если дохода за эти годы не хватит, чтобы получить всю сумму, он продолжит получение вычета в будущем: в 2025 г. оформит декларацию за 2024 г., в 2026 г. за 2025 г. и так далее, до полного исчерпания льготы.

Если отделку завершили после оформления права собственности на недвижимость

Частый вопрос — как действовать, если отделочные работы были закончены после регистрации права собственности, а значит и документы на подтверждение расходов на строительство получены позже. Можно ли учесть такие затраты и получить компенсацию?

Федеральная налоговая служба по этому поводу дала пояснения. Расходы на отделку, произведенные после регистрации права собственности на жилой дом, могут быть включены в состав имущественного вычета, в том числе, если ранее налогоплательщику имущественный налоговый вычет в сумме расходов, связанных со строительством данного жилого дома, уже был предоставлен. При этом общая сумма расходов не может превышать 2 млн рублей.

Основание: Письмо ФНС России от 22.04.2016 № БС-4-11/7253@, Минфина России от 22.04.2016 № 03-04-05/23340.

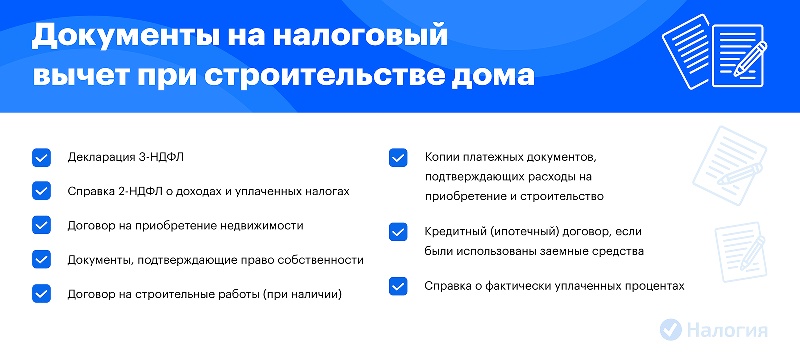

Документы на налоговый вычет за строительство

Есть три способа, как оформить налоговый вычет за построенный дом:

- Через ФНС;

- Через работодателя;

- С помощью сервиса Налогия.

Какие нужны документы для получения налогового вычета на строительство дома:

- документы, подтверждающие расходы,

- договоры на покупку, выписка из ЕГРН,

- декларация 3-НДФЛ,

- справка 2-НДФЛ о доходах и прочее.

В пакете для налогового вычета нужны чеки и их реестр. За построенный дом без чеков на стройматериалы и работы налоговый вычет не дадут.

Через ФНС

Для возврата НДФЛ при строительстве необходимо дождаться окончания календарного года, в котором вы зарегистрировали право собственности, то есть получили выписку из ЕГРН. До этого момента налоговая льгота предоставляться не будет.

Подготовьте документы, включая декларацию 3-НДФЛ, и передайте в ИФНС по месту регистрации или отправьте онлайн на сайте ФНС.

Через работодателя

Возврат подоходного налога через работодателя оформляется в том же году, когда получена выписка из ЕГРН. В Личном кабинете на сайте ФНС заполните форму и приложите документы.

В течение 30 дней инспектор проверит ваши бумаги и вынесет решение — одобрен ли вам возврат 13 процентов за строительство. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Возврат через онлайн-сервис «Налогия»

Вы можете воспользоваться услугами наших экспертов: мы рассчитаем максимально положенный налоговый вычет и расскажем все тонкости оформления. Мы много лет помогаем возвращать налог и делаем это профессионально.

Частые вопросы

Нет, получить имущественную льготу можно только на покупку/строительство жилого дома и за земельный участок под ним. Расходы на возведение гаража заявить к возврату не удастся.

Нет, за реконструкцию готового дома налоговый вычет получить нельзя.

Нет, не потеряли. Так как имущественный вычет не имеет срока давности, вы сможете оформить его позже, когда у вас появятся налогооблагаемые доходы.

Заключение эксперта

Помните, что оформить и получить налоговый вычет при строительстве частного дома в 2024 году можно только в том случае, если вы строите дом с нуля или приобретаете объект незавершенного строительства. Дом должен быть жилым, то есть построенным из капитальных материалов со всеми коммуникациями и разрешением на постоянное проживание и регистрацию в нем.

В декларацию 3-НДФЛ при строительстве включите все расходы, непосредственно связанные с домом. Придомовые постройки — гараж, баню и прочее — в компенсацию не попадают.