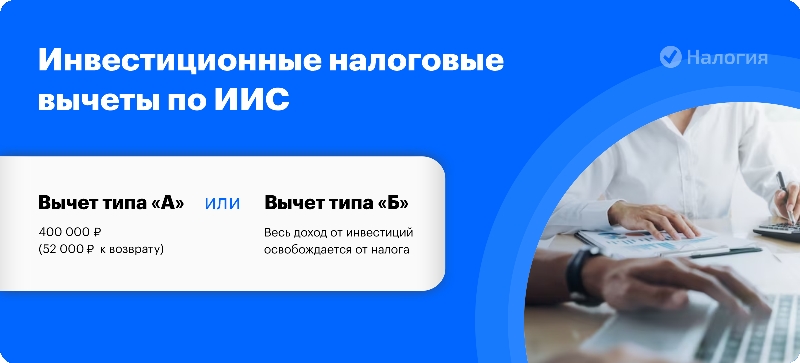

Типы инвестиционных вычетов

Налоговый вычет при инвестировании — это льгота от государства, и держатель ИИС имеет право выбрать один из типов:

Тип А. Налоговый вычет на взносы на ИИС.

Тип Б. На доходы от фондовых операций.

|

Способ |

Особенности |

|

А |

Вы можете ежегодно оформлять вычет в сумме внесенных денежных средств (но не более лимита). |

|

Б |

Если вам поступила прибыль от операций, вы можете не платить налог на доходы с этой прибыли. |

Использовать оба вычета на одном ИИС не разрешается. Перед тем как оформлять льготу, выберите для себя наиболее выгодный — как это сделать, расскажем ниже.

Вычет по инвестиционному счету описан в ст. 219.1 НК РФ.

Тип А

По взносам на индивидуальный инвестиционный счет налоговый вычет может получить налоговый резидент РФ, который одновременно является плательщиком НДФЛ по ставке 13% или 15%.

Поэтому лица, не имеющие налогооблагаемых доходов, например, пенсионеры, родители в декретном отпуске, ИП на упрощенной системе налогообложения, неработающие студенты не имеют права на инвестиционный и другие виды налоговых льгот.

Размер инвестиционного вычета А

Чтобы рассчитать налоговый вычет А, необходимо учитывать следующие условия:

1. Льгота предоставляется в сумме, не превышающей сумму взноса за налоговый период (пп. 2 п. 1 ст. 219.1 НК РФ).

Пример

В 2023 г. Алексеев открыл ИИС, и его взнос составил 300 тыс. рублей. В 2024 г. Алексеев имеет право вернуть не более 13 процентов от взноса — 39 тыс. рублей.

2. Максимальный вычет по ИИС составляет 400 тыс. рублей. Несмотря на то, что предельный размер ежегодного взноса на инвестиционный счет — 1 млн рублей, возврат НДФЛ после применения инвестиционного налогового вычета не будет превышать 13% от 400 тыс. рублей — 52 тыс. рублей (пп. 1 п. 3 ст. 219.1 НК РФ). Более этой суммы вернуть подоходный налог не удастся вне зависимости от размера взноса.

Пример

В 2023 г. Кириллов открыл ИИС и внес 800 тыс. рублей. Несмотря на крупный взнос, Кириллов не сможет вернуть более 13 процентов от допустимого лимита — 13% от 400 тыс. рублей.

3. Размер годового возврата не может превышать налог, уплаченный за аналогичный календарный период. В расчет берется подоходный налог именно за тот год, в течение которого внесены деньги на ИИС.

Пример

В 2023 г. Осипов открыл ИИС, и его первый взнос составил 500 тыс. рублей. Заработная плата Осипова в 2023 г. — 25 тыс. рублей в месяц. Рассчитаем, чему равна сумма вычета ИИС для Осипова:

- 39 тыс. рублей — налог, уплаченный им за 2023 г.: 13% * 25 тыс. рублей * 12 месяцев.

- 52 тыс. рублей — размер возврата, на который теоретически может претендовать Осипов: 13% от суммы фактического взноса, но не более, чем от 400 тыс. рублей.

Так как возврат не может быть больше налога за отчетный календарный период, Осипову вернется 39 тыс. рублей.

Условия получения налогового вычета типа А

1. Чтобы оформить вычет А, необходимо уплачивать НДФЛ по ставке 13% или 15% — иметь официальную работу, на которой работодатель ежемесячно удерживает и перечисляет в бюджет государства 13% вашей зарплаты. Второй вариант — иметь иные налогооблагаемые доходы, например, сдавать в аренду недвижимость или транспорт, и платить на эти доходы налог.

2. Льгота предоставляется только в том случае, если у налогоплательщика открыт один инвестиционный счет. Иметь несколько ИИС нельзя. При этом не запрещено переносить активы от одного брокера к другому — закрывать один договор, а открывать другой (пп. 3 п. 3 ст. 219.2 НК РФ).

Срок действия договора ИИС должен составлять не менее 3 лет, в противном случае налоговый вычет получить не удастся.

3. При раннем расторжении договора ( до 3 лет) вам придется вернуть налог, полученный с помощью вычета, сколько раз бы вы его не получили, и уплатить пени (пп. 4 п. 3 ст. 219.1 НК РФ).

4. В течение трех лет со счета нельзя снимать денежные средства — ни полностью, ни частично. Эти средства можно лишь использовать для покупки ценных бумаг и проведения других биржевых операций. Иначе вы потеряете право на льготу, а те средства, что уже вернули с ее помощью, вам придется вернуть.

5. Уже полученный тип А нельзя поменять на тип Б. Чтобы применить вычет по инвестиционному счету Б, вам придется дождаться окончания 3-летнего срока действия договора на обслуживание, закрыть действующий и открыть другой.

6. Налоговый вычет за инвестиции предоставляется на основании 3-НДФЛ и документов, подтверждающих зачисление средств на индивидуальный инвестиционный счет. (пп. 2. п. 3 ст. 219.1 НК РФ).

7. Получить налоговый вычет по ИИС разрешено в упрощенном порядке на основании заявления налогоплательщика в Личном кабинете на сайте ФНС (пп. 6 п. 3 ст. 219.1). Зайти туда можно через сайт Госуслуги.

Тип Б

Налоговый вычет от ИИС типа Б стоит выбирать в том случае, если вы опытный инвестор, уверены в результатах вложений и рассчитываете на крупный доход.

При получении дохода по операциям на вашем ИИС брокер или управляющая компания удерживает налог с дохода и перечисляет его в бюджет государства. После применения типа Б налогоплательщик освобождается от налога на на весь доход (пп. 3 п. 1 ст. 219.1 НК РФ).

1. По ИИС налоговый вычет предоставляется только после расторжения договора — это условие относится только к типу Б. При этом действие договора должно быть не менее 3 лет (пп. 1 п. 4 ст 219.1 НК РФ).

Пример

В 2020 г. в рамках ИИС Котов купил акции, и за три года их стоимость возросла втрое. В 2023 г. Котов продает акции и расторгает договор на обслуживание. За все эти годы Котов не применял инвестиционный вычет типа А, а значит, он имеет право применить вычет типа Б и не платить налог на весь полученный доход.

2. Если по ИИС хоть раз получен инвестиционный налоговый вычет типа А, оформить налоговый вычет типа Б не разрешено (пп. 2 п. 4 ст 219.1 НК РФ).

Пример

В 2017 г. Андреев открыл ИИС и в 2018 г. вернул по нему налог по типу А. Впоследствии он не обращался за льготой и стал удачно инвестировать вложенные средства. Андрееву не удастся воспользоваться вычетом Б, так как он однажды уже обращался за вычетом А.

3. Через ФНС налоговый вычет предоставляется по декларации 3-НДФЛ либо при исчислении и удержании налога налоговым агентом. В этом случае налогоплательщик должен предоставить агенту справку о том, что он ранее не пользовался вычетом А и о том, что у него в течение всего срока действия договора не открыты другие инвест счета (пп. 3 п. 4 ст. 219.1 НК РФ).

4. Получить вычет по ИИС можно в упрощенном порядке по заявлению в ЛК налогоплательщика (пп. 4 п. 4 ст. 219.1).

Как выбрать инвестиционный вычет

Налоговый вычет Б, как правило, применяют опытные игроки с высокими доходными планами. Еще одна категория инвесторов — неплательщики налога по ставке 13% или 15%. Так как «А» предоставляется только налогоплательщикам, налоговый вычет «Б» на доход с инвестиций ИИС — единственная возможность оформить льготу предпринимателям на упрощенной системе и людям без официальных доходов.

Для начинающих держателей ИИС больше подходит тип А, когда вычет предоставляется на сумму взносов. В этом случае не обязательно рисковать вложенными средствами, а просто ежегодно возвращать 13% от прошлогодних взносов.

Решение о виде льготы можно отложить до момента расторжения договора — минимум на три года. И уже по результатам инвестиционной деятельности определиться, какой вид выбрать. Но у такого варианта есть недостатки — если ежегодно не возвращать деньги по типу А и получить вычет по ИИС сразу за 3 года, инфляция снизит доходность льготы.

Для типа Б выбора нет — его можно оформить только по расторжении договора не ранее чем через три года.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Пошаговая инструкция для оформления

Ваши действия зависят от того, какой вид льготы вы выберете. Выше мы рассказали о том, как один вид льготы отличается от другой, кто имеет на нее право и как сориентироваться на начальном этапе.

Как получить тип Б

При этом варианте не нужно заполнять 3-НДФЛ и передавать ее в инспекцию — просто обратитесь к своему брокеру. Ему потребуется справка о том, что в рамках действующего ИИС налоговый вычет типа А вы не оформляли, и что в течение действия договора у вас не открыты другие инвестиционные счета.

Эту справку о неполучении типа А и отсутствии иных договоров предоставит инспекция по вашему запросу. Или же брокер проверит информацию самостоятельно, если он стал участником информационного обмена для предоставления вычетов в упрощенном порядке.

Если в рамках действующего ИИС вы уже начали получать инвестиционный вычет «А», заменить его на «Б» не удастся — это запрещено законодательно.

Информация из ФНС подтвердит ваше право на налоговый вычет и поможет брокеру законно выплатить полученный доход от фондовых операций без удержания 13%.

Если же брокер уже уплатил ваши налоги, вернуть вы их сможете самостоятельно через инспекцию — для этого придется заполнить декларацию 3-НДФЛ и с подтверждающими документами для получения налогового вычета передать в ФНС.

Как получить тип А

Вычет по НДФЛ типа А можно оформить через инспекцию с помощью формы 3-НДФЛ или в упрощенном порядке.

Правила для обращения в ФНС те же, что и для других видов вычетов: необходимо собрать подтверждающие бумаги и внимательно заполнить декларацию.

С онлайн-сервисом Налогия вы получите помощь профессиональных налоговых экспертов и сопровождение до полного возврата налога.

Мы будем вас сопровождать вплоть до перечисления денег на ваш счет:

- предоставим список подтверждающих документов и проверим их при поступлении;

- расскажем, как заполнить заявление на возврат НДФЛ по ИИС;

- подготовим декларацию;

- выложим готовую декларацию в формате XML и PDF в вашем личном кабинете на сайте Налогии или самостоятельно отправим ее в ИФНС;

- окажем консультационную поддержку до перечисления средств из ФНС.

Эту часть работы мы советуем доверить профессионалам, так как даже незначительная ошибка может привести к отказу в возмещении налога или к повторной подаче документов. И тогда получение денег вновь отложится на 4 месяца.

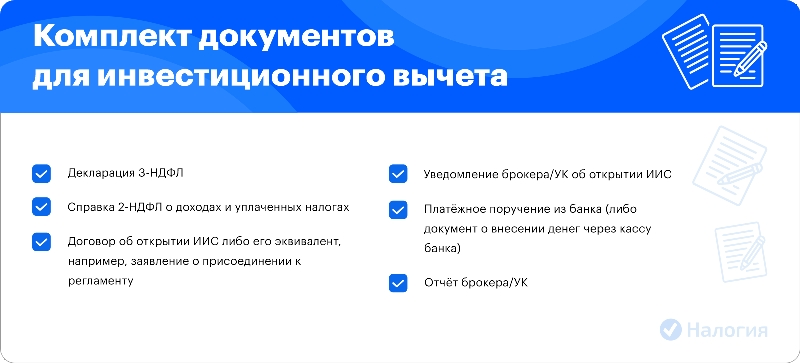

Шаг 1. Подготовьте документы для налогового вычета

В пакет документов на инвестиционный вычет по НДФЛ входит:

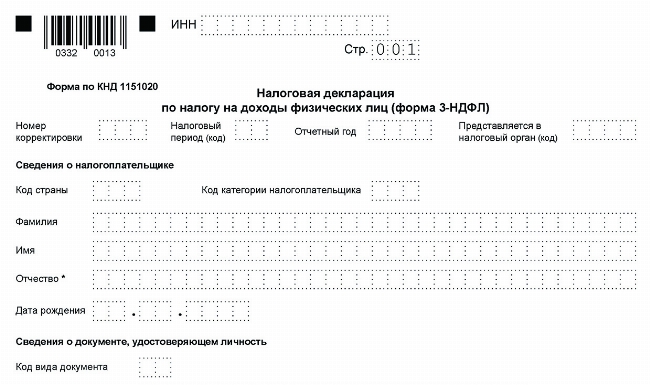

1. Декларация 3-НДФЛ. Подписанный оригинал.

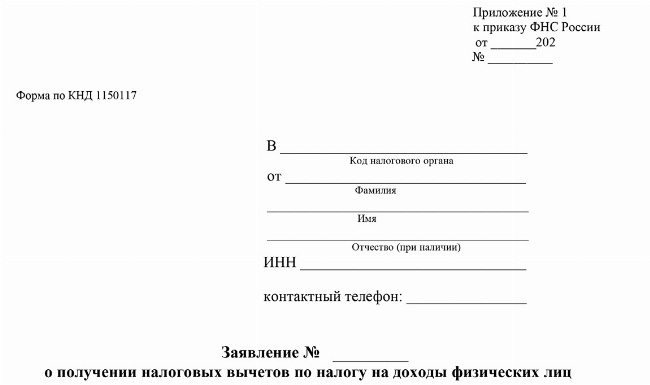

2. Заявление на налоговый вычет с реквизитами вашего расчетного счета для перечисления возврата. С 2020 г. заявление на возврат 13% входит в состав декларации. Если же в 2024 г. при заполнении бланков 3-НДФЛ за 2023, 2022 или 2021 г. вы пропустили этот раздел, заявление необходимо в установленные сроки передать в ФНС.

Под установленными сроками мы подразумеваем трехлетний период: если к моменту подачи заявления прошло более трех лет от года уплаты налогов, в вычете вам откажут.

Пример

Иванов заполнил декларацию за 2020 г. и передал ее в ИФНС в конце 2023 г. Заявление он предоставил в январе 2024 г. Несмотря на то, что 3-НДФЛ подана вовремя и даже одобрена, в перечислении денег ему откажут, так как до заявления прошло более 3 лет от того года, за который Иванов оформляет возврат.

3. Справка 2-НДФЛ от работодателя. Имейте в виду, что справка предоставляется за год уплаты взносов. Если в 2024 г. вы оформляете льготу за 2022 г., предоставьте справку за 2022 г. Требуется оригинал.

4. Договор на открытие и обслуживание ИИС — с брокером или управляющей компанией. Необходима заверенная копия. Как заверить — в статье ниже.

5. Платежные документы, подтверждающие уплату взносов на ИИС: платежные поручения, квитанции, выписки и т.п. Заверенные копии.

Шаг 2. Заполните декларацию 3-НДФЛ

Следующее действие — заполнение декларации. Это самый ответственный шаг после сбора подтверждающих документов.

Регистрируйтесь на нашем сайте: налоговый эксперт заполнит 3-НДФЛ с соблюдением всех норм законодательства. Это не тот случай, когда стоит экономить на профессиональных услугах — при некорректном оформлении формы вы рискуете потерять не только время, но и деньги. В лучшем случае инспектор вернет бумаги на доработку, а в худшем — откажет в возмещении.

Шаг 3. Передайте документы в ФНС

После того как мы заполнили по вашему заказу декларацию, мы разместили ее в вашем личном кабинете на нашем сайте. Там находится два файла: в формате pdf и xml. Теперь вы можете отправить документы в ФНС любым удобным для вас способом:

- распечатать файл pdf и отнести в ИФНС лично или отправить по почте;

- скачать файл в формате xml и переслать декларацию в налоговую инспекцию из Личного кабинета на сайте ФНС.

Также вы можете поручить нам отправку декларации. Тогда вам не придется ничего делать — просто дождитесь поступления денег на личный счет.

Шаг 4. Проверка документов в инспекции

На проверку отводится 3 месяца (п. 2 ст. 88 НК РФ). Более подробно то сроках камеральной проверки мы рассказали в отдельной статье.

Шаг 5. Зачисление денег

После завершения камеральной проверки и вынесения итогового решения вам перечислят деньги. По закону на это отводится один месяц.

Как получить упрощенный налоговый вычет

Все взаимодействия с налоговыми органами удобнее проводить в Личном кабинете налогоплательщика на сайте ФНС. При упрощенном порядке оформления инвестиционного вычета предоставлять дополнительные документы не нужно.

Часть данных о физическом лице аккумулирована в базах ФНС, а часть предоставляется из внешних источников по договоренности об информационном обмене.

Как только такие данные поступят в распоряжение ФНС, в Личном кабинете сформируется предзаполненное заявление на налоговый вычет через ИИС, и налогоплательщику поступит оповещение. Физическому лицу необходимо его утвердить.

Пока такое заявление не появилось в Личном кабинете, никаких действий осуществлять не требуется.

Сколько раз можно получать вычет по ИИС

Инвестиционный налоговый вычет можно заявлять ежегодно и сколько угодно раз в течение жизни. Но только в том случае, если речь идет о типе А, и если в прошедшем налоговом периоде были взносы на счет.

Договор на обслуживание счета автоматически не расторгается. Так что сколько будет действовать договор ИИС, столько лет можно получать налоговый вычет.

Вносить деньги в течение года можно как одной суммой, так и несколькими платежами.

По типу Б освобождение от уплаты налога с прибыли можно получить не ранее, чем через 3 года после заключения договора на обслуживание ИИС и только после его расторжения.

Когда можно получить налоговый вычет ИИС

Форма 3-НДФЛ заполняется по окончании налогового периода, то есть на следующий год после внесения взноса на инвестиционный счет. Если вы оформляете возврат налога за 2023 г., подавать на налоговый вычет в ИФНС можно не ранее 2024 г. Заявить свое право разрешено в течение 3 лет, и декларацию за 2023 г. вы можете передать в инспекцию в 2024, 2025 или 2026 гг.

Как заверить документы для инвестиционного вычета

Копии документов не обязательно заверять у нотариуса. На каждой странице напишите «копия верна», поставьте подпись с расшифровкой и текущую дату. Как правило, инспекция не отказывается принимать такие документы.

Частые вопросы

У налогоплательщика нет обязательств по расторжению договора. Главное условие — договор на обслуживание ИИС должен работать не менее трех лет. Вы можете возвращать 13 процентов с ИИС в течение всего действия договора.

Нет, при оформлении вычета по прибыли лимита не установлено. При любой сумме прибыли налог с дохода не удерживается.

До тех пор, пока вы не платите налог по ставке 13% или 15%, тип А заявить не удастся. Но как только вы станете налогоплательщиком по этим ставкам, например, наемным работником или получите иные налогооблагаемые доходы, у вас появится право на льготу.

Заключение эксперта

Инвестиционный налоговый вычет ИИС позволяет вернуть до 13% от взносов или не платить налог на доход, полученный в результате инвестиционной деятельности.

Одновременно можно владеть только одним ИИС, и для возмещения или неуплаты НДФЛ срок действия договора должен быть не менее трех лет.

В статье мы рассказали, как оформить налоговый вычет через ИИС, кто имеет право на возврат подоходного налога и какие документы потребуются.