Имущественный вычет простыми словами

Ежемесячно работодатель перечисляет 13% из вашей зарплаты в бюджет государства. Это НДФЛ — налог на доходы физических лиц. И когда вы делаете что-то важное, например, покупаете жилье, государство соглашается вернуть вам часть уплаченного НДФЛ.

Имущественный налоговый вычет при приобретении жилья — это сумма, на которую снижается налогооблагаемый доход. После применения вычета налог платится не с полной суммы дохода, а с полученной разницы: НДФЛ = 13% х (доход - налоговый вычет). Если налог уже был уплачен в полном размере, то переплата возвращается на счет налогоплательщика.

Предположим, за год вы заработали 3 млн рублей. Но на руки получили только 2 610 000 рублей, так как 390 000 рублей у вас забрали в виде НДФЛ. А теперь давайте применим налоговый вычет после покупки квартиры. Для простоты возьмем максимальную сумму в 2 000 000 рублей.

|

Данные |

До вычета |

После вычета |

|

Годовой доход |

3 000 000 |

3 000 000 |

|

Имущественный вычет |

0 |

2 000 000 |

|

Удержанный НДФЛ |

13% х 3 млн = 390 000 |

13% х (3 млн – 2 млн) = 130 000 |

|

Зарплата на руки |

2 610 000 |

2 870 000 |

|

Экономия |

0 |

260 000 |

Итак, вы сэкономили целых 260 тыс. рублей. Но что значит «сэкономили»? Как их получить?

А вот тут есть два варианта:

Первый вариант — вернуть ранее уплаченный НДФЛ. То есть получить на счет реальные деньги. Допустим, в 2024 г. у вас было право на имущественный налоговый возврат при покупке квартиры, но вы им не воспользовались и уплатили 13% с полного дохода. Тогда в 2025 г. вы подаете декларацию 3-НДФЛ и получаете назад эту переплату.

Второй вариант — не платить НДФЛ с текущих доходов. Это делается через работодателя. Инспекция подтверждает ваше право на вычет, и работодатель выплачивает вам зарплату без удержания НДФЛ. Тогда налоговый вычет на приобретение квартиры как бы «размазывается» по году, но зато экономию вы видите здесь и сейчас, а не в следующем году.

Оба варианта имеют право на существование. Так что выбирать вам — оформить возврат налога на покупку недвижимости одной суммой по окончании года, или возвращать деньги ежемесячно, но в текущем году.

Какие бывают имущественные вычеты

Итак, когда можно получить имущественный вычет (ст. 220 Налогового Кодекса РФ):

- при покупке и/или строительстве жилой недвижимости: квартиры, жилого дома, земельного участка, комнаты, доли;

- при покупке жилья в ипотеку — на фактически уплаченные проценты;

- при продаже жилой недвижимости;

- при продаже иного имущества, например, автомобиля или гаража.

В этой статье мы рассмотрим только налоговый вычет с покупки. О продаже жилья у нас есть отдельная статья, и вы можете с нею ознакомиться на нашем сайте. Но если в двух словах, то этот имущественный вычет помогает сэкономить на налоге с продажи недвижимости, и уплатить его с меньшей суммы. То есть принцип работы тот же: вычет уменьшает налогооблагаемую базу.

Вы имеете право подать на налоговый вычет, если купили или построили квартиру, жилой дом, земельный участок под ним, комнату, долю.

Оплатить покупку или строительство вы можете как собственными деньгами, так и заемными. В этом случае вам дадут еще один имущественный вычет — на проценты, уплаченные банку. Как предоставляется компенсация за покупку квартиры в ипотеку, написано в отдельной статье, и здесь не будет останавливаться подробно.

При покупке квартиры по ДДУ, в ЖСК или при строительстве дома в общую сумму налогового вычета можно смело включать расходы на отделку и строительство: материалы, работы, коммуникации, проект и прочее.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Проверьте, есть ли у вас право на налоговый вычет

Получить налоговый вычет при покупке квартиры несложно. Но есть важные моменты, которые нужно учесть еще до оформления сделки. И если ошибетесь, то не сможете оформить возврат за покупку.

Итак, проверяем. Помните, что должны быть соблюдены все условия:

1. Вы плательщик НДФЛ по ставке 13-22%.

Это значит, что у вас есть официальная работа или другие налогооблагаемые доходы. Например, вы сдаете в аренду квартиру или продали автомобиль, получили доход, и поделились 13 процентами с государством. Если так, то этот налог вы можете вернуть с помощью налогового вычета.

Безработные, пенсионеры, студенты, предприниматели на УСН, родители в декрете и другие люди без налогооблагаемых доходов права на вычет не имеют. Не навсегда, но до тех пор, пока не начнут платить НДФЛ.

С 2025 г. в России действует новая прогрессивная шкала налогообложения. Налоговая ставка 13% применяется на доход до 2,4 млн рублей. Все, что свыше этой суммы и до 5 млн, облагается НДФЛ по ставке 15%. Следующий порог — 18% на доход от 5 до 20 млн. Далее — 20% от 20 до 50 млн. И последний — 22% для дохода свыше 50 млн рублей.

2. Вы налоговый резидент РФ.

Рассматривается год, за который оформляется вычет. Допустим, это 2024 год. Значит в течение 2024 г. вы должны были жить в России не менее 183 дней. Статус определяется на 31 декабря.

Налоговое резидентство не зависит от гражданства: иностранец через полгода жизни в России может стать налоговым резидентом и законно вернуть налог с покупки недвижимости. А гражданин России, выехав надолго за границу, теряет и резидентство, и право на вычет.

3. Недвижимость куплена не у взаимозависимого лица.

Это значит, что вам не дадут налоговый вычет за покупку квартиры у мамы, брата или у любого другого близкого родственника. А вот у тещи или у дяди — без проблем. В законе это написано в п. 5 ст. 220 НК РФ.

4. Вы еще не использовали свое право на имущественный налоговый вычет.

Очень важный пункт. За всю жизнь человеку предоставляется не более 2 млн рублей. Больше не удастся получить ни при каких обстоятельствах. И если вы уже вернули 260 тыс. рублей со стоимости квартиры, то это все.

Другой вопрос, если вычет был получен не полностью. Вот тогда при соблюдении определенных условий его можно дополучить позже, когда купите другое жилье.

5. Вы купили жилье на собственные деньги.

И это нужно доказать документами. Так как имущественный налоговый вычет на квартиру, купленную с помощью материнского капитала, военной ипотеки и прочих государственных субсидий, не дадут. То есть все «чужие» деньги нужно вычесть из стоимости жилья.

То же самое касается недвижимости, полученной по наследству или в подарок. Так как жилье вам досталось даром, вернуть 13 процентов не удастся.

6. Вы уже оформили право собственности.

Для ДДУ и ЖСК право на вычет возникает в год получения акта приема-передачи. Но оформить имущественный налоговый вычет можно только после того, как вы зарегистрировали квартиру в Росреестре. То есть не достаточно предъявить инспектору только акт, потребуется и выписка из ЕГРН. Например, вы получили акт в 2024 г., а выписку в 2025. Значит в 2025 г. вы можете оформить вычет за 2024 г.

Для вторички условия другие. Передаточного акта нет, и право на налоговый вычет с покупки квартиры возникает в год оформления собственности в Росреестре. Например, в 2024 г. вы заключили договор купли-продажи и даже передали продавцу деньги. А выписку из ЕГРН получили уже в 2025 г. Значит первый год, за который вы вернете НДФЛ — 2025.

Особый случай — пенсионеры. Они могут получить вычет сразу за четыре года: за год возникновения права на вычет и еще за три предыдущих года. Такое право нужно подтвердить копией пенсионного удостоверения. Оно вкладывается в пакет документов для возврата налога и передается в ФНС.

Сколько денег вернут при покупке квартиры

Максимальный имущественный вычет за покупку жилой недвижимости — 2 млн рублей (пп. 1 п. 3 ст 220 НК РФ).

Но помните, что использовать формулировку «возврат имущественного вычета» не верно, так как вычет не равен возврату. И на счет вам поступит не 2 млн, а 13% от этой суммы, то есть сумма возмещения НДФЛ не может быть более 260 тыс. рублей. Этот расчет работает, если ваш годовой доход не превышает 5 млн рублей.

А вот если за год вы заработали больше 5 млн, и с превышения заплатили 15% НДФЛ, то и налог при покупке квартиры вернете в большем размере — до 300 тыс. рублей.

То есть размер имущественного налогового вычета не меняется — максимально он составляет 2 млн руб. А вот лимит на возврат НДФЛ зависит от того, по какой ставке вы платили НДФЛ.

Важно понимать, что налоговый вычет не может быть больше стоимости недвижимости. И если вы купили жилье за 1,5 млн рублей, то и возвращается 13 процентов от тех самых 1,5 млн. То есть 195 тыс. рублей. Оставшиеся 65 тыс. рублей можно будет получить при покупке следующего жилья.

Если же квартира стоит дороже 2 млн, то срабатывает ограничение, и больше чем на 2 миллиона вычет не одобрят.

А есть ли у вычета за квартиру срок давности?

Нет, у имущественного вычета нет срока давности, и налоговая возвращает деньги и через пять, и через десять лет после покупки.

Но имейте в виду: при расчете вычета будут применяться те правила, что действовали в год покупки. Это касается и размера вычета, и правил предоставления.

Пример

В 2025 г. вы решили получить налоговый вычет за квартиру, купленную в 2007 г. Сможете вернуть подоходный налог с покупки? Да, имеете полное право. Еще и за три последних года.

Но дело в том, то в 2007 г. максимальный вычет был 1 млн рублей. Да еще и не каждому собственнику, а в сумме на всех. Вот по этим правилам вам вычет и предоставят.

Так что решайте, имеет ли смысл использовать свое право на вычет на таких невыгодных условиях. И возможно стоит забыть про эту квартиру, и возместить НДФЛ в будущем, при покупке нового жилья.

|

Год покупки квартиры |

Размер вычета |

|

01.01.1999 — 31.12.2002 |

600 тыс. рублей в сумме на всех собственников |

|

01.01.2003 — 31.12.2007 |

1 млн рублей на всех собственников |

|

01.01.2008 — 31.12.2013 |

2 млн рублей на всех собственников |

|

с 01.01.2014 |

2 млн рублей каждому собственнику |

Как получить вычет

Сначала нужно определиться, за какой период вы возвращаете налоги. Так как в зависимости от этого есть два способа получить вычет на приобретение жилья:

- Через ФНС;

- Через работодателя;

Рассмотрим каждый из них более подробно.

Как получить вычет через налоговую инспекцию: пошаговая инструкция

Имущественный вычет через инспекцию можно получить только на следующий год после возникновения права на вычет. Как мы уже говорили выше, такое право при покупке жилья в новостройке подтверждает Акт приема-передачи, а при покупке на вторичном рынке — выписка из ЕГРН.

Напомним, что вернуть деньги за покупку квартиры можно только за три последних года, и свое право на налоговую льготу вы должны подтвердить.

Давайте пройдем по шагам — что именно нужно сделать.

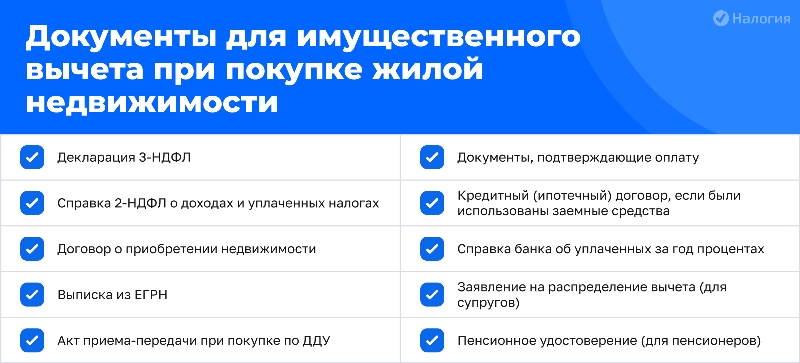

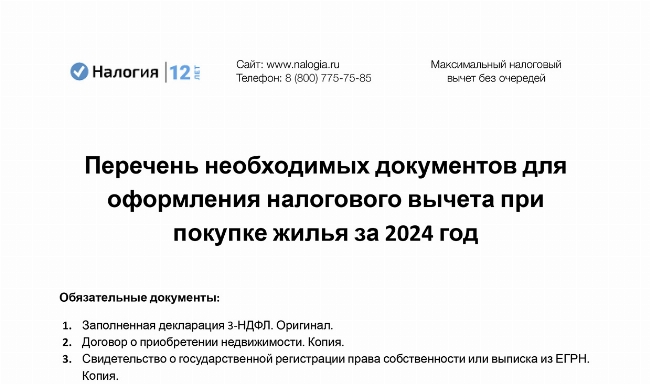

Шаг 1. Подготовьте документы для налогового вычета

Перечень документов для получения налогового вычета:

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ со всех мест работы, если вы меняли их в течение года;

- Договор о приобретении недвижимости;

- Выписка из ЕГРН при покупке по договору купли-продажи или Акт приема-передачи при покупке по ДДУ (плюс выписка из ЕГРН с 2022 г.);

- Документы, подтверждающие оплату: чеки; платежные поручения; банковские выписки; расписка продавца, если квартира куплена за наличный расчет и т.д.;

- Кредитный (ипотечный) договор, если были использованы заемные средства;

- Справка банка об уплаченных за год процентах.

Камеральная проверка длится три месяца. Затем в течение 10 дней выносится решение, и еще месяц потребуется на то, чтобы перечислить деньги на ваш счет.

Рекомендуем приложить:

- График погашения кредита и уплаты процентов по кредитному (ипотечному) договору;

- Документы, подтверждающие оплату кредитных процентов: чеки, платежные поручения, банковские выписки и т.д.

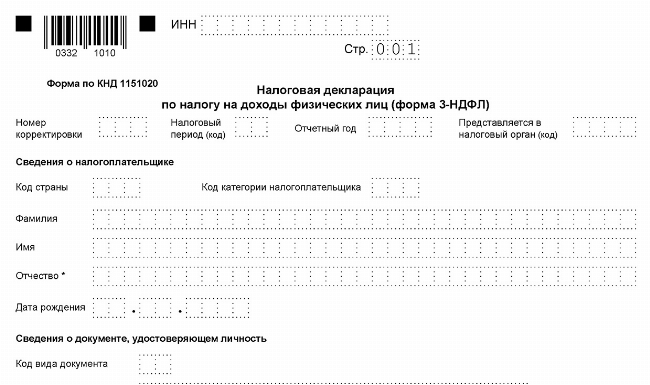

Шаг 2. Заполните декларацию 3-НДФЛ

Итак, документы на налоговый вычет собраны, теперь нужно заполнить бланк декларации 3-НДФЛ и заявление на возврат подоходного налога. Форма декларации ежегодно меняется, поэтому выберите бланк того года, за который оформляете имущественный вычет.

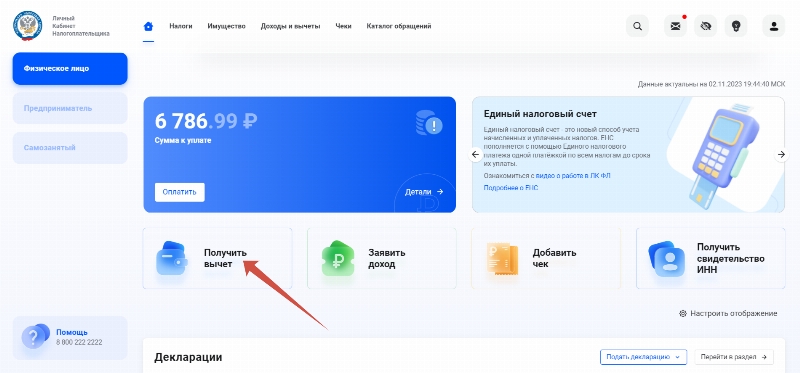

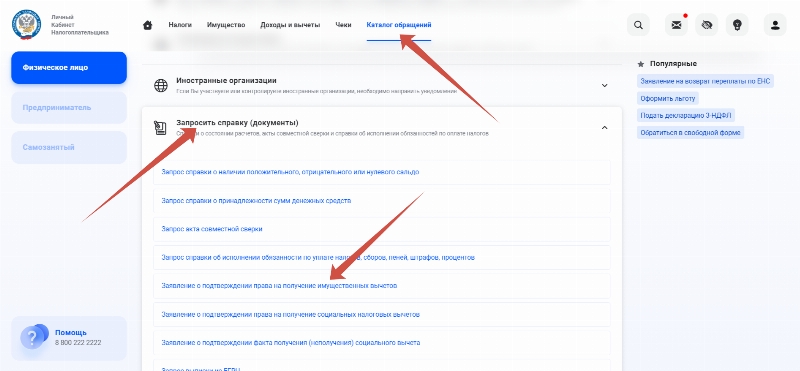

Шаг 3. Отправьте пакет документов в инспекцию

Подать документы на налоговый вычет можно по почте, занести в инспекцию лично или переслать сканы онлайн через ЛН налогоплательщика на сайте ФНС. Все документы на имущественный вычет за квартиру подаются в копии, оригиналы храните у себя. Если инспектор захочет увидеть оригинал, он запросит его через ваш личный кабинет на сайте ФНС.

Шаг 4. Проверка документов налоговой инспекцией

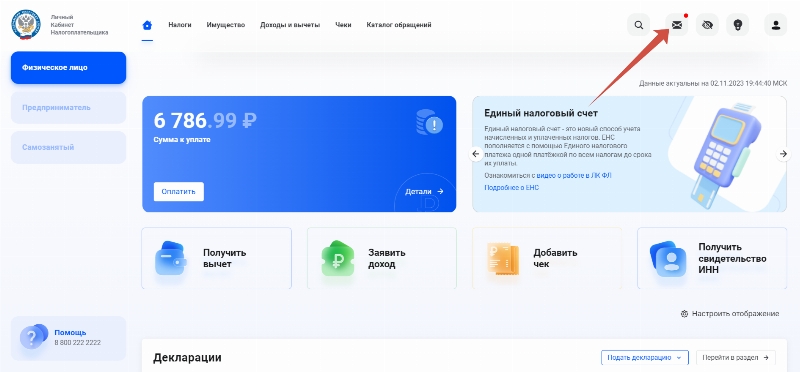

Камеральная проверка документов на возврат налога занимает до трех месяцев (п. 2 ст. 88 НК РФ). После этого в личном кабинете налогоплательщика на сайте ФНС появится уведомление о завершении проверки.

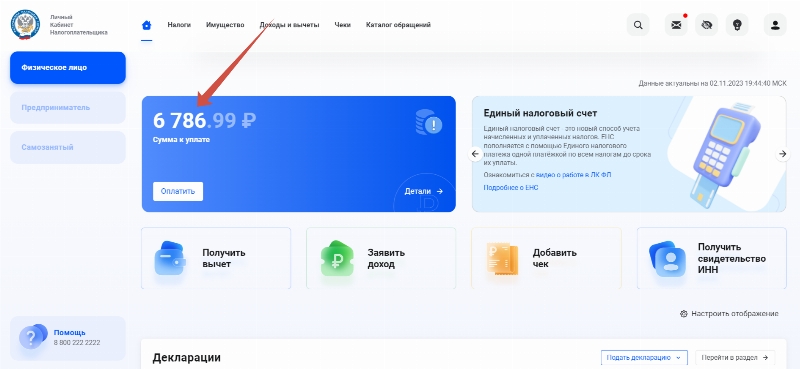

Шаг 5. Зачисление денег на ваш счет

Порядок получения налогового вычета и выплаты следующий: как только возврат будет одобрен, деньги поступят на ЕНС — единый налоговый счет налогоплательщика. Вы их увидите в личном кабинете на сайте ФНС. После этого в течение 30 дней их перечислят на ваш банковский счет. Для этого и нужно заявление на возврат налога с реквизитами вашего счета. Без него получить выплату не удастся.

Как получить вычет за покупку квартиры через работодателя

Получить на работе возмещение налога при покупке квартиры можно только за текущий год. Технология простая: пишете заявление в налоговую инспекцию, и она в 30-дневный срок подтверждает ваше право на налоговую льготу. Заявление можно подать лично в свою инспекцию или отправить онлайн через личный кабинет налогоплательщика на сайте ФНС.

Будет составлено уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия приостановит удержание НДФЛ из вашей зарплаты, а еще вернет НДФЛ, удержанный с начала года. Полная зарплата будет выплачиваться до тех пор, пока вы не вернете всю сумму, или же до конца календарного года — в зависимости от того, что наступит ранее.

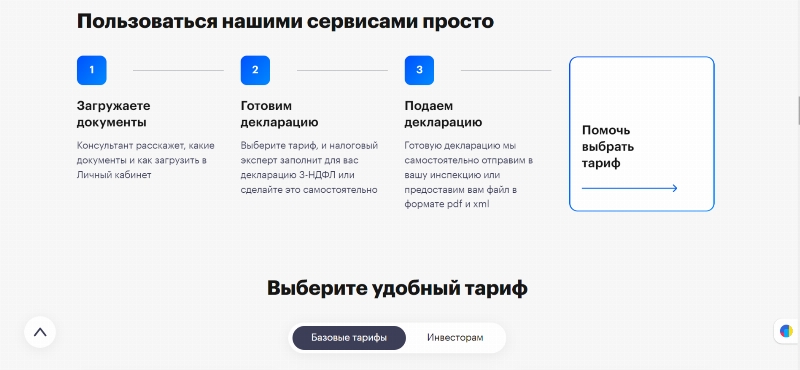

Помощь онлайн-сервиса «Налогия»

Обратиться в Налогию — самый простой вариант, если не хотите тратить время на очереди в ФНС, заполнение декларации и общение с инспектором.

Создайте на сайте заказ, и в личном кабинете отправьте сканы документы по списку. После этого наши эксперты проверят ваше право на имущественный вычет, заполнят форму 3-НДФЛ и отправят вам готовую декларацию в формате PDF и XML. Или по вашему желанию эксперт самостоятельно перешлет пакет документов в ФНС.

Как заверить документы для налоговой инспекции

На каждой странице копии документа необходимо написать «Копия верна», поставить подпись, а рядом — расшифровку подписи и дату заверения. При подаче документов и декларации 3-НДФЛ оффлайн возьмите с собой оригиналы. Тогда инспектор будет иметь возможность сверить копию с оригиналом и поставить соответствующую отметку на документах.

Когда подавать декларацию на вычет

Подать декларацию на возмещение подоходного налога можно в любой день года без привязки к дате. Главное, помните про три года.

Если же вы декларируете доход, то отчитаться нужно до 30 апреля следующего года. А заплатить налог — до 15 июля.

Частные случаи при оформлении вычета за покупку квартиры

Жизненных ситуаций, при которых приобретается жилье, великое множество. Это и покупка супругами в браке, и вычеты за детей, и права пенсионеров и безработных, и многое-многое другое.

Для каждой ситуации у нас есть отдельная статья. В таблице ниже найдите то, что вас интересует, и получите полную экспертную информацию. И помните, что вы всегда можете задать нам вопрос в комментарии под статьей.

|

Выберите, что вас интересует |

Где прочитать |

Важные моменты |

|

Покупка квартиры |

Новостройка:

Вторая квартира:

Пенсионерам:

|

|

|

Ипотека |

Вычет на проценты по ипотеке:

Рефинансирование ипотеки:

|

|

|

Покупка дома и участка |

При покупке дома:

При покупке участка:

|

|

|

Строительство и ремонт |

Требование к договору на покупку:

Строительные материалы: Стоимость строительных работ и материалов можно включить в вычет на покупку недвижимости, но предельный размер вычета остается прежним — 2 млн рублей. |

|

|

При покупке жилья в браке |

Супругам:

За детей:

Покупка у родственника:

|

|

|

Нежилое помещение |

Важен статус помещения:

|

|

|

Для ИП |

Право ИП на вычет:

|

|

|

Продажа и покупка жилья в одном году |

Можно снизить НДФЛ на продажу:

|

|

|

Для безработных и работающих неофициально |

Безработный может получить вычет, если:

|

Частые вопросы

Материнский капитал, как и любые другие льготы и субсидии, не учитывается. Сумму маткапитала необходимо вычесть из стоимости приобретенной недвижимости.

Если сделка оформлена после расторжения брака, то получение налогового вычета вполне законно.

Да, если в год вычета у безработного есть иные доходы, с которых он платит НДФЛ.

Заключение эксперта

Налоговый вычет за квартиру может получить только резидент РФ и плательщик НДФЛ по ставке 13-22%. После применения вычета на ваш счет вернется 13% от стоимости жилья, но не более 260 тыс. рублей (если вы платите НДФЛ по ставке 13%). Если сумма выплаты получилась меньше установленного лимита, то остаток можно перенести на недвижимость, купленную в будущем.

Помните, что возврат НДФЛ при покупке квартиры можно сделать в любое время, так как у имущественного вычета нет срока давности. И если у вас прямо сейчас нет налогооблагаемого дохода, это не лишает вас права на вычет в будущем, когда такой доход появится.