Можно ли получить налоговый вычет за кредит

При оформлении налогового вычета не имеет значения, собственные или заемные средства вы использовали для покупки квартиры, оплаты социальных расходов, взносов на инвестиционный счет, пожертвования на благотворительность и т.п.

Главное, чтобы оплата производилась с вашего счета. Только в этом случае вы сможете вернуть часть расходов.

|

Виды вычетов |

Описание |

|

Имущественные (ст. 220 НК РФ) |

Продажа имущества, покупка жилья, строительство дома и приобретение участка под ИЖС |

|

Социальные (ст. 219 НК РФ) |

Оплата обучения, лечения, ДМС, спорта, НПО, добровольное страхование жизни, взносы на накопительную часть пенсии. |

|

Стандартные (ст. 218 НК РФ) |

На налогоплательщика или на ребенка (детей). |

|

Инвестиционные (ст. 219.1 НК РФ) |

По взносам на индивидуальный инвестиционный счет или по прибыли, по долгосрочному владению ценными бумагами |

|

Профессиональные (ст. 221 НК РФ) |

На доходы от адвокатской деятельности, по договорам оказания услуг, ГПХ и пр. |

Таким образом, налоговый вычет по потребительскому кредиту можно получить по всем видам расходов, упомянутым в ст. 218 - 221.1 гл. 23 НК РФ. Исключение составляет только имущественный вычет на уплаченные проценты, описанный в ст. 220 НК РФ. Подробнее об этом расскажем в следующем разделе.

Имейте в виду, что вычет предоставляется не на сам заем, а на те расходы, что вы понесли по соответствующим статьям, например, на стоимость купленной квартиры, затраты на лечение и т.п.

И если расходы, например, на обучение, были ниже суммы кредита, взятого на обучение, то вычет будет предоставлен строго на сумму расходов. При проверке документов на вычет надзорному органу не важно, где вы взяли деньги, и в декларации 3-НДФЛ вы указываете эти расходы как свои собственные.

Таким образом, вернуть 13 процентов с потребительского кредита не удастся — в Налоговом кодексе нет такой льготы. Но вы сможете получить возврат подоходного налога по некоторым расходам, даже если оплачивали их с помощью заемных средств.

Можно ли оформить возврат процентов по кредиту

Вернуть проценты по потребительскому кредиту нельзя — на них не распространяется налоговая льгота.

Именно поэтому при покупке квартиры оформляется ипотека, а не потребительский кредит. К ипотечному договору предъявляются строгие требования — при их нарушении налогоплательщик теряет право на возмещение НЛФЛ с процентов. То есть при покупке жилья на средства потребительского кредита можно получить вычет по расходам на приобретение, но нельзя получить вычет по процентам, уплаченным банку.

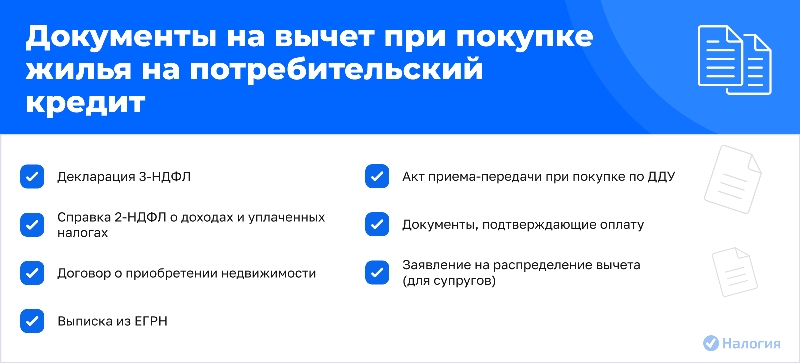

Можно ли получить вычет за кредит, взятый на покупку жилья

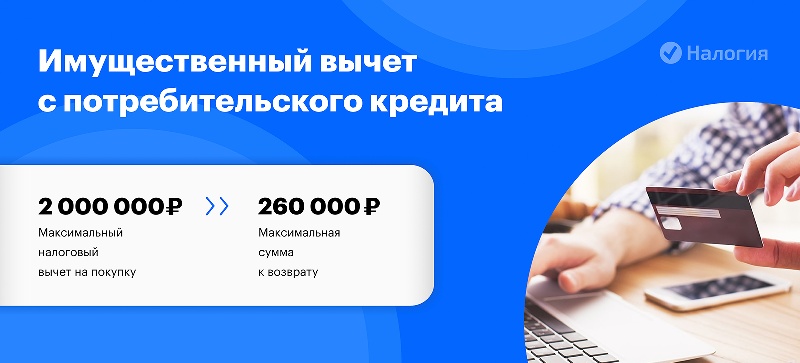

Имущественный вычет за потребительский кредит получить можно. Но помните, что существует два вида вычетов при покупке жилой недвижимости:

1. Основной — на расходы по приобретению (пп. 1 п. 3 ст. 220 НК РФ). Максимальный размер вычета равен 2 млн рублей, и на счет налогоплательщика возвращается до 260 000 руб. (13% х 2 млн руб.). Этот вид налоговой льготы предоставляется при покупке жилой недвижимости на любые средства — как на свои собственные, так и на заемные.

2. На проценты по ипотеке (п. 4 ст. 220 НК РФ). Сумма ограничена 3 млн рублей, к возврату 390 000 руб. (13% х 3 млн руб.). Этот вид вычета можно получить только при оформлении ипотечного (целевого) кредита. Возвращение процентов по потребительскому кредиту не предусмотрено.

Эти же правила действуют при строительстве жилья и приобретении земельного участка под ИЖС — на средства потребительского кредита вы можете получить только основной имущественный вычет.

Пример

Иванов взял потребительский заем в банке и купил жилой дом за 2 млн руб. Он может оформить льготу по НДФЛ и вернуть подоходный налог с покупки — 260 тыс. рублей. Но получить налоговый вычет за проценты по кредиту, уплаченные банку, Иванов не сможет.

Налоговый вычет предоставляется только на личные средства, пусть и взятые в долг. Поэтому налоговые льготы не распространяются на недвижимость, купленную с помощью государственного субсидирования — материнского капитала, военной ипотеки, программы по поддержке молодых семей и пр.

Условие, при котором можно вернуть проценты по кредиту, взятому на покупку жилья

Согласно Налоговому Кодексу, оформить возврат налога по процентам можно за любые заемные средства, которые были выданы на строительство или покупку жилья. Но существует условие — в кредитном договоре должно быть прописано целевое назначение займа: приобретение или строительство конкретного жилья (пп. 4 п. 1 ст. 220 НК РФ).

Получить имущественный вычет и вернуть проценты по целевому кредиту можно через налоговую — по декларации 3-НДФЛ, или через работодателя.

Рефинансирование ипотеки

Если вы рефинансировали ипотеку (не потребительский кредит!) из-за более выгодной ставки или по другой причине, право на льготу вы не теряете (пп. 4 п. 1 ст. 220 НК РФ).

Но есть важное условие — в договоре рефинансирования должна четко прослеживаться связь с первоначальным целевым договором.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Как получить социальный вычет по кредиту

Вы можете получить вычет за потребительский кредит, взятый, например, на обучение или лечение. Социальный налоговый вычет (ст. 219 НК РФ) позволяет компенсировать часть расходов, направленных также на взносы в НПФ, страхование жизни и некоторые другие виды расходов.

Но возврат НДФЛ за уплаченные % по кредиту, который вы взяли, чтобы оплатить свои расходы, получить вы не сможете — налоговое законодательство это запрещает.

Пример

Дмитриев в 2024 г. взял потребительский заем в размере 200 тыс. на свое обучение и на лечение ребенка. В результате он вернет деньги в пределах установленного лимита в 19 500 (13% * 150 000).

Кто может получить налоговый вычет за кредит

Получить налоговый вычет по НДФЛ могут только:

- Налоговые резиденты РФ, то есть те, кто проживает на территории Российской Федерации более 183 дней в течение отчетного года;

- Плательщики НДФЛ с доходов, облагаемых НДФЛ по ставке 13-22%.

Отправить налоговую декларацию и оформить возврат можно с помощью онлайн-сервиса «Налогия» или в Личном кабинете налогоплательщика на официальном сайте ФНС России.

Частые вопросы

Предприниматели на УСН не платят НДФЛ по ставке 13%, поэтому не имеют права на налоговые вычеты, включая имущественный.

Заполните декларацию 3-НДФЛ и включите в нее все расходы на лечение в пределах 150 тыс. рублей (по расходам с 2024 г.). Если лечение было дорогостоящим, то лимита нет. Вместе с подтверждающими документами передайте в ИФНС.

Вы можете оформить вычет на сумму приобретения (в пределах лимита на собственника), но вернуть налог с кредита по уплаченным процентам не удастся. Для возврата 13 процентов с процентов по кредиту должен быть заключен целевой ипотечный договор на приобретение конкретной недвижимости.

Да, вы имеете право вернуть деньги за кредит через налоговую или через работодателя. Вычет будет предоставлен на сумму расходов с учетом лимита в 150 тыс. рублей (по расходам с 2024 г.).

Заключение эксперта

Налогоплательщик имеет право на налоговый вычет с потребительского кредита в 2025 году. При этом возврат средств осуществляется на сумму расходов и по тем статьям, на которые распространяется налоговая льгота. То есть вернуть подоходный налог с процентов потребительского кредита не получится.

Проценты по жилой недвижимости, купленной на заемные средства, можно вернуть только при оформлении ипотеки или целевого кредита.