Что такое налоговый вычет на ремонт в новостройке

Это не отдельный вид вычета — вы не можете получить льготу, просто отремонтировав жилую недвижимость. Но вы можете учесть эти расходы при покупке жилья в новостройке.

Данный вид вычетов относится к разряду имущественных (ст. 220 НК РФ). Это налоговая льгота, которая дает возможность компенсировать часть расходов за отделку квартиры благодаря ранее уплаченным налогам в бюджет государства.

Вы платите налоги, а потом государство дает вам возможность вернуть часть из них при покупке и ремонте квартиры в новостройке или других имущественных сделках.

Кто может оформить налоговый вычет за ремонт в новостройке

Налоговый Кодекс однозначно дает пояснение о той категории граждан, которые могут воспользоваться правом на налоговый возврат НДФЛ, и кто такого права лишен.

Чтобы получить налоговые льготы, нужно удовлетворять нескольким требованиям, а именно:

- Быть резидентом РФ — проживать в России не менее 183 дней в году;

- Иметь доходы, облагаемые по ставке 13% или 15%.

Пример

Некрасова работает дизайнером. Она устроена официально и работодатель с ее зарплаты удерживает 13% НДФЛ. Некрасова купила квартиру в новостройке отремонтировала. Она сможет оформить вычет, так как имеет на это право — живет в России и платит налоги.

С 2021 г. внесены некоторые изменения, которые касаются вида доходов, которые можно учитывать к вычету. Такими доходами могут быть:

- оплата по трудовому договору;

- оплата по договору ГПХ;

- оплата за оказание услуг;

- доход от сдачи в аренду квартиры;

- продажа/получение в дар имущества (кроме ЦБ).

Пример

Павлов — индивидуальный предприниматель на УСН. Он купил жилье у застройщика и отремонтировал. Но он не сможет оформить возврат, так как его предпринимательская деятельность — единственный источник дохода.

Когда можно претендовать на вычет

Разберемся, какие требования предъявляются к квартире в новостройке для получения налогового вычета за отделку.

Самое важное условия для вычета — в договоре приобретения должно быть прописано, что квартира покупается без отделки. В противном случае ФНС откажет в выплате средств.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Максимальная сумма, которую можно вернуть

Теперь рассмотрим, какая сумма положена к возврату за ремонт в новостройке.

Вы можете стать собственником квартиры и получить налоговый вычет на ремонт квартиры в новостройке, если купите недвижимость на свои средства или на заемные. Размеры льгот для того и другого случая разные.

Но помните, что вычет за ремонт не является отдельным видом вычета, а входит в состав имущественного вычета за покупку квартиры. То есть суммарный размер вычета за покупку и за ремонт будет составлять 2 млн рублей (пп. 1 п. 3 ст. 220 НК РФ).

Новостройка куплена на свои деньги

Имущественный вычет при покупке жилья предоставляется в размере до 2 млн рублей. То есть к возврату вы можете заявить не более 260 тыс. рублей (2 000 000 * 13%).

Пример

Кротов купил квартиру в новостройке за 1,2 млн и сделал там ремонт за 1 млн, потратив на все 2,2 млн рублей. Эта сумма больше установленного лимита за покупку жилья, поэтому максимально Кротов может заявить к вычету только 2 млн. К расходам на покупку он имеет право добавить 800 тыс. из ремонта и получить за все 260тыс. рублей компенсации.

Налоговый вычет предоставляется на сумму, не превышающую расходы на приобретение и отделку. И если ваши общие затраты меньше 2 млн рублей, то льгота будет предоставлена на размер фактических расходов.

Пример

Валуев купил однокомнатную квартиру в новостройке за 1 млн руб., потратил на отделку и ремонт 500 тыс. Так как общая сумма меньше установленной верхней границы, то Валуев может заявить к вычету полную сумму расходов и за ремонт, и за покупку, то есть 1,5 миллиона, и получить выплату в размере 195тыс. рублей (1 500 000 * 13%).

Так как имущественный вычет не имеет срока давности, остаток суммы можно получить при покупке следующей жилой недвижимости — квартиры, комнаты, дома, земельного участка, долей.

Квартира куплена в ипотеку

Помимо основного налогового вычета вы имеете право еще и на вычет по процентам ипотеки. Предельно возможная сумма к возврату по процентам ипотеки составляет 390тыс. рублей — это 13% от 3 млн рублей (п. 4. ст. 220 НК РФ). Возврат 13 процентов можно получить только от суммы фактически уплаченных ипотечных процентов.

То есть к налоговому возврату предъявляется не сумма основного долга по ипотеке и будущие, но неуплаченные проценты, а только проценты, которые вы уже заплатили.

Пример

Сомова взяла ипотеку 2 млн рублей на покупку и ремонт квартиры. Процентов она уже заплатила 330 тыс. рублей. Сомова имеет право подать на основной вычет, включив расходы на ремонт, и получить 260 тыс. рублей. А также вернуть за проценты 42 900 руб. (330 000 * 13%).

Как рассчитывается вычет за ремонт

У жилья может быть как один, так и несколько собственников. Ведь если человек состоит в браке, и брачный договор не оформлялся, то все приобретенное имущество считается совместно нажитым. Разберемся с каждым из случаев подробнее.

Единоличная покупка квартиры в новостройке

В данном случае все просто — вы единственный собственник и имеете право на налоговый вычет в максимальном размере 2 млн рублей, но не более стоимости приобретенного жилья.

Имущество приобретено в браке

Если ваша покупка и ремонт в новостройке были в браке, то право на вычет есть у каждого из супругов, но в совокупности не более стоимости квартиры. И муж, и жена могут предъявить к налоговому вычету положенные суммы и максимально получить каждый по 260 тыс. рублей.

За какие работы можно оформить возврат 13%

Получить можно не только вычет на стройматериалы в новостройке, но и на отделочные работы. Существует перечень работ, часть расходов за которые можно вернуть.

Какие работы можно включить в налоговый вычет на квартиру в новостройке:

- Штукатурные работы;

- Внутренняя отделка (потолки, перегородки);

- Облицовка/покрытие стен, покрытие полов;

- Расходы на стройматериалы;

- Другие отделочные и строительные работы.

Также можно включить в декларацию 3-НДФЛ:

- Расходы на закупку стройматериалов;

- Оплата услуг строителей и рабочих;

- Траты на разработку проектно-сметной документации.

Как получить налоговый вычет

Вы можете получить налоговый вычет за ремонт квартиры тремя способами: через ФНС своими силами, через своего работодателя или упростить процесс и использовать наш сервис.

Обращение через ФНС

Чтобы оформить возврат за ремонт квартиры из налоговой, необходимо обратиться в ИФНС по месту постоянной регистрации и предоставить пакет документов. После чего начинается 3-месячная камеральная проверка, и по ее окончании у налоговой есть 10 дней на принятие решения и месяц, чтобы перевести вам деньги на указанный счет.

Оформление через работодателя

Помимо ИФНС вы можете вернуть налог за ремонт через работодателя. С вашей заработной платы в счет компенсации не будет удерживаться НДФЛ, то есть фактически на руки вы станете получать больше.

Для того чтобы оформить налоговый вычет по НДФЛ через работодателя и вернуть деньги за отделку квартиры в новостройке, необходимо обратиться в ФНС. Второй вариант — отправить документы через личный кабинет налогоплательщика на сайте ФНС.

После 30-дневной камеральной проверки налоговая самостоятельно направит работодателю уведомление о праве на вычет и с вашей зарплаты перестанут удерживать налог в счет положенной льготы.

Оформление через онлайн-сервис «Налогия»

Если вы не хотите разбираться в тонкостях заполнения декларации и тратить время на общение с налоговиками, наши эксперты могут сделать все за вас: оформят документы, заполнят их и самостоятельно подадут в ФНС. Вам останется только получить положенные средства.

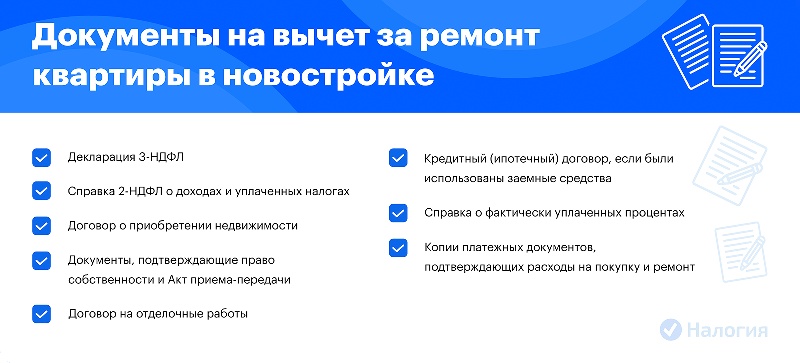

Документы на вычет

Во многом список документов для оформления возврата в новостройке через налоговую и через работодателя схож. Но все же есть свои различия.

|

Документы |

Через инспекцию |

Через работодателя |

|

Заявление на возврат налога (с 2020 г. входит в состав декларации) |

да |

нет |

|

Декларация 3-НДФЛ |

да |

нет |

|

Справка о доходах 2-НДФЛ |

да |

нет |

|

Договор о приобретении недвижимости |

да |

да |

|

Документ, подтверждающий право собственности, и акт приема-передачи |

да |

да |

|

Договор на отделочные работы и ремонт |

да |

да |

|

Платежные документы (выписки, квитанции, чеки и т.д.) |

да |

да |

|

Кредитный договор при покупке в ипотеку |

да |

да |

|

Справка об уплаченных % при покупке в ипотеку |

да |

да |

Вычет через работодателя отличается тем, что не нужно ждать окончания календарного года, в котором вы вступили в права собственности или подписали Акт приема-передачи.

Частые вопросы

Если вы приобрели новостройку уже с базовой отделкой, пусть и делали потом ремонт самостоятельно, учесть эти расходы к возврату не получится.

Если супруги приобрели жилье в браке, являются резидентами РФ и платят налоги, то они оба имеют право на возврат по 260 тысяч.

К сожалению, нет. В законе четко обозначено, расходы на какие работы вы можете компенсировать. И покупка мебели, сантехники и прочие улучшения сюда не входят.

Заключение эксперта

Вычет за ремонт квартиры в новостройке за 2023 год предоставляется как при покупке за свои средства, так и в ипотеку. Сделать это можно через ФНС или через работодателя. Важно, чтобы все было оформлено верно и в соответствии с законом: в договоре прописано о том, что жилье куплено без отделки, а вы сами должны иметь право на возврат подоходного налога.