Как рассчитать налоговый вычет при использовании материнского капитала

С самой суммы материнского капитала вычет получить невозможно. Также, как и с любой другой субсидии: пенсии, военного сертификата, муниципальных льгот, помощи молодым семьям и т.п. Налоговый вычет предоставляется только на средства из личного бюджета (п. 5 ст. 220 НК РФ).

Означает ли это, что материнский капитал и налоговый вычет — понятия несовместимые? Не обязательно.

Чтобы в 2024 году рассчитать имущественный вычет для квартиры, купленной с использованием материнского капитала, от стоимости недвижимости необходимо вычесть маткапитал. Налоговый вычет применяется к оставшейся сумме. То есть материнский капитал не будет учитываться в сумме расходов.

Если жилая недвижимость полностью приобретена на субсидию без использования личных средств, налоговая льгота не предоставляется.

Пример

Иванова купила дом за 3 млн рублей, из которых 500 тыс. рублей — мат капитал. То есть ее собственные средства составили 2,5 млн рублей. Иванова не сможет оформить льготу за покупку дома за материнский капитал на всю сумму в 2,5 млн рублей, так как лимит вычета — 2 млн рублей. Вот с этой суммы Иванова и вернет 13%.

То же самое касается оплаты обучения ребенка (абз. 5 пп. 2 п. 1 ст. 219 НК РФ). Если кроме средств маткапитала вы вложили деньги из личного бюджета, вернуть 13% можно только с этих денег, то есть за вычетом суммы субсидии.

Условия для возврата НДФЛ стандартные: быть налоговым резидентом РФ, то есть находиться на территории РФ не менее 183 дней в течение 12 месяцев, идущих подряд, а также платить со своих доходов 13% или 15% НДФЛ.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Какие суммы поможет вернуть имущественный вычет

Рассмотрим, какая налоговая льгота полагается при покупке недвижимости на свои средства с использованием материнского капитала, а какая — при покупке на ипотечные средства с добавлением средств материнского капитала.

Покупка на свои средства

Максимальный налоговый вычет на приобретение жилья — 2 млн руб., на счет налогоплательщика возвращается 13% от этой суммы: 260 тыс. рублей — НДФЛ с покупки на свои средства. То есть сколько бы не стоила ваша квартира, вернуть вы сможете не более 260 тыс. рублей.

Покупка в ипотеку

Максимальный налоговый вычет по ипотеке — 3 млн руб., на счет возвращается 13% от этой суммы: 390 тыс. рублей — НДФЛ за фактически уплаченные проценты по ипотеке. То есть сколько бы вы ни уплатили процентов, вернуть вы сможете не более 390 тыс. рублей.

|

Наименование |

Основной — на приобретение |

На проценты по ипотеке |

|

Размер вычета |

2 000 000 рублей |

3 000 000 рублей* |

|

Сумма к возврату |

260 000 руб. (13% х 2 млн руб.) |

390 000 руб. (13% х 3 млн руб.) |

*До 1 января 2014 года размер имущественной льготы за проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Как оформить налоговый вычет с материнским капиталом

Налоговый вычет при покупке квартиры с материнским капиталом в 2024 году оформляется по стандартной схеме, так как субсидия не влияет на процедуру возврата.

Существует два варианта оформления льготы: через ИФНС и через работодателя.

Возврат НДФЛ через инспекцию предоставляется на следующий год после получения права на льготу. Такое право при приобретении жилья в новостройке подтверждает Акт приема-передачи, при покупке на вторичном рынке по договору купли-продажи — выписка из ЕГРН.

Передать документы можно лично при визите в ИФНС, отправить по почте или онлайн на официальном сайте Федеральной налоговой службы.

Возврат налога через работодателя можно оформить в том же году, когда получено право на льготу. В Личном кабинете на сайте ФНС заполните специальную форму и приложите необходимые документы.

В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении льготы. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

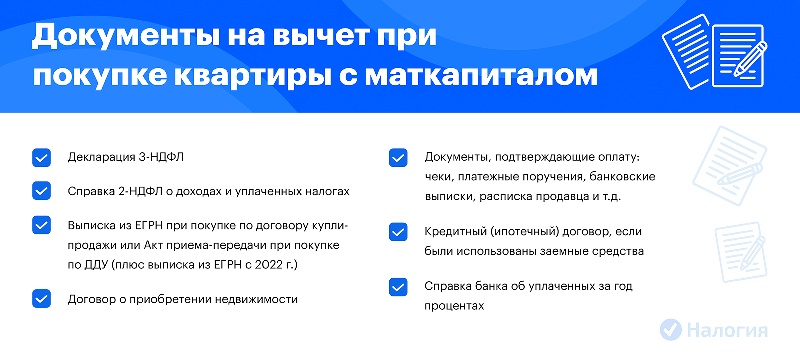

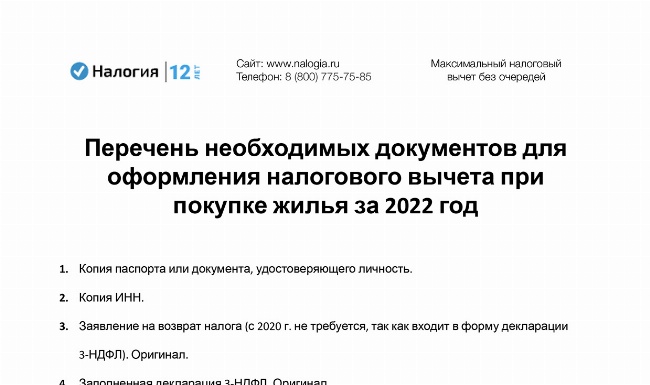

Документы на налоговый вычет

Для ИФНС вам понадобится:

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ со всех мест работы, если вы меняли их в течение года;

- Договор о приобретении недвижимости;

- Выписка из ЕГРН по договору купли-продажи или Акт приема-передачи при покупке по ДДУ;

- Документы, подтверждающие оплату: чеки, платежные поручения, банковские выписки, расписка продавца и т.д.;

- Кредитный (ипотечный) договор, если были использованы заемные средства;

- Справка банка об уплаченных за год процентах;

- Заявление о распределении между супругами.

Рекомендуем приложить:

- График погашения кредита и уплаты процентов по кредитному (ипотечному) договору;

- Документы, подтверждающие оплату кредитных процентов (чеки, платежные поручения, банковские выписки и т.д.).

Для возврата НДФЛ через работодателя брать справку 2-НДФЛ с работы и заполнять декларацию не нужно.

Частые вопросы

Если на приобретение комнаты вы использовали только средства материнского капитала и не вносили собственные деньги, вычет получить нельзя. Так как льгота предоставляется на средства из личного бюджета.

В 2024 году вы имеете право подать документы на возврат налога за 2023, 2022 и 2021 годы.

Нет, такой доход относится к государственным субсидиям и не подлежит налогообложению. То есть платить НДФЛ на материнский капитал не придется.

Супруги могут распределить имущественный вычет по своему усмотрению, но максимальный размер льготы на одного не может превышать 2 млн рублей. То есть получить за другого супруга вычет нельзя.

Заключение эксперта

Налоговый вычет за квартиру с материнским капиталом в 2024 году предоставляется только в том случае, если кроме субсидии использовались личные средства. Чтобы рассчитать льготу, из стоимости недвижимости необходимо отнять сумму материнского капитала. На оставшуюся сумму можно оформить декларацию 3-НДФЛ и вернуть часть расходов.

Как всегда, главное — подготовить правильный и полный пакет документов и внимательно заполнить все бумаги. Обращайтесь к нашим экспертам, ведь только специалист знает тонкости современного налогообложения и учтет все законодательные изменения.