Что такое стандартный налоговый вычет на ребенка

Стандартный вычет — это льгота по НДФЛ, которую государство предоставляет работающим родителям. В этом случае 13-22% налог удерживается не с полной зарплаты сотрудника, а с суммы, уменьшенной на размер вычета. В итоге родитель получает на руки больше денег.

Вычет за текущий год предоставляется на работе. За прошлые годы — только через налоговую инспекцию, и не более чем за три года.

Кому положен стандартный налоговый вычет

Такое право есть у родителей, усыновителей и тех, на чьем обеспечении находится ребенок:

- родители;

- мачеха и отчим;

- усыновители;

- приемные родители;

- опекуны;

- попечители;

- разведенные родители;

- родители, лишенные родительских прав.

Детский вычет могут получить оба родителя. Главное, чтобы у них была официальная зарплата, с которой бухгалтерия удерживает НДФЛ. Если работы нет, налог можно вернуть с другого дохода. Например, мама сдает квартиру в аренду или папа продал машину. Если НДФЛ уплачен, часть его можно вернуть через налоговую инспекцию.

Второе требование — количество дней, прожитых в России в течение отчетного года. Таких дней должно быть не менее 183. Тогда у родителя появляется статус налогового резидента и право на вычет.

Размер стандартного вычета на детей за 2022-2024 годы

Налоговый вычет с зарплаты предоставляется на каждого ребенка до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта до 24 лет. А также на каждого ребенка или подопечного, признанных судом недееспособными, вне зависимости от их возраста (абз 1. пп. 4 п. 1 ст. 218 НК РФ).

За 2022-2024 гг. налоговый вычет составляет:

- 1400 рублей — за первого ребенка;

- 1400 рублей — за второго ребенка;

- 3000 рублей — за третьего и каждого последующего.

Считаются все дети — как несовершеннолетние, так и взрослые. То есть на взрослого ребенка вычет не получить, но в очередности он учитывается.

Пример

В семье Ильиных дети 25, 17, 10 и 5 лет. Итого вычет на 4 детей, один из которых совершеннолетний, в 2024 году составляет 7400 рублей.: 0 (за первого совершеннолетнего) + 1400 (за второго) + 3000 (за третьего) + 3000 (за четвертого).

|

Основная льгота в 2022-2024 гг. |

Дополнительная льгота в 2022-2024 гг. |

|

1 400 руб. — за первого и за второго ребенка; 3 000 руб. — за третьего и за последующего. |

12 000 руб. — для родителя, его супруга, усыновителя за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. 6 000 руб. — для опекуна, попечителя, приемного родителя, его супруга (супругу), на обеспечении которых находится инвалид до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. |

Родители детей-инвалидов получают повышенную льготу, которая добавляется к основной сумме: 12 тыс. рублей — для родителей и усыновителей, и 6000 рублей — для опекунов, попечителей и приемных родителей.

Пример

В семье Захаровых двое дочерей — 5 и 10 лет. В 2024 г. у них родилась третья дочь — инвалид. Захаров работает и имеет право на ежемесячный стандартный налоговый вычет на детей в размере 17 800 руб.:

- на первого и второго: 2800 руб. = 2 х 1400

- на третьего (инвалида): 15 000 руб. = 3000 (основной) +12 000 (повышенный).

Важно понимать суть льготы: ваша зарплата не вырастет на 1400 или 3000 рублей. Вычет — это необлагаемая сумма, которая позволит вам платить меньше налогов. То есть фактическая ежемесячная прибавка составляет 13% от вычета.

Налоговая льгота была введена как поддержка семей с небольшими зарплатами. Поэтому есть ограничение: как только суммарная зарплата сотрудника с начала года достигает 350 тыс. рублей, предоставление налогового вычета на детей приостанавливается. А со следующего года возобновляется (абз. 7 пп. 4 п. 1 статья 218 НК РФ).

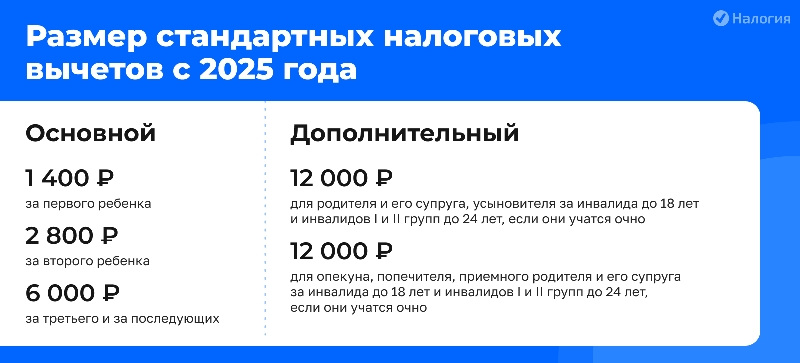

Размер стандартного вычета на детей с 01.01.2025 года

С 1 января 2025 года стандартный вычет за детей увеличен. Изменения коснутся не только непосредственно вычета, но и суммарной зарплаты родителя, рассчитанной с начала года.

С 2025 года суммы следующие:

- 1400 рублей — за первого ребенка;

- 2800 рублей (1400 руб. в 2022-2024 гг.) — налоговый вычет на второго ребенка;

- 6000 рублей (3000 руб. в 2022-2024 гг.) — за третьего и каждого последующего.

Пример

В семье Ильиных трое детей: 25, 17 и 5 лет. С 2025 г. вычет для каждого родителя составит: 0 (за первого совершеннолетнего) + 2800 (за второго) + 6000 (за третьего) = 8800 рублей.

Налоговый вычет на ребенка-инвалида предоставляется в увеличенном размере. То есть к основной сумме добавляется:

- 12 000 руб. — для родителя, его супруга, усыновителя за инвалида до 18 лет, а также инвалидов I и II групп до 24 лет, если они учатся очно.

- 12 000 руб. (6000 руб. в 2022-2024 гг.) — для опекуна, попечителя, приемного родителя, его супруга (супругу), на обеспечении которых находится инвалид до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно.

Вычет предоставляется до того момента, пока зарплата родителя с начала года не достигнет 450 тыс. рублей (350 тыс. руб. в 2022-2024 гг.).

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Примеры расчета

Ниже рассмотрим примеры, как рассчитать сумму налогового вычета на детей, и до какого возраста. А свои данные за 2022-2024 гг. вы можете получить, если воспользуетесь калькулятором расчета. Введите информацию от старшего ребенка к младшему.

Несколько детей, в том числе совершеннолетние

Налоговые вычеты за каждого ребенка суммируются, и совершеннолетние дети участвуют в расчете очередности.

Пример

У Сидоровых трое детей: первому 26 лет, второму 14, третьему 7. Сидоровы получат вычет на 2 детей, так как налоговый вычет предоставляется только на ребенка до 18 лет. В 2025 году сумма составит: 2800 рублей за четырнадцатилетнего и 6000 рублей за семилетнего — третьего по счету.

Итого с 1 января 2025 г. размер налогового вычета на троих детей, включая очередность совершеннолетнего, для каждого родителя составит 8800 рублей в месяц (2800 + 6000).

Если родители не женаты или в разводе

Развод и даже лишение родительских прав не повод отказать в налоговом вычете. И пока вы обеспечиваете сына или дочь, то есть несете расходы на их содержание, вы можете оформить льготу у своего работодателя или через инспекцию.

Участие в содержании ребенка необходимо подтвердить. Например, если отец или мать платит алименты, то это и будет подтверждением расходов. Также подойдут банковские выписки и квитанции с указанием назначения платежа.

Пример

У Стасова трое сыновей — один от первого брака, двое от второго. Стасов платит алименты, то есть участвует в содержании первого сына. Таким образом, Стасов может оформить стандартное возмещение за троих сыновей. С 2025 г. вычет составит 10 200 рублей (1400 + 2800 + 6000).

Если ребенок-инвалид

При рождении ребенка-инвалида налоговый вычет предоставляется в повышенном размере. В этом случае родитель имеет право получать как обычную льготу в 1400, 2800 или 6000 (в зависимости от очередности рождения), так и повышенную.

Пример

У Ивановых двое детей — одному 22 года и он учится в вузе на очной форме обучения. Второму 17 лет и он инвалид. Ивановы могут оформить:

1400 руб. (вычет на первого ребенка) + 2800 руб. (на второго) + 12 000 руб. (за инвалидность второго).

Таким образом, с 2025 г. ежемесячный вычет для каждого родителя на двух детей составит 16 200 рублей.

Двойной вычет на ребенка на работе

В некоторых случаях подоходный налог на детей можно возместить в двойном размере.

1. Необлагаемая налогом сумма удваивается, если родитель юридически признан единственным, например, матерью-одиночкой. Или документально подтверждено, что второй родитель умер или пропал без вести.

Так как мама после развода не считается одиноким родителем, она не может претендовать на двойной вычет, даже если не получает алименты. Формально у ребенка есть отец.

Также не удастся получить двойную выплату, если второй родитель лишен родительских прав.

Если мать-одиночка получает двойной налоговый вычет и выходит замуж, то право на двойную льготу прекращается с момента вступления в брак.

2. Еще одно основание для получения двойной налоговой льготы на ребенка — если один родитель отказывается от вычета в пользу другого.

И у матери, и у отца должен быть официальный доход, с которого удерживается 13-22% НДФЛ. Родитель, который отказывается от своего вычета, должен ежемесячно предоставлять справку 2-НДФЛ.

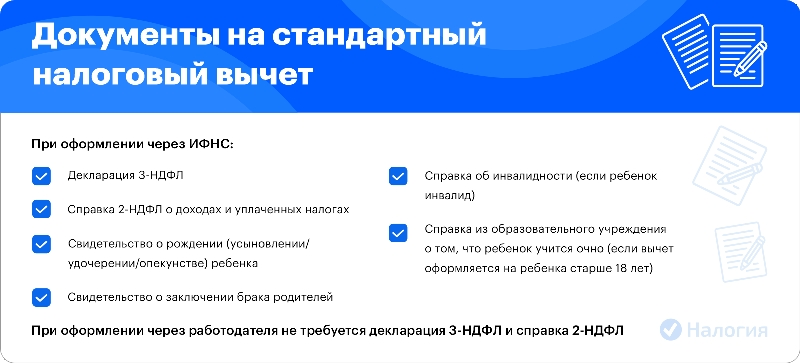

Документы на оформление вычета

Оформить налоговую льготу можно через работодателя или через ФНС. Рассмотрим, какие документы необходимы для каждого случая.

Документы для налоговой инспекции

Чтобы вернуть налоговый вычет за три года, придется обратиться в ИФНС по месту постоянной регистрации. Для налоговой инспекции подготовьте:

- Заполненный бланк декларации 3-НДФЛ;

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем).

- Свидетельство о рождении (усыновлении/удочерении/опекунстве) ребенка.

- Свидетельство о заключении брака родителей.

- Справка об инвалидности (если ребенок инвалид).

- Справка из образовательного учреждения о том, что ребенок учится очно (если вычет оформляется на ребенка старше 18 лет).

Для получения льготы в двойном размере дополнительно возьмите документ, подтверждающий статус единственного родителя или заявление об отказе второго родителя.

Передать документы и получить вычет на детей через налоговую можно лично при визите в офис ИФНС или онлайн через сайт ФНС после регистрации в Личном кабинете налогоплательщика. Камеральная проверка обычно длится три месяца. Затем в течение 10 дней выносится решение, и еще месяц потребуется на перечисление средств на ваш счет.

Документы для работодателя

Вычет у работодателя можно получить только за текущий год. Заполнять декларацию и готовить справку 2-НДФЛ не нужно.

Передайте документы в бухгалтерию и напишите заявление на налоговый вычет на детей. Со следующего месяца вашу заработную плату начнут рассчитывать с учетом налоговой льготы.

При работе по совместительству вычет предоставляется только у одного работодателя. И лимит в 450 тыс. рублей (с 2025 г.) считается тоже только на той работе, где вы получаете вычет. Ваша зарплата у второго работодателя не учитывается. Вы вправе самостоятельно выбрать, в какой организации оформлять льготу.

Другие статьи о стандартном вычете

Все частные случаи мы более подробно рассмотрели в отдельных статьях. Выберите интересующую вас тему и откройте статью по ссылке. Если у вас останутся вопросы, задавайте их в комментариях под статьей.

|

Выберите, что вас интересует |

Где прочитать |

Важные моменты |

|

За детей |

|

|

|

При разводе |

|

|

|

При опеке |

Налоговый вычет на опекаемого ребенка предоставляется на тех же условиях, что и на родного. |

|

|

Инвалидам |

Повышенный вычет за ребенка-инвалида суммируется с основным. |

|

|

Как оформить на работе |

|

Частые вопросы

Нет, так как на двойные выплаты имеет право только единственный родитель или тот, в чью пользу написан официальный отказ. Лишение родительских прав одного не делает единственным другого.

Нет, если у отца вашего сына нет налогооблагаемых доходов. Чтобы отказаться от льготы, отец должен иметь право на эту льготу. А у безработного его нет.

Подоходный налог, если двое детей совершеннолетние, рассчитывается только на третьего. Но несмотря на это, все дети участвуют в определении очередности. В итоге с 2025 г. налоговый вычет на 3 ребенка с инвалидностью составит по 18 тыс. рублей для каждого родителя.

Вы не сможете вернуть подоходный налог, если его не уплачивали. Так как смысл льготы — возврат ранее уплаченного НДФЛ.

Если вы не оформляли возмещение на работе, то вернуть налог можно за последние три года. Для этого следует обратиться в ИФНС по месту постоянной регистрации с декларациями, заполненными за каждый год.

Заключение эксперта

Если оформить налоговый вычет на детей в 2025 году, то подоходный налог с зарплаты можно уменьшить. Такое право есть у обоих родителей. Главное, чтобы ребенок был на обеспечении того, кто претендует на льготу, и это было подтверждено документально. Развод или лишение родительских прав не ограничивает родителя, если он участвует в содержании ребенка. Он может обратиться к работодателю и с помощью вычета на детей получить уменьшение налоговой базы для расчета НДФЛ.