Что такое налоговый вычет по инвалидности

Стандартный налоговый вычет чаще всего получают через работодателя. Льгота предусмотрена как за самого работника, так и за детей работника.

Речь в данном случае идет не о единовременной выплате, а об уменьшении налогооблагаемой базы, с которой рассчитывается подоходный налог. Стандартная льгота по НДФЛ позволяет определенной категории работников получать зарплату в чуть большем размере, чем если бы такой льготы не было.

Разберемся далее, кому положен такой вид возврата налога, и какие есть ограничения.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Кто может получить вычет

Стандартный налоговый вычет для инвалидов предоставляется работнику-налогоплательщику, если он инвалид с детства, является инвалидом I или II группы или стал инвалидом в результате катастрофы на Чернобыльской АЭС — как принимавший участие в ликвидации аварии, так и просто пострадавший от лучевой болезни.

Возврат налога полагается каждому из родителей за каждого ребенка-инвалида в возрасте до 18 лет (включительно), а также за каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Кроме того предусмотрен дополнительный вычет в 12 тыс. рублей, который предоставляется за каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы..

Если ребенок признан судом недееспособным, то вычет родителям производится вне зависимости от возраста ребенка.

Размер вычета для инвалида

Стандартный налоговый вычет, если сотрудник — инвалид, рассчитывается ежемесячно в размере:

- вычет 500 рублей инвалидам с детства, Героям Советского Союза и Героям Российской Федерации, а также лицам, награжденным орденом Славы трех степеней; а также I и II групп инвалидности и другим категориям льготников (пп. 2 п. 1 ст. 218 НК РФ).

- 3000 руб. — если сотрудник стал инвалидом в результате катастрофы на Чернобыльской АЭС — как принимавший участие в ликвидации, так и просто пострадавший от лучевой болезни; инвалидам Великой Отечественной войны; и другим категориям (пп. 1 п. 1 ст. 218 НК РФ).

Также военнослужащим, ставшим инвалидами 1, 2 и 3 групп, вычет НДФЛ в размере 3000 рублей предоставляется после ранения, контузии или увечья, полученных на военной службе.

Если вы одновременно имеете право на оба вычета, то вам положена только одна налоговая льгота — та, которая больше (п. 2 ст. 218 НК РФ). Неработающий инвалид не может претендовать на возмещение НДФЛ.

Пример

Орлов инвалид с детства, кроме того он пострадал от катастрофы на Чернобыльской АЭС и имеет дополнительную льготу по налогу на доход. Но так как он претендует на обе выплаты (и 500, и 3000 руб.), то получит только ту, которая больше — 3000 рублей.

Размер вычета на ребенка-инвалида за 2022-2024 годы

Налоговая льгота по НДФЛ, если у сотрудника дети с ограниченными возможностями, складывается из двух выплат:

- Основной стандартный вычет по очередности рождения — до достижения 18 лет или до 24 лет, если ребенок учится очно;

- повышенный размер налоговой льготы за инвалида — до достижения 18 лет или до 24 лет, если ребенок учится очно и является инвалидом 1 или 2 группы.

|

Основной вычет за 2022-2024 гг. |

Повышенный вычет за 2022-2024 гг. |

|

1 400 руб. — за первого и за второго ребенка; 3 000 руб. — за третьего и за последующих детей. |

12 000 руб. — для родителя и его супруга, усыновителя за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. 6 000 руб. — для опекуна, попечителя, приемного родителя и его супруга за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. |

Если сотрудник с ограниченными возможностями имеет ребенка-инвалида, то он получит обе выплаты НДФЛ по инвалидности — на себя самого и на своего ребенка.

Пример

В семье Савельевых две дочери — 7 и 13 лет, в 2024 году у них родилась третья дочь — с ограниченными возможностями. Отец семейства работает и имеет право получить льготу в размере 17 800:

- на первого и второго — 2800 руб. (1400 * 2);

- на третьего — 15 000 руб. (3000 основной вычет +12 000 повышенный как родителю инвалида).

Размер вычета на ребенка-инвалида с 01.01.2025 года

С 1 января 2025 года стандартный вычет за детей увеличен. Изменения коснутся не только непосредственно вычета, но и суммарной зарплаты родителя, рассчитанной с начала года.

С 2025 года размер вычета составляет:

- 1400 рублей — за первого ребенка;

- 2800 рублей (1400 руб. в 2022-2024 гг.) — за второго ребенка;

- 6000 рублей (3000 руб. в 2022-2024 гг.) — за третьего и каждого последующего.

Если ребенок является инвалидом, то дополнительно предоставляется:

- 12 000 руб. — для родителя, его супруга, усыновителя за инвалида до 18 лет, а также инвалидов I и II групп до 24 лет, если они учатся очно.

- 12 000 руб. (6000 руб. в 2022-2024 гг.) — для опекуна, попечителя, приемного родителя, его супруга (супругу), на обеспечении которых находится инвалид до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно.

Вычет предоставляется до того момента, пока зарплата родителя с начала года не достигнет 450 тыс. рублей (350 тыс. руб. в 2022-2024 гг.).

Двойной вычет на ребенка с инвалидностью

В некоторых случаях льгота по налогу выплачивается в удвоенном размере.

1. Если родитель юридически признан единственным, например, матерью-одиночкой. Или документально подтверждено, что второй родитель умер или пропал без вести.

2. Если один родитель пишет отказ от вычета в пользу другого. В этом случае и у матери, и у отца должен быть доход, облагаемый по ставке 13-22%, и право на вычет.

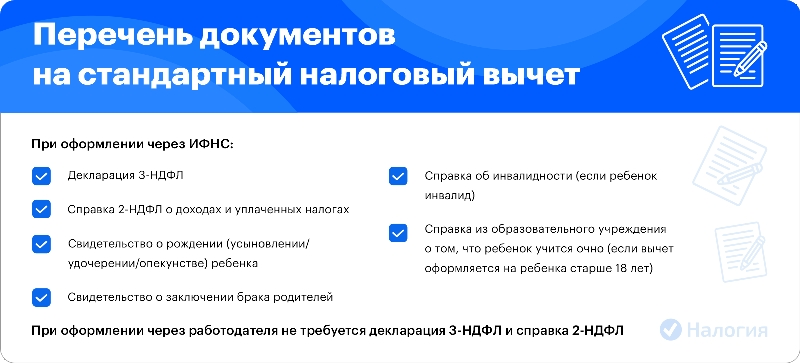

Документы на стандартный вычет за инвалида

Возврат НДФЛ можно получить через работодателя или через ИФНС. Налоговый вычет для инвалида за три предыдущих года можно оформить только через налоговую инспекцию. За текущий — через работодателя.

Для каждого случая будут свои документы. В целом они похожи, но разница есть.

Для налоговой инспекции подготовьте:

- Заполненный бланк декларации 3-НДФЛ;

- Справку 2-НДФЛ о доходах за год (скачанную на сайте ФНС или выданную работодателем).

- Свидетельство о рождении (усыновлении/удочерении/опекунстве) ребенка.

- Свидетельство о заключении брака родителей.

- Справку об инвалидности.

- Справку из образовательного учреждения о том, что ребенок учится очно (если вычет оформляется на ребенка старше 18 лет).

Для получения возврата в двойном размере дополнительно возьмите документ, подтверждающий статус единственного родителя или заявление об отказе от второго родителя.

Документы передайте в налоговую инспекцию. Сделать это можно по почте, отправив заказное письмо с описью вложения, через личный кабинет налогоплательщика на сайте налоговой службы, а также через онлайн-сервис «Налогия».

Камеральная проверка обычно длится три месяца. Затем в течение 10 дней выносится решение, и еще месяц потребуется на перечисление средств на ваш счет.

Для стандартного вычета через работодателя вам понадобятся те же документы, кроме декларации и справки 2-НДФЛ.

Передайте документы в бухгалтерию на работе и напишите заявление на вычет по инвалидности. Со следующего месяца вашу зарплату начнут рассчитывать с учетом налоговой льготы.

Частые вопросы

Инвалиды детства имеют право на уменьшение налоговой базы на 500 рублей. Значит от зарплаты в 40 000 отнимаем 500, и с остатка платится НДФЛ — 5135 рублей. После уплаты налога вы получите на руки 34 865.

С 2025 года вычет составит: 3000 (ваша льгота) + 1400 (за первого ребенка) + 2800 (за второго) = 7200. Эта сумма будет вычтена из вашей зп, и с остатка платится НДФЛ.

Если у вас нет налогооблагаемых доходов, то нет. Таким доходом может быть не только заработная плата, но и продажа, сдача в аренду недвижимости или транспорта, если вы уплачиваете НДФЛ.

Заключение эксперта

Родители детей-инвалидов в 2025 г. имеют право на стандартный налоговый вычет. Повышенный налоговый вычет инвалиду 3 группы, а точнее, его родителям, предоставляется до достижения ребенком 18 лет. Повышенный налоговый вычет инвалидам 2 группы и 1 предоставляется до 24 лет, но только в том случае, если ребенок учится очно. Родители недееспособных детей получают вычет вне зависимости от возраста ребенка.

Отдельный вычет получают сотрудники с инвалидностью, если они относятся к льготной категории.