Способы подачи документов на налоговый вычет

Сроки получения налогового вычета зависят от того, какой способ подачи документов вы выберете:

-

Заполнение декларации и подача документов на налоговый вычет через инспекцию.

-

Возврат НДФЛ через работодателя.

-

Подача заявления на упрощенный порядок в личном кабинете на сайте ФНС.

Несмотря на широту выбора, налогоплательщик не всегда может воспользоваться каждым из этих способов. Например, вычет на работе можно получить только по расходам текущего года. И если календарный год уже закончился, то срок обращения за налоговым вычетом через работодателя прошел, и вернуть НДФЛ можно только с помощью декларации 3-НДФЛ.

Срок выплаты налогового вычета через ФНС

Возврат ранее уплаченного подоходного налога производится после завершения камеральной проверки декларации о доходах физического лица (письмо Минфина от 21 февраля 2017 года № 03-04-05/9949).

По закону срок рассмотрения декларации 3-НДФЛ в налоговой инспекции — 4 месяца. За это время инспектор проверит документы заявителя и вынесет решение о возврате налога. Если ИФНС нашла ошибки в декларации 3-НДФЛ, то срок может увеличиться. При этом ваши действия будут зависеть от требований инспектора, например, предоставить дополнительные сведения или заполнить уточненную декларацию.

|

Этапы проверки |

Срок рассмотрения налогового вычета |

|

Камеральная проверка декларации 3-НДФЛ |

3 месяца (п. 2 ст. 88 НК РФ) |

|

Вынесение решения по камеральной проверке и выплате денежных средств |

10 календарных дней |

|

Срок возврата НДФЛ — перечисление денег на банковский счет |

30 дней |

Если вы обнаружили ошибки в декларации и решили подать исправленный документ, то помните, что проверка первичной декларации прекратится, и срок рассмотрения уточненной декларации 3-НДФЛ на возврат налога начнется с начала.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Сроки получения налогового вычета через работодателя

При оформлении через работодателя сроки рассмотрения документов ниже. В этом случае ФНС выплачивает налоговый вычет не за счет ранее уплаченных налогов, а за счет начислений текущего года. То есть бухгалтерия временно приостанавливает удержание НДФЛ из зарплаты сотрудника.

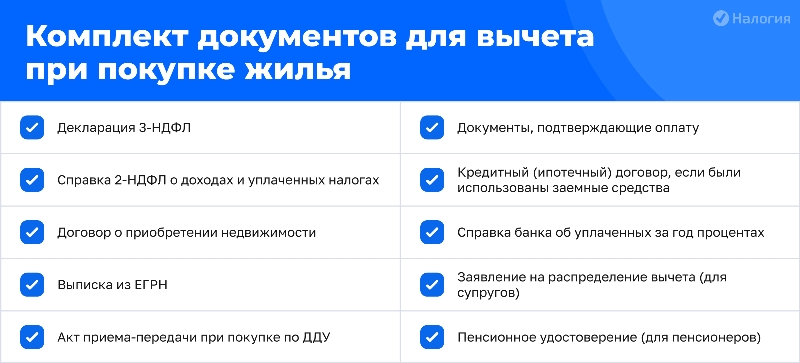

Разрешение на такие действия работодатель получает от ФНС. Чтобы разрешение было выдано, налогоплательщик обращается в налоговый орган — лично или через ЛК на сайте ФНС. К заявлению прикладываются подтверждающие документы — договоры, платежки, справки и т.п. Декларация 3-НДФЛ не подается.

Камеральная проверка длится 30 дней. После этого налоговая инспекция самостоятельно проинформирует работодателя о положенном работнику возврате и передаст уведомление о праве на льготу.

Срок возврата имущественного вычета в упрощенном порядке

Налогоплательщик заполняет заявление, сформированное в личном кабинете на сайте ФНС, и вносит реквизиты банковского счета для перечисления средств. Срок рассмотрения заявления на налоговый вычет за квартиру — 30 календарных дней (абз. 6 п. 2 ст. 88 НК РФ).

Если до окончания проверки инспектор обнаружил признаки возможного нарушения законодательства, срок проведения камеральной проверки может быть продлен до трех месяцев со дня представления заявления (абз.7 п. 2 ст. 88 НК РФ).

Частые вопросы

Да, если вы оформляете льготу через работодателя или в упрощенном порядке, срок проверки документов сокращен до 30 дней. Но имейте в виду, что эти способы не всегда можно использовать.

Проверка закончится в апреле 2025 года. После проверки документов на налоговый вычет деньги перечисляют в течение 30 дней.

Заключение эксперта

Срок проверки документов, а также срок перечисления средств после одобрения налогового вычета в 2025 году строго установлен. По декларации 3-НДФЛ через ФНС: 3 месяца на проверку, 10 дней на принятие решения о выплате и 30 дней на перечисление денег. При оформлении через работодателя — 30 дней. Срок возврата НДФЛ в упрощенном порядке — 30 дней.