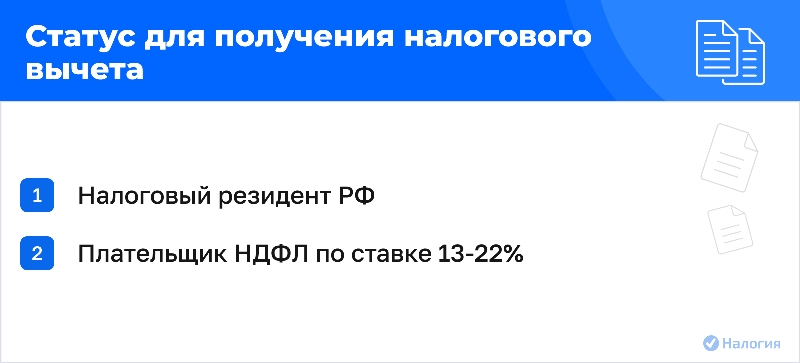

Кто имеет право на вычет

Вычет по НДФЛ уменьшает налогооблагаемую базу и снижает налог на доходы. Получить такую льготу могут только физические лица резиденты РФ, которые уплачивают НДФЛ по ставке 13-22%. Учитывая, что в большинстве случаев налогооблагаемая база — это заработная плата, то вернуть НДФЛ, если не работаешь или не имеешь иных источников дохода, невозможно.

Под иными источниками дохода для безработного понимают любые доходы от продажи имущества, аренды и прочего. Например, неработающий сдает в аренду квартиру или автомобиль и добросовестно уплачивает НДФЛ. Сюда же подходит налогооблагаемый доход от продажи недвижимости. В таком случае у безработного появляются налогооблагаемая база и уплаченные налоги. Значит, возникает право на возврат 13%.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Размер налогового вычета для безработного

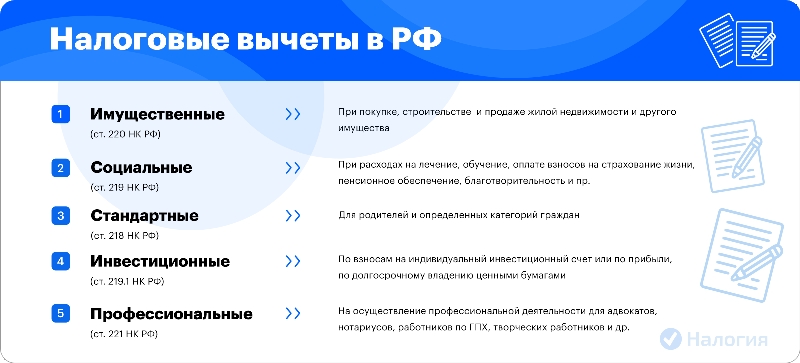

Налоговый вычет для неработающих граждан за 2024 год предоставляется по тем же правилам, что и остальным налогоплательщикам. Для них не существует особых условий.

Так, социальный вычет (ст. 219 НК РФ), в который входит вычет за обучение, лечение, ДМС, страхование жизни и прочее, с 2024 г. увеличен до 150 тыс. рублей в год. На счет возвращается до 19 500 руб. (13% от 150 000).

Вычет за обучение ребенка с 1 января 2024 г. составляет 110 тыс. рублей. Физлицу возвращается сумма до 14 300 руб. (13% от 110 000).

Имущественный вычет за покупку квартиры и другой жилой недвижимости ограничен 2 млн рублей на каждого собственника, а за ипотеку — 3 млн рублей. Вернуть налог за расходы на жилье разрешено в пределах 260 тыс. рублей (13% от 2 млн), а за проценты от покупки квартиры — до 390 тыс. рублей (13% от 3 млн). При этом действует общее правило: в течение года разрешается вернуть не больше, чем уплатили налога за год (ст. 220 НК РФ).

Как получить налоговый вычет безработному

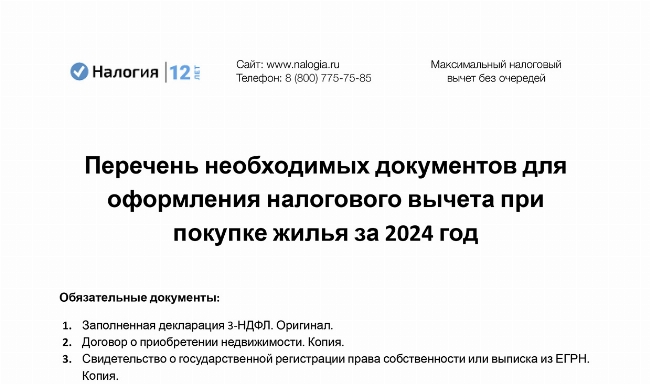

Трудоустроенный человек может вернуть НДФЛ через ИФНС и работодателя. Если физлицо не работает, то получить налоговый вычет он сможет только через инспекцию. Для этого необходимо собрать пакет документов, подтверждающих право безработного на вычет, и передать их в инспекцию по месту регистрации.

|

Официально трудоустроенный |

Безработный |

|

Способы вернуть НДФЛ:

|

Имеет право вернуть НДФЛ только через ИФНС. |

Срок подачи декларации на налоговую льготу не привязан к конкретной дате — подавать документы разрешено в любой день года. Стоит иметь в виду: возврат подоходного налога предоставляется за последние три года и только за те годы, когда он уплачивался.

Декларацию можно подать через ЛК ФЛ на официальном сайте налоговой службы, через онлайн-сервис «Налогия», отправить по почте или отнести в налоговую инспекцию лично.

Пример

Петров несколько лет безработный. В 2023 г. он сдавал в аренду автомобиль, а в 2024 г. уплатил НДФЛ с этого дохода. Также в 2023 и в 2024 гг. он оплатил лечение. Петров имеет право получить льготу только за 2023 г., так как именно тогда он получил доход, с которого впоследствии заплатил подоходный налог. На возврат за лечение в 2024 г. он права не имеет.

Частые вопросы

Запросите у работодателя справку 2-НДФЛ. В ней указаны все ваши доходы и уплаченные налоги. Именно эти суммы будут участвовать в расчете налоговой льготы.

Нет. Если ваш работодатель не отчисляет 13% из вашей зарплаты в бюджет государства, вы не можете претендовать на налоговую льготу.

Да, это возможно, если муж налоговый резидент РФ и плательщик НДФЛ. Соберите пакет документов для инспекции и вместе с налоговой декларацией передайте в ИФНС по месту регистрации.

Заключение эксперта

Итак, безработный может получить налоговый вычет в 2025 году, но только через налоговую инспекцию. Главное условие — наличие дохода и уплата НДФЛ по ставке 13-22%. Если в течение года безработный получал доход, например, с продажи имущества или сдачи его в аренду, и уплачивал с него налог, то вычет ему будет предоставлен.