Вычет за обучение простыми словами

Когда вы получаете зарплату или другой доход, например, от продажи квартиры или машины, то 13% НДФЛ отдаете в бюджет государства. Вот эти деньги вы впоследствии можете вернуть с помощью налогового вычета.

Налоговый вычет за обучение — это не облагаемая налогом сумма, которая вычитается из вашего дохода. В итоге 13% НДФЛ удерживается с остатка, то есть с меньшей суммы: Налог = 13% х (Доход - Вычет).

Но как быть, если год, в котором вы платили за обучение, уже закончен, и налог на доходы полностью оплачен? Тогда вам вернут переплату, и на ваш счет поступят реальные деньги. Если же обучение оплачивалось в текущем году, то по согласованию с инспекцией вы до конца года сможете не платить начисленный НДФЛ. Или же вернуться к первому варианту: дождаться окончания года и получить всю сумму переплаченного налога.

Налоговый вычет за учебу входит в состав социальных вычетов, которые прописаны в ст. 219 НК РФ.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

За кого дают вычет

Вы можете получить вычет, если заплатили за собственное обучение. Форма обучения в этом случае значения не имеет: очная, заочная, дневная, вечерняя, дистанционная и любая другая. Главное, чтобы были подтверждающие документы, что за учебу вы отдали собственные деньги. Если заплатил работодатель, вычет не дадут.

Также вернут НДФЛ, если вы платили за родных детей и опекаемых, пока им не исполнилось 24 лет. Существует важное условие: налог вернут только за их очное обучение.

И третий случай, когда дадут вычет — если вы платили за брата или сестру. Ограничение те же, что и для детей: возраст не старше 24 лет и только очная форма.

Размер вычета за обучение

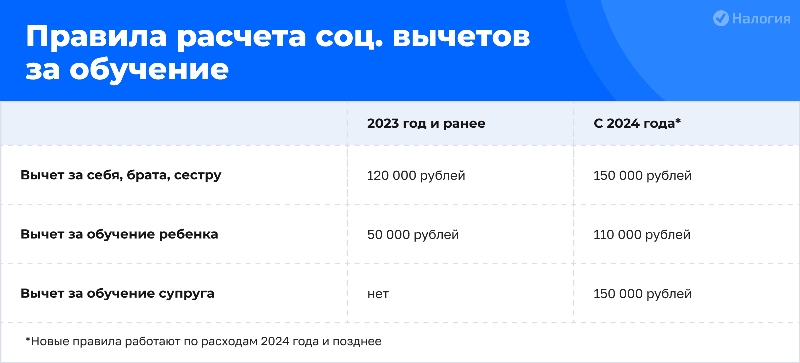

Налоговый вычет на обучение равен сумме ваших расходов за год. При этом существует две предельные суммы, больше которых вычет не одобрят:

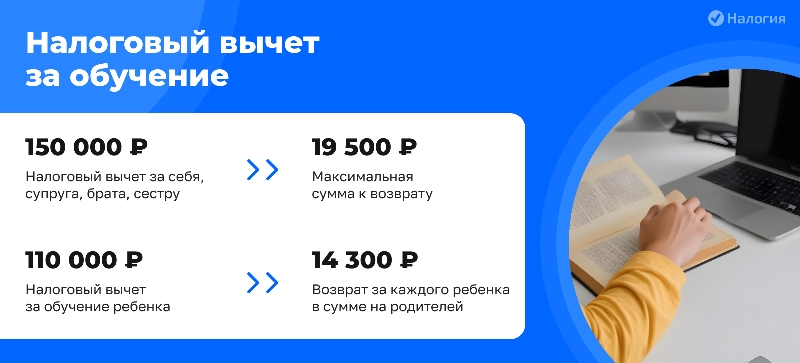

- 150 тыс. рублей — если вы платили за себя, супруга (с 2024 г.), брата или сестру.

- 110 тыс. рублей — если оплачивали обучение ребенка.

Помните, что сумма, которая поступит на ваш счет — это не возврат налогового вычета, а возврат тринадцати процентов от него. То есть максимум, который можно получить — это 19 500 (13% х 150 000) и 14 300 (13% х 110 000).

150 тыс. рублей — лимит для всех социальных вычетов. Поэтому если в течение одного года вы одновременно оплачивали обучение и, например, лечение, то эти расходы суммируются и сравниваются с предельной суммой.

Пример

Илья учится на заочном, официально работает и платит налоги. В 2024 г. году он заплатил 100 тыс. рублей за учебу и 80 тыс. рублей за лечение. Несмотря на то, что общая сумма расходов составляет 180 тыс. рублей, вычет одобрят на 150 тысяч, так как это лимит для всех социальных вычетов.

Обучение ребенка считается и предоставляется отдельно от остальных вычетов (пп. 2 п. 1 ст. 219 НК РФ). Максимальный вычет — это ваши расходы за год, но не более 110 тыс. рублей за каждого ребенка в сумме на обоих родителей.

Пример

За год Анна заплатила за старшего ребенка 120 тыс. рублей, а за младшего 40 тыс. Анна вернет 14 300 рублей (13% х 110 000) за старшего и 5200 (13% х 40 000) за младшего. Как видите, затраты на детей не суммируются, а считаются отдельно.

Частные случаи при оформлении вычета за обучение

Ситуаций для возврата НДФЛ за обучение существует огромное количество. Как вернуть налог за обучение в детском лагере? Как получить за автошколу? Что делать, если преподаватель — индивидуальный предприниматель?

Для каждой ситуации мы написали отдельную статью. В таблице ниже вы найдете то, что вас интересует, и получите полную экспертную информацию. И помните, что нам всегда можно задать вопрос в комментариях под статьей.

|

Выберите, что вас интересует |

Где прочитать |

Важные моменты |

|

Общая информация о вычете |

Общее:

Размер вычета:

|

|

|

За детей |

|

|

|

Обучение в вузе |

|

|

|

Несколько вычетов одновременно |

|

|

|

Документы для возмещения НДФЛ |

|

Условия получения вычета

Возврат подоходного налога за обучение — процедура несложная. Главное, иметь в виду основные требования и условия, при которых оформляется льгота. Если хотите сэкономить время и в течение 2 дней получить заполненную декларацию 3-НДФЛ, обращайтесь в экспертам онлайн-сервиса «Налогия».

Лицензия учебного заведения

Оформить налоговый вычет можно за обучение в любом учебном заведении, если у него есть лицензия на оказание образовательных услуг (пп. 2 п. 1 ст. 219 НК РФ). Это касается не только российских вузов, но и зарубежных. То есть у иностранной организации должен быть документ, подтверждающий статус образовательного учреждения.

Вернуть деньги можно за учебу в вузе, университете, институте, колледже, в учреждениях дополнительного образования, на курсах повышения квалификации, в автошколе, центре изучения иностранных языков, в детском саду, общеобразовательной, музыкальной и спортивной школе, и т.п.

Преподаватель ИП

Преподаватель ИП имеет право работать без лицензии, но только в том случае, если у него нет штата сотрудников и он преподает лично. При этом в едином государственном реестре индивидуальных предпринимателей должны быть сведения о том, что этот ИП ведет образовательную деятельность лично.

Академический отпуск

Правильно оформленный академический отпуск не лишает вас права на льготу.

Материнский капитал

Если обучение было оплачено материнским капиталом, налоговый вычет за учебу ребенка получить не удастся. Льготу можно оформить только на расходы из собственных средств. Государственные субсидии не участвуют в расчете вычета, поэтому их необходимо отнять из общих расходов.

Второе образование

Получить налоговый вычет можно не только за первое, но и за любое по счету образование. Главное, чтобы были соблюдены основные условия — наличие у вуза лицензии, и оплата собственными деньгами.

Когда и за какой период предоставляется вычет

Получение налогового вычета за обучение и срок подачи заявления на возврат средств ограничены тремя годами. Это значит, что в 2025 г. можно оформить возврат денег за учебу, оплаченную в 2022, 2023 и 2024 гг.

Вернуть НДФЛ можно только за те годы, когда производилась оплата. И если вы одним платежом оплатили сразу несколько лет, то сможете получить вычет только за тот год, в котором производилась оплата — с 2024 г. в пределах лимита в 150 тыс. (за себя, супруга, брата, сестру) или 110 тыс. рублей (за ребенка).

Чтобы возвращать деньги ежегодно, выгоднее оплачивать обучение поэтапно, то есть в разные налоговые периоды.

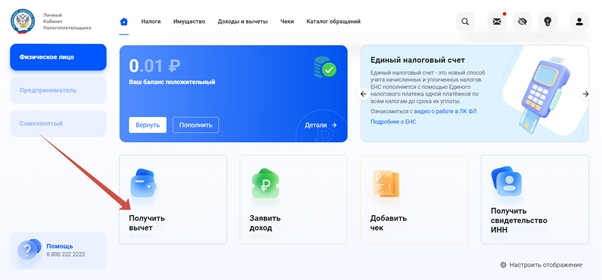

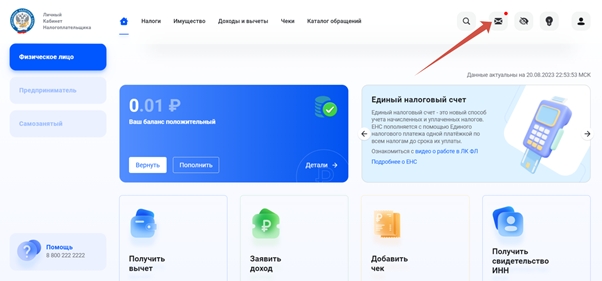

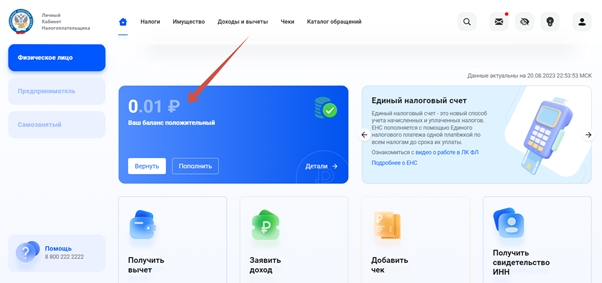

1. Оформление через ФНС.

Подать декларацию через инспекцию можно лишь в году, следующем за годом оплаты. В этом случае вы вернете НДФЛ за учебу одним платежом. И если оплата прошла в 2024 г., то подать документы на возврат вы сможете в 2025, 2026 или 2027 гг. в любой день года без привязки к дате. Подробная инструкция — в разделе ниже.

2. Оформление через работодателя.

Если же вы не хотите ждать окончания года и планируете получить вычет на образование уже в текущем году, то сделать это можно через работодателя. Для этого необходимо заполнить заявление на сайте ФНС и приложить подтверждающие документы.

Войти в Личный кабинет налогоплательщика можно по паролю или через Госуслуги. В течение 30 дней работодатель получит из ФНС уведомление о вашем праве на вычет и приостановит удержание НДФЛ из зарплаты.

Как получить вычет за обучение: подробная инструкция

Оформить возврат средств за обучение через инспекцию можно только на следующий год после оплаты. В этом случае заполняется декларация 3-НДФЛ и вместе с другими документами передается в ИФНС по месту постоянной регистрации.

Давайте пройдем по шагам — что и как нужно сделать.

Шаг 1. Подготовьте документы для налогового вычета

Чтобы оформить возврат налога за учебу, вам нужно подготовить пакет документов по списку.

Обязательные документы:

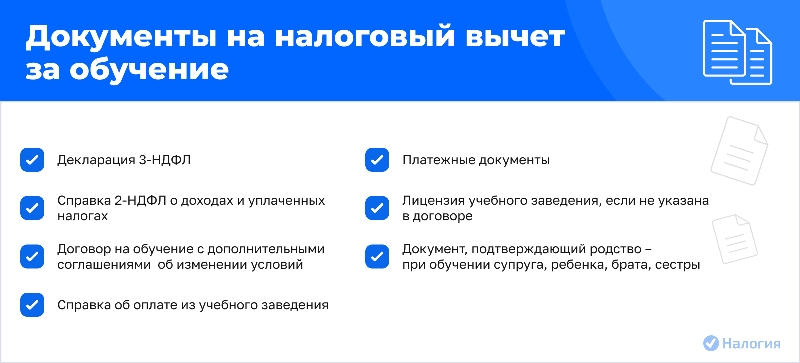

- Заполненная декларация 3-НДФЛ. Оригинал.

- Справка об оплате образовательных услуг и о форме обучения, выданная образовательной организацией. Оригинал.

- Документ, подтверждающий родство — в случае, если оплачено обучение супруга (супруги), детей, брата или сестры. Копия.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

- Договор с образовательной организацией и дополнительные соглашения, если были оформлены важные изменения договора, например, изменение стоимости обучения. Копия.

- Лицензия образовательной организации на осуществление образовательной деятельности, если в договоре отсутствует информация о реквизитах лицензии. Копия.

- Платежные документы, подтверждающие оплату. Копии.

Скачайте список необходимых документов на получение вычета у нас на сайте и передайте в налоговый орган. Сделать это можно при визите в инспекцию, онлайн на сайте ФНС после регистрации в личном кабинете налогоплательщика или с помощью онлайн-сервиса «Налогия».

Шаг 2. Заполните декларацию на налоговый вычет

Следующий этап — заполнение бланка декларации 3-НДФЛ. Так как форма декларации меняется ежегодно, выберите правильный бланк — за тот год, за который оформляете вычет.

Шаг 3. Отправьте пакет документов в инспекцию

Документы для возврата налога за обучение можно отправить по почте, отнести в инспекцию лично или переслать через ЛН налогоплательщика на сайте ФНС. Все документы кроме справок и декларации подаются в копии, оригиналы храните у себя. При отправке документов онлайн потребуются сканы. Если инспектор захочет увидеть оригинал, он запросит его через ваш личный кабинет на сайте ФНС.

Шаг 4. Проверка документов для получения вычета

Камеральная проверка документов в ФНС занимает до трех месяцев (п. 2 ст. 88 НК РФ). Уведомление о завершении проверки появится в личном кабинете налогоплательщика на сайте ФНС.

Шаг 5. Поступление денег на ваш расчетный счет в банке

Как только вычет за обучение будет одобрен, деньги перечислят на ваш банковский счет. Реквизиты счета вы указали в заявлении на возврат налога.

Частые вопросы

Возмещение НДФЛ за обучение супруга возможно по расходам с 2024 г. — по общим правилам.

Вернуть деньги за учебу разрешается только за три предыдущих года. То есть в 2025 г. это 2022, 2023 и 2024 гг. Вычет за оплату обучения в 2021 г. получить уже не удастся.

За каждого можно получить до 110 тыс. рублей. Родители вправе поделить эту сумму в любых пропорциях.

Заключение эксперта

Налоговый вычет за обучение предоставляется налогоплательщикам НДФЛ по ставке 13-22%. И если в течение 2022-2023 гг. вы платили за свое образование и/или за образование ребенка, брата или сестры, а с 2024 г. — дополнительно за супруга, то имеете право вернуть часть денег за платное обучение. Для оформления налогового вычета за обучение в 2025 году необходимо внимательно рассчитать сумму, подготовить документы для возврата налога и подать их в ИФНС по месту постоянной регистрации.