Кто и за что должен уплачивать НДФЛ в России

НДФЛ расшифровывается как «налог на доходы физических лиц», и его часто называют подоходным налогом. Налогообложение регулируется Главой 23 НК РФ. Плательщиками являются физ лица как с российским, так и с иностранным гражданством, как резиденты РФ, так и нерезиденты.

Во большинстве случаев НДФЛ с дохода, полученного физическим лицом, удерживает налоговый агент — работодатель (НДФЛ в зарплате) или брокер (на доход от инвестиционной деятельности). Таким образом, практически каждый человек на территории нашей страны сталкивается с процедурой уплаты налогов.

Пример

Заработная плата Кириллова составляет 50 тыс. рублей в месяц. Работодатель удерживает 13 процентов из его зарплаты и перечисляет в бюджет государства 6 500 рублей. В итоге работник получает на руки 43 500 рублей.

С каких доходов платится 13% НДФЛ самостоятельно:

- Вознаграждение от физлиц или организаций, не являющихся налоговым агентом, на основе трудового или гражданско-правового договора. Включая доходы по договору найма или аренды любого имущества;

- От продажи имущества, находящегося в собственности;

- От источников, находящихся за пределами Российской Федерации;

- Доходы, с которых налоговый агент не удержал НДФЛ;

- С выигрышей стоимостью до 15 тыс. рублей от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе;

- Вознаграждения наследников и правопреемников авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

- За подарки, за исключением указанных в п. 18.1 ст. 217 НК РФ.

- Доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций, за исключением случаев, указанных в абз. 3 п. 52 ст. 217 НК РФ;

- Доходы иностранных граждан и лиц без гражданства, если организация, выплатившая деньги, не удержала НДФЛ;

- Доход физлиц, представивших в налоговый орган уведомление о переходе на уплату налога с фиксированной прибыли.

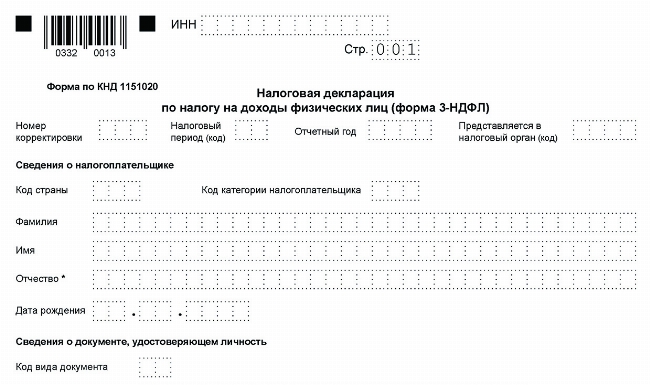

Во всех этих случаях налогоплательщику следует отчитаться перед надзорным органом и уплатить 13 процентов подоходного налога. Для этого необходимо заполнить декларацию 3-НДФЛ и в установленные законом сроки передать в ФНС.

В статье 217 НК РФ указано, какие доходы не подлежат налогообложению.

Ставка НДФЛ для резидентов

Конечная ставка НДФЛ зависит от налогового статуса плательщика и вида полученного дохода. Для резидентов существуют четыре налоговые ставки: 9%, 13%, 15% и 35%. Облагаются налогом доходы как от российских источников, так и от зарубежных.

С 2021 г. введена прогрессивная шкала налогообложения: доходы до 5 млн рублей в год облагаются по ставке 13% НДФЛ, а все, что превышает эту сумму — 15%. До этого все налогоплательщики платили 13% вне зависимости от суммы годового дохода.

|

Годовой доход до 5 млн рублей |

Сумма свыше 5 млн рублей |

|

13% |

15% |

К нерезидентам применяется НДФЛ в виде двух налогов: ставка 15% — для дивидендов и 30% — для всех остальных источников. Налогообложение нерезидентов распространяется только на средства от российских источников.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Изменение в налогообложении физлиц с 1 января 2025 г.

Минфин подготовил большой пакет поправок в Налоговом Кодексе РФ. В первую очередь вырастет сумма налога на доходы физических лиц.

Прогрессивная шкала НДФЛ (подоходного налога на личный доход) с 01.01.2025 в зависимости от годового дохода:

|

Налоговая ставка |

Размер годового дохода |

|

13% |

до 2,4 млн |

|

15% |

от 2,4 млн до 5 млн |

|

18% |

от 5 млн до 20 млн |

|

20% |

от 20 до 50 млн |

|

22% |

от 50 млн рублей |

Повышенная ставка будет применяться не ко всей сумме дохода, а к превышению годового лимита.

Налог на доход по вкладам и дивидендам с 2025 г.

Ставка НДФЛ на дивиденды и вклады составит:

- 13% — до 2,4 млн рублей.

- 15% — все что свыше.

Отменена льгота на доход по ценным бумагам при пятилетнем владении — если годовой доход по ним свыше 50 млн рублей.

НДФЛ на продажу имущества с 2025 г.

С 2025 г. ставка НДФЛ будет зависеть от дохода, полученного при продаже квартиры и другой недвижимости:

- 13% — доход до 2,4 млн рублей.

- 15% — доход больше этой суммы.

Минимальный срок владения для безналоговой продажи (3 или 5 лет) остался прежним.

Как и когда платить НДФЛ

Чтобы самостоятельно уплатить налог на прибыль физических лиц, например, от продажи квартиры, необходимо заполнить и подать в налоговую инспекцию декларацию 3-НДФЛ. Сделать это требуется не позднее 30 апреля следующего года, а заплатить налог, рассчитанный по декларации — не позднее 15 июля следующего года (п.1 ст. 229 НК РФ, п. 6 ст. 227 НК РФ).

Самый простой способ оплаты — через банковское приложение или через Личный кабинет налогоплательщика на сайте ФНС.

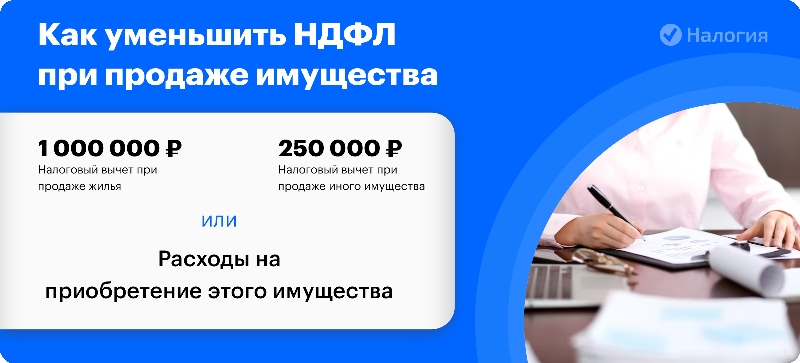

Как уменьшить размер НДФЛ и вернуть налог

Существует ряд льгот, которые снижают налогооблагаемую базу и, как следствие, уменьшают налог. За счет налогового вычета можно вернуть ранее уплаченный НДФЛ или его приостановить уплату. Право на вычет есть только у налоговых резидентов Российской Федерации — после предоставления декларации 3-НДФЛ и документов, подтверждающих право на вычет.

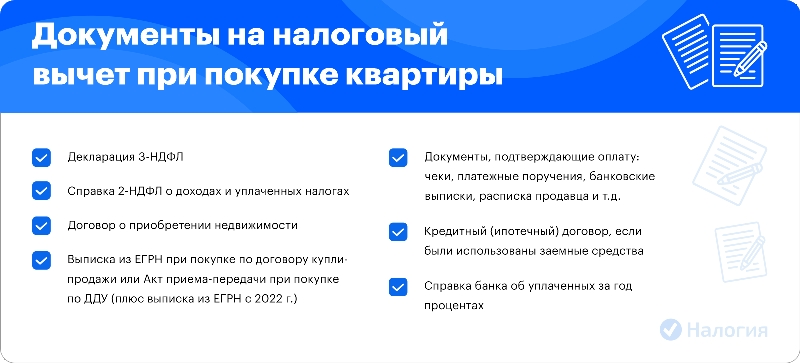

Документы на налоговый вычет при покупке квартиры

Стандартные вычеты предоставляются при наличии детей или если налогоплательщик входит в особую категорию граждан (ст. 218 НК РФ).

Социальный вычет по НДФЛ полагается в случае, если плательщик понес определенные расходы: оплатил лечение, обучение, физкультурно-оздоровительные услуги и так далее (ст. 219 НК РФ).

Право на имущественный вычет возникает, если плательщик продавал или покупал имущество, например, жилую недвижимость. Также разрешается оформить возврат процентов по ипотечному кредиту (ст. 220 НК РФ).

Инвестиционные вычеты предоставляются при операциях с ценными бумагами при использовании индивидуальных инвестиционных счетов (ст. 219.1 НК РФ).

Профессиональные вычеты разрешены определенным категориям налогоплательщиков, например, авторам художественных произведений (ст. 221 НК РФ).

Частые вопросы

Законопроект предусматривает, что с 2025 г. для родителей с двумя и более детьми и с доходом не более полутора прожиточных минимумов на члена семьи будет введет налоговый вычет. Возврат НДФЛ составит 7% из 13%.

Законопроект предусматривает, что с 2025 г. налоговый вычет получат те, кто сдаст нормы ГТО и пройдет ежегодную диспансеризацию. Вычет будет рассчитываться работодателем так, как это происходит сейчас со стандартным вычетом.

Заключение эксперта

Подоходный налог физических лиц зависит от вида и размера дохода. В России действует прогрессивная шкала налогообложения со ставкой 13 и 15% НДФЛ.

С 1 января 2025 г. изменится порядок налогообложения физических лиц, и налогоплательщики будут платить процент налога в зависимости от годового дохода — по ставке 13,18, 20 или 22%. Налоговый резидент может вернуть налог с помощью налоговых вычетов.