Сколько раз можно получить социальный налоговый вычет

Нас часто спрашивают: сколько раз можно вернуть налоговый вычет? Необходимо определиться с понятиями. Вернуть налоговый вычет нельзя — это не та сумма, что возвращается на счет налогоплательщика. Социальные льготы по НДФЛ снижают налоговую базу и, как следствие, уменьшают размер налогов. Если налоги уже уплачены, с помощью налоговой льготы можно вернуть часть НДФЛ — до 13 процентов от суммы одобренного налогового вычета.

Социальные налоговые вычеты регулирует Налоговый кодекс (ст. 219 НК РФ):

|

Наименование |

|

|

1. |

Лечение и лекарства |

|

2. |

Обучение |

|

3. |

Благотворительность |

|

4. |

Негосударственное пенсионное обеспечение |

|

5. |

Добровольное пенсионное страхование |

|

6. |

Добровольное страхование жизни |

|

7. |

Накопительная часть пенсии |

|

8. |

Независимая оценка квалификации |

|

9. |

Спорт |

Использовать социальный налоговый вычет можно ежегодно — по тем расходам, что вы совершали в прошлом году. Подается декларация 3-НДФЛ, и 13% от одобренного годового вычета возвращается на ваш счет.

Если же вы оформляете вычет по расходам текущего года, то сделать это можно только через работодателя. В этом случае в ФНС подается заявление, чтобы работодатель приостановил удержание НДФЛ из вашей зарплаты. Делать это можно после каждой оплаты. Таким образом, социальных налоговых вычетов можно получить в год неограниченное количество раз, но при условии, что общая годовая сумма не превышает установленный лимит.

Суммарный размер всех социальных налоговых вычетов по расходам 2022-2023 гг. составляет 120 тыс. рублей ежегодно. Это значит, что можно возвращать до 13 процентов от фактических затрат в пределах этой суммы.

Пример

Семенов в 2023 г. потратил 80 тыс. за лечение, 40 тыс. за обучение и 50 тыс. за фитнес. Несмотря на то что суммарно он потратил 170 тыс., его льгота составит 120 тыс. рублей, так как это лимит налогового вычета по социальным расходам в 2023 г. На счет Семенова вернется 15 600 рублей, то есть 13 процентов от 120 тыс. рублей.

Исключение составляет:

- Возврат налога за дорогостоящее лечение — в этом случае максимального порога по сумме нет, и государство возвращает 13 процентов от всех затрат;

- Благотворительные пожертвования — расчет ведется от годового дохода налогоплательщика.

- Обучение ребенка — по расходам 2022 и 2023 гг. льгота применяется в пределах 50 тыс. рублей и возврат составляет 6500 рублей (13% от 50 000) на одного ребенка в сумме на обоих родителей.

С 1 января 2024 г. размер социальных вычетов увеличен — со 120 тыс. рублей до 150 тыс. рублей (абз. 8 п. 2 ст. 219 НК РФ). Новые правила коснутся расходов, понесенных в 2024 г. и позднее. Также значительно вырос налоговый вычет за обучение ребенка. Вместо 50 тыс. рублей максимальная сумма составляет 110 тыс. рублей (пп. 2 п. 1 ст. 219 НК РФ).

С 1 января 2024 г. добавлен вычет за обучение супруга (-и) — по этим расходам также можно вернуть подоходный налог (абз. 9. пп. 2 п. 1 ст. 219 НК РФ). Вычет за супруга входит в социальный вычет на обучение с ограничением в 150 тыс. рублей.

Имейте в виду, что изменения вступили в силу 1 января 2024 г., поэтому увеличенный размер вычета будет учитывать расходы, начиная с 2024 г. То, что вы заплатили в 2023 г. и ранее, будут считать по прежним правилам.

При расчете социального вычета учитываются расходы и доходы за один год. Если вы планируете получать налоговый вычет за лечение или учебу, которые оплачивали в 2024 г., то и базой для возврата будет служить НДФЛ, уплаченный в 2024 г. Если расходы превысили годовой налогооблагаемый доход или установленный лимит, то недополученный остаток льготы на следующий год не переносится и сгорает.

Но не забывайте, что вернуть деньги за вашу учебу или лечение могут члены семьи. Для этого они должны подтвердить, что оплата прошла с их счета — брать справки на налоговый вычет из учебного заведения или клиники.

Подать на налоговый вычет по НДФЛ можно в течение трех лет после года, в котором вы понесли расходы. То есть в 2025 г. вы можете вернуть налог за 2022, 2023 и 2024 гг. Получить льготу за более ранние периоды уже нельзя. Опоздаете с подачей документов — вам откажут в возврате налога.

Сколько раз можно подавать на налоговый вычет за покупку квартиры

Получить имущественный налоговый вычет можно один раз в жизни в пределах установленного лимита. Если лимит основного вычета на приобретение одной квартиры не исчерпан, остаток переносится на жилье, купленное в будущем. Но это правило действует только для жилья, купленного в 2014 г. и позднее. До 2014 г. вычет предоставлялся на один объект недвижимости, и если стоимость квартиры была меньше лимита, то остаток на следующее жилье не переносился.

Максимальный размер основного вычета составляет 2 млн рублей (пп. 1 п. 3 ст. 220 НК РФ). То есть за приобретение или строительство жилья возвращается до 260 тыс. рублей (13% * 2 000 000) — если годовой доход не превышает 5 млн рублей, и до 300 тыс. рублей (15% * 2 000 000) — если расчет ведется с большей суммы.

Налоговый вычет НДФЛ при покупке квартиры не может превышать стоимости приобретенного жилья. Если, например, недвижимость стоила 1,5 млн рублей, то вычет будет предоставлен на эту сумму. Если стоимость приобретения больше 2 млн рублей, льгота при покупке будет одобрена в пределах лимита.

Пример

Петров купил квартиру за 3 млн. Он вернет 13 процентов от 2 млн (260 тысяч), так как основной налоговый вычет после покупки ограничен суммой в 2 млн рублей. В этом случае он полностью исчерпает свое право на основную имущественную льготу.

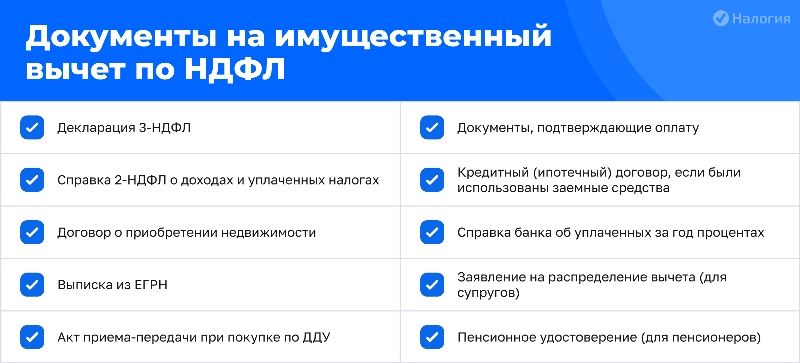

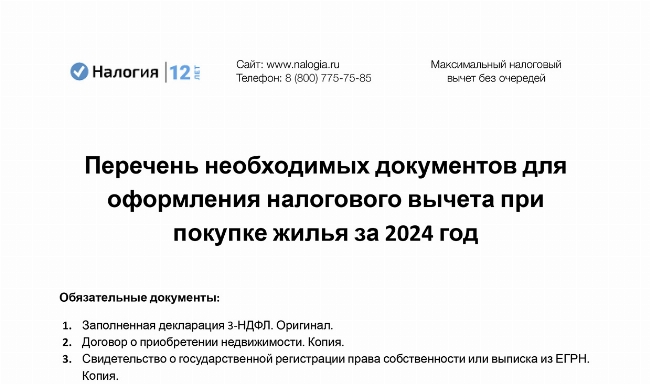

Отправить документы в налоговый орган можно по почте с описью вложения, принести лично в инспекцию по месту прописки, переслать сканы через личный кабинет налогоплательщика после регистрации на официальном сайте ФНС или воспользоваться помощью онлайн-сервиса «Налогия».

Сколько раз можно вернуть 13 процентов за ипотеку

Помимо основного вычета налогоплательщик имеет право на налоговый вычет по уплаченным процентам ипотеки (пп. 4 п. 1 ст. 220). Максимальный размер налогового вычета составляет 3 млн рублей (п. 4. ст. 220 НК РФ).

Пример

Зайцев купил в ипотеку квартиру за 4 млн. Процентов по ипотеке он уже выплатил на 1 млн. Сколько можно вернуть с покупки квартиры: 260 тысяч по основному вычету, и еще 130 тысяч (13% * 1 000 000) — возврат процентов по ипотеке. В итоге он получит 390 тыс.

В отличие от основного вычета, остаток ипотечного нельзя перенести на жилье, купленное в будущем. И если уплаченные в банк ипотечные проценты по одному жилью не достигли допустимого максимума в 3 млн рублей, получить вычет по процентам после покупки другого жилья не удастся, сколько бы процентов вы ни уплатили.

Пример

Максимов купил жилой дом в ипотеку и выплатил по процентам 1 млн. Оформил возврат и получил 130 тыс. с процентов. Через год взял в ипотеку квартиру. Вернуть подоходный налог за проценты по ипотечной квартире Максимов не сможет, так как свое право на ипотечное возмещение уже использовал при покупке дома.

При подаче документов учитывайте, что получать имущественный налоговый вычет по ипотеке и возвращать деньги можно только по одному объекту недвижимости. И если в будущем вы планируете брать еще одну ипотеку, рекомендуем заявлять свое право на процентный вычет по налогу на более дорогое имущество.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

За сколько лет можно оформить вычет за квартиру

Имущественный возврат 13 процентов не имеет срока давности, но вернуть налог с покупки квартиры разрешено не более, чем за три предыдущих года. В 2025 г. вы можете подать декларации 3-НДФЛ и вернуть НДФЛ, уплаченный в 2022, 2023 и 2024 гг.

Пример

Юрьев купил квартиру в 2017 г., но возмещение налога не оформлял. Решил сделать это в 2025 г. Юрьев получит возврат подоходного налога только за три предыдущих года — 2022, 2023 и 2024 гг., подав три отдельные декларации за каждый период. Следующую декларацию он отправит в инспекцию в 2026 г. — за 2025 г.

Налоговый вычет, одобренный на год, не может быть больше дохода, полученного за тот же год. И на счет налогоплательщика вернется сумма, не превышающая оплаченный им НДФЛ. В расчет берутся все доходы, с которых был уплачен налог в размере 13-22% — по утвержденному в 2021 г. списку.

Если налогов, уплаченных за календарный период, недостаточно, чтобы получить всю одобренную сумму, делаем перенос остатка на следующий год. Так будет происходить до тех пор, пока не будет выбран весь возврат НДФЛ. Это особенность именно имущественных вычетов, в отличие, например, от социальных или инвестиционных, недополученные остатки по которым нельзя переносить на будущие налоговые периоды.

Частые вопросы

Вы можете это делать ежегодно. Каждый раз вы оформляете возврат НДФЛ за предыдущий период или за три года, если не делали этого ранее.

В 2025 г. вы составляете одну декларацию 3-НДФЛ, в которую заносите все расходы за 2024 г. Туда можно включить не только оба ваших лечения, но и имущественные затраты, оплату обучения и прочее.

Нет, не значит. Имущественный налоговый вычет не имеет срока давности. Вы можете претендовать на возврат налога хоть через пять, хоть через десять лет. Но в расчете будут участвовать только последние три года.

У вас есть три года, чтобы оформить возврат. Если оплачивали лечение в 2024 г., возвращайте налог в 2025, 2026 или 2027 г.

Заключение

Мы рассказали о том, сколько раз можно оформить возврат НДФЛ при покупке квартиры и сколько раз в 2025 году предоставляется социальный налоговый вычет. Помните, что условия предоставления льгот отличаются. И если имущественный вычет не имеет срока давности, то социальные расходы можно возместить только в течение трех лет. При этом существует единое правило: вернуть НДФЛ можно только за последние три года.