Правила для супругов

При покупке жилья в браке есть особые положения для супругов. Так как все доходы и расходы в браке считаются общими, имущественный налоговый вычет могут получить оба супруга.

Для начала напомним, что право на возврат налога имеют:

- Резиденты РФ — лица, проживающие в России более 183 дней в течение отчетного года. Это могут быть как граждане РФ, так и иностранцы.

- Лица, имеющие налогооблагаемый доход, с которого уплачивают 13-22% НДФЛ в бюджет государства.

При отсутствии брачного договора, в котором прописаны особые условия, имущество, купленное супругами в официально зарегистрированном браке, считается совместно нажитым.

Если жилье куплено в браке и оба супруга являются налоговыми резидентами РФ и платят налог на доходы физических лиц 13-22%, то каждый из них имеет право на имущественный налоговый вычет.

При этом не важно, кто фактически нес расходы и оплачивал покупку квартиры или вносил деньги по ипотечному кредиту. Также не имеет значения, на кого оформлена квартира — на одного супруга или на обоих — такое владение является совместным.

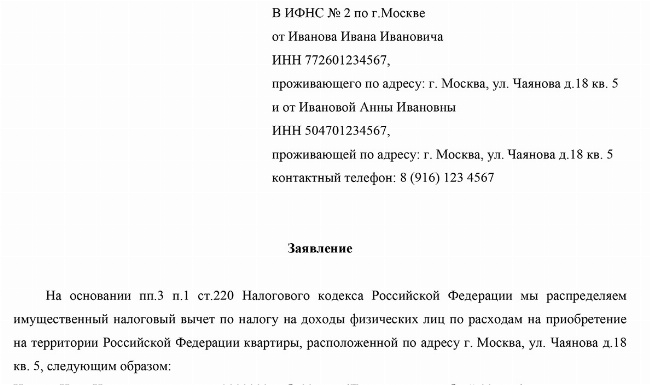

Вы можете использовать образец заявления на распределение долей между супругами для налогового вычета или написать бумагу с произвольной форме. Главное — четко указать все суммы и пропорции, в которых распределяются доли при имущественном вычете.

Распределение основного налогового вычета

При покупке жилья собственник имеет право на основной имущественный вычет в размере 2 млн рублей. Вернуть можно 13% от этой суммы — 260 тысяч.

Соглашение о распределении расходов на приобретение квартиры пишется супругами в том случае, если есть сомнения, кому какую сумму выделить.

Так бывает, когда:

- стоимость жилья меньше двух имущественных вычетов;

- когда жилье оформлено на одного из супругов, а льготу будут получать оба;

- когда вычет распределяется в пользу супруга, на которого не оформлена собственность.

Пример

Сидоровы купили квартиру за 1,9 млн. Чтобы определить, кто сколько вернет, им необходимо составить заявление о распределении вычета между супругами. И тогда либо один из супругов получит льготу со всей стоимости жилья — 1,9 млн (к возврату 247 тыс.), либо они разделят сумму по договоренности.

Если недвижимость куплена после 01.01.2014 г., оформлена на обоих супругов и стоит 4 миллиона и дороже, каждый из супругов может вернуть себе по 260 тысяч рублей. В этом случае соглашение о распределении налогового вычета между супругами не потребуется. Каждый из супругов подает декларацию 3-НДФЛ и получает положенные деньги.

Если кроме собственной льготы супруги делят детские доли, в том же соглашении можно написать о распределении вычета ребенка между супругами и указать, кто и в каком размере будет получать имущественный налоговый вычет по доле ребенка.

Заявление о распределении основного вычета можно составить и подать только один раз. Изменить пропорции впоследствии не удастся. Будьте внимательны!

Распределение вычета на проценты по ипотеке

При покупке жилья в ипотеку вы имеете право на дополнительную льготу по ипотечным процентам. Максимальный размер составляет 3 млн рублей. Вернуть можно 13% от этой суммы — по 390 тысяч на каждого из супругов.

Помните, что имущественная льгота распространяется на фактически уплаченные банку проценты и не затрагивает тело кредита.

Пример

Петровы взяли ипотеку и купили жилой дом за 7 млн. Процентов уже заплатили на 1,8 млн. Петровы могут вернуть по 260 тысяч по основной льготу, а также написать заявление о распределении процентов между супругами — 234 тысячи (13% от уплаченных 1,8 млн) в пропорциях на свое усмотрение.

При необходимости в пакет документов для ФНС прикладывается заявление от супругов, в котором указываются любые пропорции. Переписывать заявление на доли имущественного вычета можно ежегодно, меняя условия. Этим распределение долей по процентам выгодно отличается от распределения основного вычета.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Как супругам оформить имущественный вычет

Существует два варианта возврата налога: через ИФНС и через работодателя. Какой бы способ ни был выбран, при разделе долей необходимо написать заявление супругов о распределении суммы вычета. Заполненный бланк заявления вместе с остальными документами следует передать в налоговую инспекцию по месту регистрации.

Имущественный вычет через инспекцию можно получить на следующий год после получения права на льготу. Такое право при покупке жилья в новостройке подтверждает Акт приема-передачи, при покупке на вторичном рынке по договору купли-продажи — выписка из ЕГРН. Узнать статус налогового вычета после камеральной проверки можно в Личном кабинете на сайте ФНС.

|

Через ИФНС |

Через работодателя |

|

На следующий год после получения права на льготу |

В том году, когда получено право на льготу |

Возврат налога через работодателя можно оформить в том же году, когда получено право на льготу. В Личном кабинете налогоплательщика на официальном сайте ФНС заполните специальную форму и приложите необходимые документы. В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении имущественного вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Документы для супругов при распределении вычета

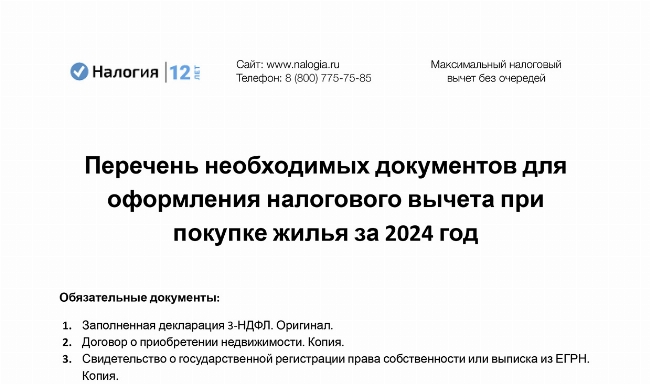

Обязательные документы:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Договор о приобретении недвижимости. Копия.

- Свидетельство о государственной регистрации права собственности или выписка из ЕГРН. Копия.

- Акт приема-передачи — при покупке по договору долевого участия (ДДУ) или в ЖСК. Копия.

- Платежные документы, подтверждающие оплату. Копии.

- Заявление о распределении вычета между супругами. Оригинал, подписанный обеими сторонами.

- Пенсионное удостоверение, если вычет оформляет пенсионер. Копия.

При оформлении вычета по уплаченным процентам ипотеки дополнительно потребуются:

- Кредитный (ипотечный) договор. Копия.

- Справка банка об уплаченных за год процентах. Оригинал.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

Для возврата НДФЛ через работодателя брать справку 2-НДФЛ с работы и заполнять декларацию 3-НДФЛ не нужно.

выбран не существующий Элемент 7355

Частые вопросы

В этой ситуации нет необходимости писать заявление о распределении. Муж получит 1,5 млн имущественного вычета, а у вас останется право вернуть налог за жилье, купленное в будущем.

В этом случае да, так как собственность оформлена на одного из супругов, а на вычет претендуют оба. По вашему заявлению налоговый орган выплатит каждому из вас по 260 тыс. рублей.

Да, вы можете скачать его на нашем сайте. В тексте статьи мы выложили ссылку на этот документ.

Заключение эксперта

В 2025 году заявление на распределение налогового вычета между супругами по расходам на приобретение можно написать только один раз, и после этого нельзя внести изменения.

Заявление о распределении имущественного налогового вычета по процентам между супругами можно писать ежегодно. Будьте внимательны! Надеемся, что наша статья была для вас полезна.