Что такое налоговый вычет

С помощью налогового вычета, вне зависимости от того, как он получен — по упрощенной схеме или в обычном порядке, — снижается размер налогооблагаемой базы. И те налоги, что уже были перечислены в бюджет государства, возвращаются на счет налогоплательщика.

Виды вычетов:

- Имущественные — при покупке жилой недвижимости можно вернуть до 13% от стоимости в пределах установленного лимита (ст. 220 НК РФ);

- Инвестиционные — предоставляются в случае открытия ИИС (ст. 219.1 НК РФ);

- Социальные — при оплате лечения, обучения, на благотворительность, пенсионное и медицинское страхование (ст. 219 НК РФ);

- Стандартные — предоставляются определенным категориям граждан или родителям (ст. 218 НК РФ);

- Профессиональные — снижают налогооблагаемый доход по результатам профессиональной деятельности (ст. 221 НК РФ).

Речь идет об НДФЛ — налоге на доход физического лица. Именно эти налоги за три предыдущих периода участвуют в расчете компенсаций.

Какие упрощенные вычеты НДФЛ можно получить

Законодательно упростили получение налоговой льготы, если налогоплательщик претендует на следующие возвраты по НДФЛ:

- Имущественные — на расходы при строительстве или покупке жилой недвижимости и на фактически уплаченные проценты по ипотеке (пп. 3 и пп. 4 п. 1 ст. 220 НК РФ);

- Инвестиционные по ИИС (пп. 2 и пп. 3 п. 1 ст. 219.1 НК РФ);

Остальные виды налоговых вычетов за прошедшие периоды можно оформить только по старым правилам — через налоговую инспекцию с предоставлением полного пакета документов, включая декларацию 3-НДФЛ.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

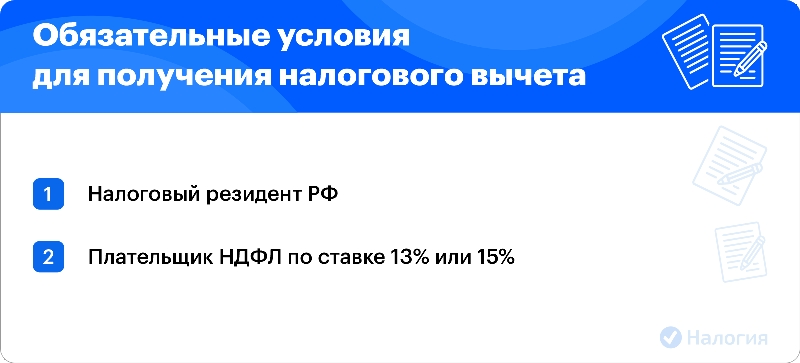

Кто имеет право на льготу

В упрощенном порядке, как и по стандартной схеме, налоговый вычет предоставляется при одновременном соблюдении двух условий:

- Получатель должен на 31 декабря быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в течение отчетного года.

- Получатель должен быть плательщиком НДФЛ, то есть иметь доходы, с которых он самостоятельно или через налогового агента (работодателя или брокера) платит налог по ставке 13% или 15% (кроме дивидендов).

На возврат НДФЛ не могут претендовать ИП на спецрежимах, безработные, студенты, родители в декретном отпуске, пенсионеры. То есть все те, кто не имеет доходов, облагаемых 13% или 15% налогом.

Чтобы получить упрощенные вычеты, необходимо зарегистрироваться в Личном кабинете налогоплательщика на сайте ФНС — документы оформляются именно через этот ресурс.

Необходимо учитывать доходы, по которым с 2021 года разрешено оформлять возврат:

|

№ |

Вид доходов |

|

1. |

Оплата по трудовому договору или договору ГПХ |

|

2. |

Оплата за оказание услуг |

|

3. |

Доход от сдачи в аренду квартиры |

|

4. |

Продажа/получение в дар имущества (кроме ЦБ) |

|

5. |

Некоторые другие доходы |

Еще одно условие. Несмотря на то, что льгота предоставляется за последние три года, получить упрощенный налоговый вычет по НДФЛ можно только в том случае, если право на льготу получено в 2020 году или позже.

Имущественный упрощенный налоговый вычет при покупке квартиры

При покупке или строительстве жилой недвижимости — квартиры, дома, земельного участка и прочего — можно получить компенсацию расходов, в том числе в упрощенном порядке. Размер вычета — 2 млн рублей на саму покупку и 3 млн рублей — на уплаченные в банк проценты по ипотеке.

В итоге на счет налогоплательщика может вернуться до 13% от стоимости покупки, но не более 260 тыс. рублей (13% от 2 млн рублей) — по основному вычету и до 390 тыс. рублей (13% от 3 млн рублей) по процентам.

Ежегодно можно возвращать сумму не более НДФЛ, уплаченного за тот же год. Недополученный остаток не сгорает и переносится на следующий год. Так происходит до полного исчерпания возврата.

Максимальная сумма, которую можно вернуть с помощью имущественных вычетов — 650 тыс. рублей (260 тыс. по основной льготе и 390 тыс. по ипотеке).

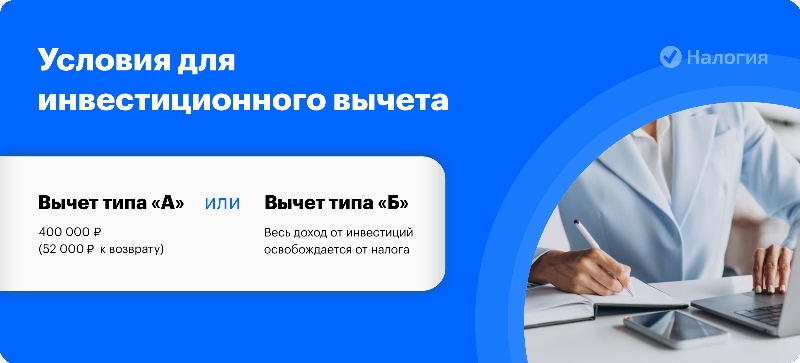

Инвестиционный вычет по ИИС в упрощенном порядке

Максимальный размер годового взноса на ИИС — 1 млн рублей. Минимальный срок действия счета — три года. Существует два вида налоговых льгот по ИИС:

- по взносам (тип А);

- по прибыли (тип Б).

Тип А — это возможность вернуть ранее уплаченный подоходный налог за пополнение счета. Лимит вычета по взносам равен 400 тыс. руб. в год (пп. 1 п. 3 ст. 219.1 НК РФ), максимальная сумма возврата равна 13% от лимита, то есть 52 тыс. рублей.

При использовании типа Б не уплачивается подоходный налог с прибыли по ценным бумагам на индивидуальном счете.

Получение льготы по прибыли можно оформить только при закрытии счета по истечении 3 лет и только в том случае, если в рамках этого же договора ИИС не был заявлен тип А по взносам . Эти ограничения затрагивают как обычный порядок получения налоговых вычетов, так и упрощенный.

Если у держателя ИИС нет доходов, облагаемых налогом по ставке 13%, то единственный способ получить возврат — использовать тип Б по прибыли.

Что дает упрощенный порядок

Упрощенное оформление налоговых вычетов позволяет сократить срок одобрения льготы и предоставить в налоговый орган минимальные данные.

1. Декларация 3-НДФЛ и другие подтверждающие документы не нужно передавать в ФНС.

2. В Личном кабинете на сайте ФНС необходимо заполнить предзаполненное заявление.

3. Срок камеральной проверки сократился до 1 месяца. В то время как при подаче декларации 3-НДФЛ законодательно установлен 3-месячный срок.

4. На возврат средств по окончании камеральной проверки отводится 15 дней.

5. Взаимодействие с инспекцией проходит через Личный кабинет налогоплательщика без визита в ИФНС.

Стандартная — не упрощенная — схема обязывает налогоплательщика передать в ИФНС по месту постоянной регистрации пакет документов, включая декларацию 3-НДФЛ. Новый порядок отменил требования по комплекту документов, так как все необходимые данные о налогоплательщике и о его праве на льготы надзорный орган получает напрямую от налоговых агентов — банков.

Как получить упрощенный вычет

Теперь все взаимодействия с налоговыми органами происходят в ЛК налогоплательщика на сайте ФНС, и предоставлять дополнительные сведения не нужно.

Часть данных о физическом лице, имеющем право на льготу, аккумулирована непосредственно в базах ФНС, а часть предоставляется из внешних источников по договоренности об информационном обмене.

Как только такие данные поступят в распоряжение ФНС, в Личном кабинете будет сформировано предзаполненное заявление, и налогоплательщик будет об этом оповещен. Физическому лицу необходимо его утвердить.

Пока такое заявление не появилось в Личном кабинете, никаких действий осуществлять не требуется.

Какие банки подключились к информационному обмену с ФНС

Вычеты по НДФЛ в упрощенном порядке можно получить, если налоговые агенты заявили о своем намерении участвовать в информационном обмене на основании Правил обмена информацией.

Финансовые организации должны иметь соответствующие лицензии — на оказание банковской, брокерской деятельности, на управление ценными бумагами:

- Банки — лицензии Банка России на осуществление банковских операций, если они участвуют в информационном обмене для предоставления имущественных вычетов в упрощенном порядке;

- Профессиональные участники рынка ценных бумаг — лицензии Банка России на осуществление брокерской деятельности либо лицензии на осуществление деятельности по управлению ценными бумагами, если они участвуют в информационном обмене для предоставления инвестиционных налоговых вычетов в упрощенном порядке.

Информацию о клиентах уже передают в ФНС следующие агенты:

|

Кредитное учреждение |

Тип сведений |

|

Акционерное общество «Управляющая компания «Первая» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Общество с ограниченной ответственностью Инвестиционная компания «ММК-Финанс» |

инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

ООО «РСХБ Управление Активами» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Акционерное общество «Инвестиционная компания «РИКОМ-ТРАСТ» |

инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Акционерное общество «Инвестиционный Банк «ФИНАМ» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Общество с ограниченной ответственностью «Управляющая компания ПРОМСВЯЗЬ» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

ООО УК «Альфа-Капитал» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «СОВКОМБАНК» |

инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

ООО «Управляющая компания «ОТКРЫТИЕ» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Акционерное общество «Тинькофф Банк» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ УК «СИСТЕМА КАПИТАЛ» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Акционерное общество «Инвестиционная компания «ФИНАМ» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Публичное акционерное общество «Сбербанк России» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ имущественные налоговые вычеты по пп. 3 и 4 п.1 ст. 220 НК РФ |

|

Общество с ограниченной ответственностью «Алго Капитал» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Акционерное общество «Открытие Брокер» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

Банк ВТБ (ПАО) |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ имущественные налоговые вычеты по пп. 3 и 4 п.1 ст. 220 НК РФ |

|

Публичное Акционерное Общество Коммерческий Банк «Центр-инвест» |

имущественные налоговые вычеты по пп. 3 и 4 п.1 ст. 220 НК РФ |

|

Общество с ограниченной ответственностью «Ньютон Инвестиции» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

ООО «Компания БКС» |

инвестиционный налоговый вычет по пп. 3 п.1 ст. 219.1 НК РФ инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ "АЛОР+" |

инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

|

АКЦИОНЕРНОЕ ОБЩЕСТВО "АЛЬФА-БАНК" |

инвестиционный налоговый вычет по пп. 2 п.1 ст. 219.1 НК РФ |

Важно! Имущественный вычет в упрощенном порядке можно получить только в том случае, если вашим налоговым агентом является банк ВТБ, Сбербанк и Коммерческий Банк «Центр-инвест». На начало 2024 года это единственные финансовые организации, присоединившиеся к информационному обмену по такому типу вычета.

Когда предзаполненное заявление появляется в личном кабинете

Если ФНС получила информацию от налогового агента до 1 марта, то предзаполненное заявление будет сформировано до 20 марта. Если же данные поступили в ФНС после 1 марта, то заявление появится в Личном кабинете налогоплательщика в ближайшие 20 рабочих дней.

Когда налогоплательщик сможет получить возврат налога

На камеральную проверку и перечисление денег на счет налогоплательщика упрощенная схема отводит полтора месяца. Стандартная процедура — при предъявлении декларации 3-НДФЛ и подтверждающих документов — составляет четыре месяца. То есть упрощенная система, на первый взгляд, работает в два раза быстрее.

Но надо иметь в виду, что камеральная проверка может быть продлена, если у налогового инспектора появятся вопросы или будут обнаружены несоответствия данных.

Кроме того, налогоплательщик зависит от агента, предоставляющего данные, и от ФНС, у которой есть обязанность сформировать предзаполненное заявление к 20 марта. После этого пройдет еще полтора месяца, прежде чем инспекция завершит камеральную проверку и перечислит деньги. Значит налоговый и вычет предоставлен в упрощенном порядке не ранее мая.

Если не хочется получать вычет в упрощенном порядке

В этом случае остаются два традиционных варианта возврата 13%: через ИФНС и через работодателя.

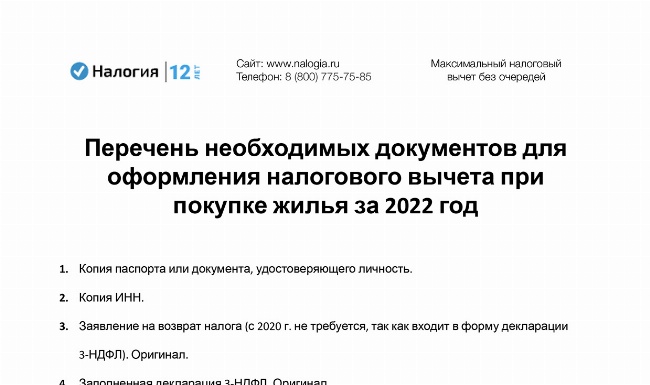

Через ИФНС

Чтобы оформить возврат подоходного налога через ФНС, необходимо подготовить и передать в инспекцию следующие документы:

- Декларация 3-НДФЛ;

- Договор о приобретении квартиры (для имущественного вычета);

- Договор об открытии ИИС (для инвестиционного вычета);

- Платежные документы: банковские выписки, квитанции, чеки и т.д.

При покупке в ипотеку дополнительно понадобятся:

- Кредитный договор;

- Справка об уплаченных процентах.

Через работодателя

Через работодателя возврат налога за покупку жилой недвижимости можно оформить в том же году, когда получено право на льготу. В Личном кабинете на сайте ФНС заполните специальную форму и приложите необходимые документы.

Пример

Рогов в 2024 году купил квартиру за 3 млн рублей и решил получать вычет на работе. Он собрал необходимые документы и передал их в ИФНС. Работодатель получил уведомление и приостановил удержание НДФЛ из зарплаты Рогова.

Документы на возврат 13% через работодателя:

- Договор о приобретении квартиры;

- Акт приема-передачи;

- Договор на отделочные работы и ремонт — при покупке у застройщика без отделки;

- Платежные документы: банковские выписки, квитанции, чеки и т.д.

При покупке в ипотеку дополнительно понадобятся:

- Кредитный договор;

- Справка об уплаченных процентах.

Помните, что инвестиционный вычет можно оформить только через ФНС.

В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

В каких случаях стоит выбрать старый способ получения вычета

Не на все вопросы по упрощенному порядку пока есть ответы. И не все налогоплательщики могут получить упрощенные вычеты НДФЛ.

Воспользоваться старыми способами стоит, если:

- Кроме имущественного вычета вы хотите дополнительно получить другие виды вычетов, например, социальный — за лечение, обучение, взносы в НПФ, страхование жизни и другие.

- Претендуете на вычет при покупке жилой недвижимости, но брали ипотеку не в Банке ВТБ или Сбербанке.

- Ваш банк или брокер не присоединился к системе информационного обмена.

- Вы хотите уплатить налог за предыдущий год и перекрыть налог причитающимся налоговым вычетом.

Частые вопросы

Да, но только в том случае, если вам не нужно декларировать доход от сделки по продаже квартиры, например, вы продали жилье после минимального срока владения. Если же вы подаете декларацию 3-НДФЛ о доходах, то имеет смысл включить в нее информацию о вычете. Так вы сможете перекрыть налог — частично или полностью.

Нет, пока упрощенная система распространяется только на имущественные при покупке жилья и инвестиционные по ИИС.

Нет, налоговый вычет предоставляется только за прошедшие периоды. ФНС получит из банка данные о вашей сделке лишь к 20 марта следующего года. Вычет за текущий год можно оформить через работодателя.

Нет, вы самостоятельно выбираете, как именно продолжить получение вычета — через работодателя, с помощью декларации 3-НДФЛ или в упрощенном порядке через предзаполненное заявление.

Да, эта схема работает для клиентов ВТБ банка и Сбербанка.

Заключение эксперта

Упрощенный порядок получения налогового вычета — удобная форма взаимодействия между налогоплательщиком и налоговыми органами. Вам не придется собирать пакет документов, заполнять декларацию и нести ее в ИФНС. Впрочем, все документы для получения вычета уже есть на руках — это договоры, платежные документы и декларация 3-НДФЛ, которую легко заполнить и отправить в ФНС с помощью сервиса «Налогия».

Налоговый вычет по упрощенной схеме выглядит более привлекательным, чем традиционная схема. Но нужно помнить, что сроки могут затянуться, если инспектор увидит несоответствие данных или захочет уточнить информацию. Кроме того, формирование предзаполненного заявления зависит от оперативности банка и брокера. Если они задержат предоставление информации, сроки могут существенно затянуться.

Для тех, кто не знал о своем праве на вычет, будет приятной неожиданностью узнать о том, что можно вернуть часть средств. ФНС автоматически составит предзаполненное заявление и отправит уведомление в Личный кабинет. В других случаях имеет смысл идти по традиционному пути и подавать декларацию 3-НДФЛ или оформлять вычет через работодателя.

Упрощенное получение налогового вычета доступно только при покупке жилой недвижимости и при открытии ИИС. Но данные для имущественного вычета направляет в ФНС только ВТБ и Сбербанк. Остальные участники программы информационного обмена работают только для вычета по ИИС. Поэтому клиенты других банков следует использовать старый порядок и подавать декларацию 3-НДФЛ. Тем более, что есть проверенный годами метод — с сервисом «Налогия» это можно сделать быстро и надежно.