Что такое инфляция

Кратко вспомним, что такое инфляция, и как она работает. С каждым годом покупательная способность денег снижается, и через несколько лет на 1000 рублей вы купите товаров намного меньше, чем сейчас.

Пример

Предположим, на дворе 2018 год. Вы приходите в кафе и заказываете салат за 250 рублей. Проходит 5 лет, продукты дорожают, теперь салат стоит 330 рублей. Учитывая, что одним салатом обед в кафе не обходится, объем ваших расходов значительно увеличивается.

Итак, инфляция обесценила часть ваших средств. На прежнюю сумму вы можете купить намного меньше товаров и услуг. Если возвращаться к примеру выше, инфляция съела и лишила вас ⅓ салата.

Пример показывает, как инфляция лишает граждан возможности приобретать продукты, товары и услуги, хотя раньше они себе могли их позволить.

Также инфляция опасна для сбережений и накоплений граждан, которые хранят деньги по старинке на полке и в копилках. Пройдет пару лет, покупательная способность рубля снизится, и вы не сможете себе позволить то, на что копили. При этом инфляция присутствует в каждой стране, где-то ее темпы выше, где-то ниже. Каждая валюта в мире подвержена риску.

Чтобы защитить свои доходы от инфляции, их необходимо вложить в финансовые инструменты. Они должны работать и приносить дополнительный доход. В результате 1000 рублей превратится в 1100, и вы сможете купить на них ту же самую продуктовую корзину, что и год назад.

Далее мы рассмотрим различные способы сбережения средств во время инфляции.

Банковский вклад

Наиболее понятным и доступным инструментом для защиты накоплений являются банковские вклады. Человек передает в банк деньги на конкретный срок, который зависит от вида вклада. В установленное время банк возвращает деньги с процентами, которые обычно начисляются ежемесячно. Звучит хорошо, но есть и недостатки.

Большинство банковских вкладов предлагают процентную ставку ниже значения инфляции. Так, по итогам 2022 года рост цен составил 11, 94%. Если ставка по вкладу будет ниже, то даже начисленные проценты не компенсируют в полном объеме наши потери. Абсолютная защита от инфляции возможна, если ставка банка ее превышает.

Банковский вклад считается самым простым вариантом для защиты сбережений от воздействия инфляции. Он подходит как для накоплений в рублях, так и в других валютах.

Существует понятие реальной доходности. Она учитывает темп роста цен, а не просто процентную ставку вклада. Например, банк предлагает доход в размере 9% годовых. В то же время инфляция составила 6,51%. Это значит, что наша реальная доходность от вклада равна 2,49%. Остальное было «съедено».

Преимуществом вклада является защищенность. В случае финансовых проблем у банка Агентство страхования вкладов вернет вкладчикам деньги в размере до 1,4 млн рублей. Отметим, что на бирже инвестиции никакими госпрограммами не защищены.

В том случае если реальная доходность уходит в минусовую зону, инвестор несет убытки. Его деньги постепенно обесцениваются. При реальной доходности выше нуля вкладчик получает доход. Так как инфляция тоже влияет на вклады, они чаще чаще отстают от инфляции. Но лучше иметь вклад, чем просто хранить деньги дома.

Гособлигации с защитой от инфляции

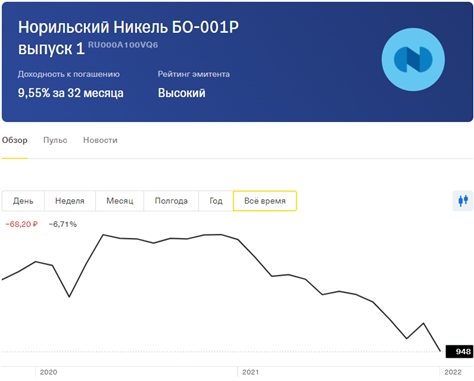

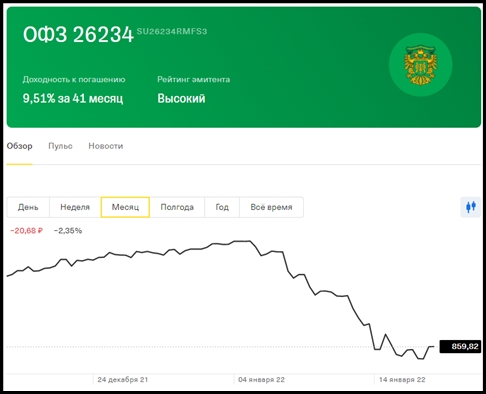

Облигации — это долговые ценные бумаги, которые размещаются на бирже компаниями и государством. Покупая такую бумагу, инвестор выдает долг эмитенту — тому, кто выпустил актив. В установленный срок эмитент обязан вернуть стоимость облигации (номинал) с процентами.

У большинства облигаций размер выплат по процентам (купон) и номинал фиксированные. Если вы купили ценную бумагу за 1000 рублей, то столько же вам вернут в срок погашения. При этом все время до погашения инвестору начисляется купон по фиксированному проценту. Все как в банковском вкладе, только без страхования и с повышенной доходностью. Зачастую по облигациям доходность начинается от 7-8% годовых.

Параллельно существуют государственные облигации с индексируемым номиналом (ОФЗ-ИН). Они отличаются от стандартных государственных и корпоративных облигаций тем, что у них со временем изменяется номинал. Он индексируется в соответствии с индексом потребительских цен Росстата (CPI). Последнее и является значением инфляции.

Индекс потребительских цен Росстата отражает рост стоимости стандартной потребительской корзины в России. Изменение выражается в процентах.

В целом, изменение номинала ОФЗ-ИН напоминает индексацию зарплаты. Если инфляция за год составила 6,5%, то в срок погашения облигации инвестору будет возвращена не 1000 рублей, а 1065 рублей. Так работают ОФЗ-ИН.

Таким образом, на протяжении всего времени деньги в облигациях защищены и сохраняют свою стоимость. Даже если инфляция замедлится до отрицательных значений (дефляция), инвестору вернут изначальную стоимость облигации, ту самую 1000 рублей.

Недостатки у ОФЗ-ИН также имеются. Доход по ним намного ниже, чем по обычным ОФЗ и корпоративным облигациям. Так, у выпуска SU52002RMFS1 доходность к погашению равна 3.29% годовых. Для сравнения, по бумагам с фиксированным номиналом доход выше в 3-4 раза.

Следует помнить, что облигации с индексируемым номиналом следуют за инфляцией. Поэтому каждый раз купон считается с проиндексированной суммы. Соответственно, нет необходимости обгонять инфляцию за счет более высокой процентной ставки. Наш доход в размере 3,29% с индексированной суммы уже является реальным.

Покупка облигаций через ИИС

Еще одним решением может стать открытие индивидуального инвестиционного счета (ИИС). Такой счет предоставляет своему владельцу дополнительные налоговые льготы в виде возврата части уплаченного налога или освобождения от уплаты НДФЛ от операций с ценными бумагами.

Покупая облигации и прочие ценные бумаги через ИИС, инвестор получает дополнительный доход. Основная прибыль состоит из купонных выплат, размер которых по каждой облигации индивидуален.

Дополнительный доход формируется из инвестиционного налогового вычета. Ежегодный возврат составляет до 13% от годового взноса, если владелец инвестиционного счета выбирает вычет типа «А», но не более 52 тыс. рублей.

ИИС должен быть открыт не менее чем на три года. Если же вы закроете ИИС раньше, то лишитесь налоговых льгот. А если вы уже получили хотя бы один раз налоговый вычет по ИИС, его придется вернуть государству.

Иностранная валюта

Россияне из-за волатильности рубля предпочитают спасти деньги от инфляции с помощью другой валюты. Например, переводя их в доллары или евро. Но следует помнить, что инфляция присутствует везде, в том числе и в США. По итогам декабря 2022 года она составила 6,5% в годовом выражении.

Также стоит обращать внимание на текущий курс иностранной валюты. Возможно, сейчас вы ее покупаете на пике, а вскоре ожидается откат и укрепление рубля. Например, сегодня вы купили доллар по 76 рублей, а завтра он упадет до 74 рублей. При крупных объемах возникает существенный убыток. По этой причине хранение денег в валюте во многом долгосрочная инвестиция.

Вложить деньги в акции

Акции сильно отличаются от облигаций и депозитов, по ним доход складывается иначе. Существует обыкновенные и привилегированные акции. Первые позволяют заработать на перепродаже актива, если его цена увеличилась. По вторым владельцы акций получают выплаты в виде дивидендов — часть прибыли компании. Они напоминают купоны по облигациям, так как позволяют сформировать пассивный доход.

Во многом акции не являются инструментом для получения фиксированного дохода. Компания имеет право изменить дивидендную политику, в любой момент котировки могут пойти вниз или вверх, при этом на фондовом рынке периодически происходит коррекция. В этой ситуации трудно спрогнозировать примерный доход. Тем не менее, потенциальная доходность акций намного выше, чем у облигаций или вкладов.

Порой рост стоимости акций в разы превышает значение инфляции. Платой за такую возможность является риск ценной бумаги.

Надежные акции способны повысить вашу реальную доходность только при долгосрочных инвестициях. Голубые фишки растут в цене медленно, поэтому если вложить деньги на срок до года, то прирост сбережений покажется незначительным.

Риски инвестиций в акции намного выше, чем в другие ценные бумаги. Для выбора надежного эмитента требуется провести анализ, изучить финансовую отчетность компании, ознакомиться с аналитикой рейтинговых агентств.

|

Инструмент |

Плюсы |

Минусы |

|

Вклад в банке |

Низкий порог входа, страхование |

Низкие ставки, невысокая доходность |

|

Облигации |

Самая надежная ценная бумага, индексация у ОФЗ-ИН, средняя доходность |

Риск ценной бумаги, отсутствие страхования на бирже, необходимость анализа эмитентов |

|

Акции |

Высокая доходность, наличие дивидендов |

Высокий риск, требования к капиталу и знаниям |

|

Валюта |

Защита от обесценивания отечественной валюты |

Необходимо следить за обменным курсом, подвержена собственной инфляции |

Частые вопросы

Да, контроль темпа инфляции входит в задачи Центрального банка. Однако для того чтобы снизить инфляцию, необходим комплекс экономических мер, на выработку которых требуется время.

В последнее время набирают популярность фонды недвижимости REIT. Они напоминают биржевые фонды, только их имуществом являются не ценные бумаги, а объекты недвижимости.

Да, казначейство США выпускает TIPS. Их номинал привязан к американскому индексу потребительских цен (ИПЦ).

Если вы преследуете именно такую цель, то необходимо вложить деньги в евробонды, акции зарубежных компаний и иностранную валюту.

Заключение

Инфляция присутствует в каждой экономике, и это естественное явление. С ним необходимо считаться, чтобы сохранить накопления от обесценивания. Самое плохое решение — в период инфляции сохранить рубли дома. Лучше всего вложить сбережения в доступные финансовые инструменты. Если хотите получить высокую безопасность, присмотритесь к вкладам. Остальным же подойдут ценные бумаги.