Что такое возврат НДФЛ за ремонт

Налоговый вычет на ремонт и отделку квартиры — это льгота, которая предоставляется при покупке незавершенного жилого объекта или при его строительстве. Входит в состав имущественного вычета и позволяет снизить налогооблагаемую базу за счет расходов на отделку квартиры или дома (пп. 4 п. 3 ст. 220 НК РФ).

Кроме непосредственных затрат на покупку жилья в вычет можно включить:

- Стоимость отделочных материалов (стройматериалов);

- Разработку проектной и сметной документации;

- Расходы на отделочные работы — оплату услуг строительных фирм и организаций.

На возврат налога за ремонт квартиры может претендовать плательщик НДФЛ по ставке 13-22%, имеющий статус налогового резидента РФ.

Какие виды ремонта и отделки можно включить в налоговый вычет

В НК РФ нет понятия «налоговый вычет на ремонт квартиры». В законодательном акте присутствует информация об отделке и отделочных материалах. Поэтому при формировании пакета документов для ИФНС учитывайте, что все виды работ и стройматериалов должны быть указаны как отделочные, а не как ремонтные.

Чтобы вернуть 13 процентов с ремонта квартиры, необходимо понимать, что можно включать в отделочные работы и материалы. Разъяснения дает Общероссийский классификатор видов экономической деятельности (п. 43).

Также вы можете учитывать расходы на покупку стройматериалов, разработку проекта и расчет смет.

В понятие «отделочные работы» входят:

- Штукатурные работы;

- Плотничные и столярные работы;

- Внутренняя отделка (потолки, перегородки);

- Облицовка/покрытие стен, покрытия полов;

- Установка окон, оконных рам, дверей (кроме вращающихся и автоматических);

- Работы по установке встроенного оборудования, встроенных шкафов, внутренних лестниц;

- Другие отделочные и строительные работы.

Таким образом, если вам сделали полы, стены, установили окна, вы можете использовать эти затраты и вернуть часть средств. Но приобретение сантехники или мебели в вычет за ремонт не войдут.

Условия для возврата НДФЛ на ремонт квартиры

Так как налоговый вычет на ремонт — это часть имущественной льготы на приобретение жилья, основополагающее условие для возврата налога — покупка жилой недвижимости.

Возврат НДФЛ за ремонт квартиры в новостройке

Если вы стали владельцем квартиры (доли, комнаты) по договору долевого участия или в ЖСК,то в договоре должно быть указано, что приобретается объект, не завершенный строительством, без отделки (пп. 5 п. 3 ст. 220 НК РФ).

Покупка на вторичном рынке жилья

Если вы стали обладателем жилплощади в уже построенном доме (вторичное жилье), то компенсация за ремонт квартиры не предоставляется.

Максимальный размер налогового вычета за ремонт

Налоговый вычет на отделку квартиры является частью имущественного вычета, поэтому предоставляется в пределах общих лимитов.

|

Наименование |

Основной — при покупке |

На проценты по ипотеке |

|

Максимальный размер имущественного вычета |

2 000 000 рублей |

3 000 000 рублей* |

|

Сумма к возврату |

260 000 руб. (13% х 2 млн руб.) |

390 000 руб. (13% х 3 млн руб.) |

*До 1 января 2014 года максимальный размер имущественной льготы за фактически уплаченные проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Основной имущественный вычет

Предельный размер льготы на покупку жилой недвижимости, включая ремонт, составляет 2 млн рублей. Максимально возможная сумма возврата налога при ставке 13% НДФЛ — 260 тыс. рублей (13% * 2 000 000).

То есть вы можете включить стоимость отделки в имущественный вычет на покупку жилья, но предельный размер льготы при этом не увеличится.

Пример

Петров купил квартиру за 1,8 млн и отремонтировал на 300 тыс. Петров заявит право на льготу при покупке и добавит 200 тыс. из расходов на отделку. Несмотря на то, что общие затраты составили 2,1 млн рублей, получить больше лимита в 2 млн Петров не имеет права.

Покупка в ипотеку

Помимо основного вычета существует дополнительный — возврат НДФЛ за уплаченные проценты по ипотеке. Если при покупке и ремонте недвижимости вы использовали заемные средства, льготу можно оформить на уплаченные проценты.

Предельный размер льготы ограничен 3 млн рублей. Максимальное возмещение за покупку и ремонт квартиры составит 390 тыс. руб. (13% * 3 000 000) при ставке НДФЛ 13%.

Пример

Иванов заключил ипотечный договор на 4 млн рублей. Из них 3 млн он потратил на покупку жилья, а 1 млн — на отделку. Процентов он уже заплатил на 500 тыс. Иванов имеет право на основной возврат в размере 260 тыс. и на 65 тыс. (13% от 500 тыс.) — с уплаченных процентов.

То есть максимально вы можете оформить к возврату 650 тыс. рублей, если уплачиваете НДФЛ по ставке 13%, — 260 тыс. по основным затратам и 390 тыс. за ипотеку.

Для жилья, купленного до 01.01.2014, работают старые правила, по которым вычет за проценты предоставляется на всю сумму расходов.

консультацию эксперта

и готовы помочь прямо сейчас

Как получить вычет за ремонт супругам

Недвижимость, приобретенная в браке, считается совместно нажитым имуществом (п. 1 ст. 256 ГК РФ). При этом не важно, на кого оформлено жилье и кто оплачивал покупку: на возмещение расходов за ремонт имеет право каждый из супругов. Как распределить вычет — выбирают супруги.

Пример

Егоровы купили квартиру в новом доме и отремонтировали. Всего потратили 6 млн руб. Каждый из супругов вправе претендовать на компенсацию и вернуть 13%. Так как максимально возможная сумма для одного человека составляет 2 млн, то каждый получит по 260 тыс. рублей — это 520 тыс. рублей на семью.

Как оформляется налоговый вычет и какие нужны документы

Существует два способа, как вернуть деньги за ремонт:

- Через ИФНС по месту прописки;

- Через работодателя.

Оформление через ИФНС

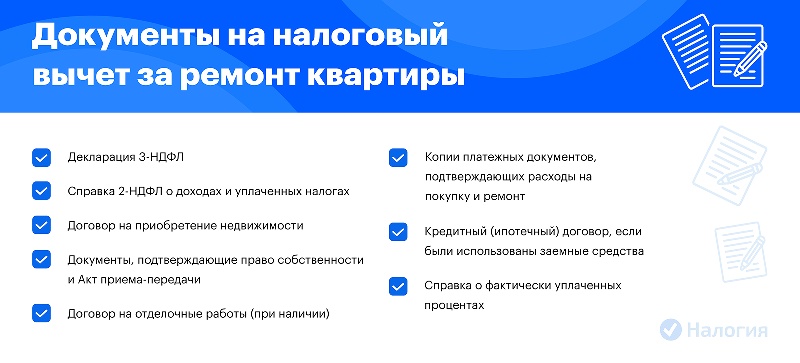

Чтобы получить вычет на ремонт и отделку квартиры через инспекцию, соберите правильный пакет документов:

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ о доходах и уплаченных налогах;

- Договор на приобретение недвижимости;

- Документы, подтверждающие право собственности или Акт приема-передачи при покупке по ДДУ;

- Договор на отделочные работы;

- Копии платежных документов, подтверждающих расходы: банковские выписки, квитанции, чеки и т.д.

При покупке в ипотеку дополнительно потребуется :

- Кредитный договор;

- Справка о фактически уплаченных процентах.

По закону на проверку декларации и возврат денег за ремонт и покупку жилья отводится 3 месяца. Результат проверки появится в вашем Личном кабинете на сайте ФНС.

Оформление через работодателя

Возврат налога за ремонт квартиры можно получить через работодателя. В этом случае вам не нужно ждать конца года, так как работодатель предоставляет вычет только за текущий год.

Самый быстрый способ — заполнить заявление в Личном кабинете на сайте ФНС. За 30 дней налоговый орган проверит ваше право на льготу и самостоятельно уведомит работодателя.

После этого вы начнете получать заработную плату без удержания НДФЛ. Так будет происходить до конца года или до тех пор, пока не будет исчерпан весь вычет — в зависимости от того, что наступит раньше. Кроме того вам возвращают 13 процентов, удержанные с начала года.

Пример

Иванов купил комнату и провел отделочные работы. Его ежемесячная зарплата — 50 тыс. рублей, включая подоходный налог в размере 6 500 руб. (13% от 50 000). На руки Иванов получает 43 500 руб. Он может оформить вычет НДФЛ через работодателя и получать полную зарплату 50 тыс. рублей, то есть без удержания налога.

Частые вопросы

В вашем случае вернуть налог с ремонта не удастся, так как даже без учета этих затрат вы вернете максимальную сумму — 260 тыс. рублей (13% от 2 млн).

Да, если купили незавершенный объект по ДДУ или в ЖСК. Если квартира куплена на вторичном рынке, вычет на отделку не одобрят.

Нет, стоимость строительных инструментов нельзя включить в вычет, так как они не относятся к отделочным материалам и работам.

Заключение эксперта

Вернуть часть расходов можно не только на приобретение, но и на отделку жилья. В 2026 году у вас есть право оформить налоговый вычет на ремонт за 2023, 2024 и 2025 годы и вернуть: до 260 тыс. рублей при покупке квартиры, и до 390 тыс. рублей за проценты по ипотеке. Главное — соблюдать правила оформления и подачи документов.

Источники

- ... НК РФ Статья 220. Имущественные налоговые вычеты (п. 1, 3-5)

- ... СК РФ Статья 34. Совместная собственность супругов

- ... ГК РФ Статья 256. Общая собственность супругов (п. 1)

- ... Общероссийский классификатор видов экономической деятельности (утв. Приказом Росстандарта от 31.01.2014 N 14-ст) 43 Работы строительные специализированные