Кто имеет право на вычет за лечение ребенка

Социальный вычет на лечение ребенка — это льгота, которая предоставляется родителям, усыновителям и опекунам, если в год оплаты услуги они платили НДФЛ по ставке 13-22% (пп. 3 п. 1 ст. 219 НК РФ).

Вычет не смогут получить:

- родители в декретном отпуске, если в качестве дохода они получают только государственное пособие на ребенка;

- неработающие родители при отсутствии налогооблагаемых доходов;

- индивидуальные предприниматели на спецрежимах;

- родители, оплатившие лечение ребенка старше 18 лет или студента старше 24 лет;

- родители, дети которых лечились в заграничной клинике.

Возраст ребенка (в том числе усыновленного и подопечного) — до 18 лет. С 2022 г. вычет за лечение совершеннолетнего ребенка старше 18 и до 24 лет можно получить только в том случае, если ребенок учится очно в организации, осуществляющей образовательную деятельность. Вычет за лечение ребенка-инвалида, признанного судом недееспособным, предоставляется вне зависимости от его возраста.

консультацию эксперта

и готовы помочь прямо сейчас

За какое лечение ребенка можно получить налоговый вычет

Налоговый вычет предоставляется за любое платное лечение ребенка: визиты к врачам, диагностику, анализы, операции, реабилитацию, лекарства. Вы можете получить налоговый вычет за лечение зубов ребенка, а также за бассейн или летний лагерь, если эти услуги указаны в договоре как лечебные, а предоставившая их организация имеет лицензию на оказание медицинских услуг.

Размер вычета за лечение ребенка в 2023 г.

Размер вычета зависит от того, какое лечение получил ребенок — простое или дорогостоящее. Список дорогостоящих медуслуг указан в Постановлении Правительства России от 08.04. 2020 г. № 458, но окончательное решение о виде оказанной услуги принимает клиника.

Запросите в клинике справку об оплате медицинских услуг, она вам потребуется для оформления льготы. В этой справке будет указан код 01 или 02.

- 01 — простой вид лечения;

- 02 — дорогостоящее лечение.

Если в справке стоит код 01 — простой вид лечения, — сумма налогового вычета за лечение ребенка по затратам 2023 гг. ограничена 120 тыс. рублей в год. В нее же входят расходы на лекарства.

Пример

Ильина в 2023 г. потратила на обследование дочери 80 тыс. рублей и на лекарства 50 тыс. рублей. Общая сумма расходов превысила лимит, поэтому Ильиной одобрили льготу в пределах 120 тыс. рублей.

Важно понимать, что вернуть налоговый вычет за лечение ребенка нельзя. На счет мамы или папы поступает 13% от одобренной суммы, а не весь вычет. Это значит, что максимальный ежегодный возврат по затратам 2023 г. составляет 15 600 рублей (13% * 120 000).

Пример

Стасова оплатила операцию несовершеннолетней дочери стоимостью 230 тыс. рублей. Несмотря на то, что оплата прошла со счета матери, вычет могут получить оба родителя-супруга, разделив расходы по своему усмотрению, каждый в пределах 120 тыс. рублей. В сумме родители получат 29 900 рублей (13% * 230 000).

Если в справке указан код 02 — медуслуги входят в список дорогостоящих. В этом случае лимит не установлен, и вам вернут 13 процентов от всех расходов на лечение ребенка (абз. 5 пп. 3 п. 1 ст. 219 НК РФ).

Сумма возврата не может превышать размер НДФЛ, уплаченного вами за тот же календарный период.

Размер вычета за лечение ребенка с 2024 года

С 1 января 2024 г. вступили в силу изменения в НК РФ (Федеральный закон от 28.04.2023 N 159-ФЗ). Размер социальных вычетов, включая за лечение детей, увеличен со 120 тыс. рублей до 150 тыс. рублей (абз. 8 п. 2 ст. 219 НК РФ). Новые правила коснутся расходов, понесенных в 2024 г. и позднее.

За какие годы можно вернуть налог

Для возврата налога за лечение ребенка у вас есть три года. В 2026 г. можно подать декларации по расходам за 2023, 2024 и 2025 гг. Если медобслуживание оплачено в 2025 г., оформить налоговый вычет за ребенка можно в 2026, 2027 или 2028 гг.

Как вернуть деньги за лечение ребенка

Есть два способа оформить социальный вычет за лечение детей и получить налоговый возврат — в следующем году через инспекцию или в этом же году через работодателя (п. 2 ст. 219 НК РФ).

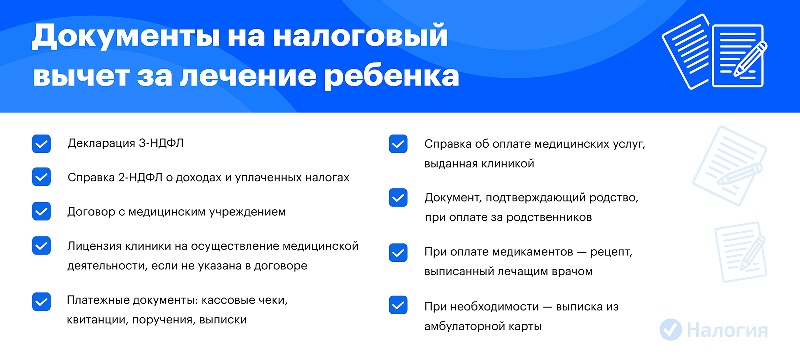

Какие документы нужны для получения налогового вычета через ФНС:

Обязательные документы:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Справка об оплате медицинских услуг для представления в налоговые органы, выданная медицинским учреждением. Оригинал.

- Свидетельство о рождении ребенка. Копия.

- При оплате за медикаменты — рецепт, выписанный по специальной форме. Оригинал.

- Чеки из аптеки. Копии.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

- Договор с медицинским учреждением. Копия.

- Лицензия медицинского учреждения на осуществление медицинской деятельности, если в договоре отсутствует информация о реквизитах лицензии. Копия.

- Платежные документы, подтверждающие оплату. Копии.

- Справка из учебного заведения, если планируете подать на вычет за лечение взрослого ребенка. Оригинал.

Документы передайте в налоговую инспекцию по месту постоянной регистрации. Проверка документов и зачисление денег займет до 4 месяцев.

Чтобы получить налоговый возврат через работодателя, соберите те же документы, за исключением декларации 3-НДФЛ и справки 2-НДФЛ, и передайте их в налоговую инспекцию или отправьте через личный кабинет налогоплательщика на сайте ФНС.

Камеральная проверка займет 30 дней, после чего ФНС самостоятельно направит работодателю уведомление о вашем праве на вычет. Затем бухгалтер перестанет удерживать с вашей зарплаты НДФЛ, пока вы не выберете всю сумму возврата или до конца года — в зависимости от того, что наступит ранее.

Частые вопросы

Каждый из разведенных родителей может получить вычет только по собственным расходам. Если оплата прошла со счета одного из бывших супругов, право на возврат есть только у него.

Возмещение 13% за прошлые годы можно оформить только через налоговую инспекцию. Вернуть налог через работодателя уже не получится.

Нет, вернуть НДФЛ можно только за медицинские услуги клиник, расположенных на территории Российской Федерации.

Заключение эксперта

Налогоплательщики имеют право на налоговый вычет за лечение ребенка в 2026 г. Для этого необходимо собрать правильный пакет документов и передать в ИФНС по месту постоянной регистрации. Второй вариант — оформить льготу через работодателя. Сделать это можно только в том году, когда было оплачено медобслуживание.

Источники

- ... НК РФ Статья 219. Социальные налоговые вычеты

- ... НК РФ Статья 88. Камеральная налоговая проверка

- ... НК РФ Статья 229. Налоговая декларация

- ... Приказ ФНС России от 17.08.2021 N ЕД-7-11/755@

- ... Приказ Минздрава России от 24.11.2021 N 1094н. Форма рецептурного бланка N 107-1/у

- ... Постановление Правительства Российской Федерации от 08.04.2020 № 458