Когда применяется 3 и 5 лет для срока владения

Вам не нужно платить налог с продажи квартиры, если она находилась в вашей собственности дольше минимального срока. Это может быть 3 или 5 лет. Как считается срок владения квартирой:

|

Срок владения 3 года |

Срок владения 5 лет |

|

Квартира — подарок от члена семьи или близкого родственника (родители, дети, сестры/братья, бабушки/дедушки, внуки, супруги) |

Во всех других случаях |

|

Получена по наследству |

|

|

Стала собственностью после приватизации |

|

|

Получена вследствие передачи имущества по договору пожизненного содержания с иждивением |

|

|

Продается единственное жилье. На момент совершения сделки у вас в собственности нет еще одной квартиры или вы продаете первую в течение 90 дней после покупки второй. |

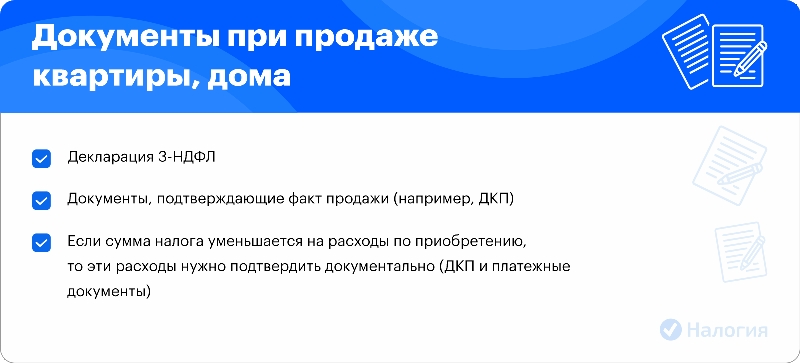

Оформляя сделку по истечении минимального срока, вы не должны уплачивать налог в бюджет государства и подавать декларацию. Если положенное время не истекло, за проданную недвижимость нужно будет уплатить 13%.

Для этого необходимо заполнить декларацию и вместе с другими документами передать в налоговую инспекцию по месту постоянной регистрации. Сделать это можно при визите в ИФНС, по почте, через ЛК ФЛ на официальном сайте налоговой службы или через онлайн-сервис «Налогия».

Срок владения по ДКП

Если вы купили недвижимость по договору купли-продажи, то она становится вашей собственностью после регистрации в Росреестре.

Пример

В январе 2020 г. Иванов купил дом и в феврале оформил право собственности. В марте 2023 г. он продал эту единственную недвижимость. Декларировать доход и платить НДФЛ Иванову не нужно, так как истек минимальный срок, который для единственного жилья составляет 3 года.

До 15.07.2016 г. подтверждением права было Свидетельство о праве собственности, а сейчас это выписка из ЕГРН. Копию этого документа необходимо вложить в пакет документов для налоговой инспекции.

Срок владения квартирой по ДДУ и ЖСК

Обратите внимание на изменения, вступившие в силу с 01.01.2019 г. Они касаются продажи недвижимости, купленной по ДДУ или ЖСК. Теперь права на такую жилплощадь отсчитываются с даты полной оплаты по договору ДДУ или паевого взноса в ЖСК.

Следует понимать разницу между продажей квартиры, купленной по ДДУ, и правом на налоговый вычет при покупке по ДДУ.

Для получения вычета важен факт подписания Акта приема-передачи и оплата. А для отсчета минимального срока важна только полная оплата стоимости жилья.

Пример

В 2017 г. Селиванов заключил ДДУ с застройщиком и полностью оплатил жилье. В 2021 г. Селиванов получил Акт приема-передачи. В 2023 г. он продает недвижимость. С какого момента исчисляется срок владения недвижимостью? Для Селиванова — с 2017 г. А так как прошло более 5 лет, он не должен платить 13% с продажи.

Если вы внесли полную оплату в 2020 г., а Акт приема-передачи получили в 2023 г., срок будет отсчитываться именно с 2020 г.

Срок владения приватизированной квартирой

В этом случае важную роль играет дата приватизации недвижимого имущества.

Пример

В 1997 г. Смирнов приватизировал квартиру и подписал Договор передачи в собственность. Свидетельство о регистрации получил в 2022 г. В 2023 г. Смирнов продал жилое имущество и обошелся без уплаты НДФЛ — право на жилье наступило в 1997 г.

|

Дата приватизации ранее 1998 г. |

Дата приватизации после 01.01.1998 |

|

В собственности — после подписания договора передачи жилплощади в собственность. |

В собственности — после регистрации права. |

Срок владения имуществом по наследству

Срок владения унаследованным имуществом начинается со дня смерти наследодателя (п. 4 ст. 1152 ГК РФ). Минимальный для продажи без налога — 3 года.

Пример

Петрову в феврале 2020 г. достался по наследству дом, который он в 2021 г. оформил в собственность. В марте 2023 г. Петров дом продал. В 2024 г. ему не придется платить 13% с продажи, так как к моменту продажи истек минимальный период.

Это правило имеет два исключения: для наследования недвижимости от супруга и получения наследства от одного дольщика другим.

1. Если квартира была куплена в браке и получена по наследству от супруга или супруги, то срок владения начинается с даты первоначального оформления недвижимого имущества в собственность.

Пример

Захаровы в середине 2020 г. купили квартиру и зарегистрировали на мужа. В 2021 г. муж скончался. В конце 2023 г. Захарова продала недвижимость. Ей не нужно платить НДФЛ, так как ее права отсчитываются с 2020 г. — с момента покупки. То, что недвижимость была оформлена на мужа, роли не играет, так как имущество, приобретенное в браке, является совместной собственностью.

2. Если один дольщик получил в наследство долю другого дольщика, срок владения начинается с даты регистрации права собственности на первую долю.

Пример

В 2019 г. сын с отцом приобрели квартиру и оформили в долевую собственность по ½ каждому. В 2021 г. отец умирает, и сын вступает в наследство. В 2023 г. сын продает эту недвижимость. В 2024 г. ему не придется платить налог, так как отсчет по обеим долям начался в 2019 г., и прошло уже более 3 лет.

Во всех остальных случаях право на унаследованное имущество возникает со дня смерти наследодателя. При этом не важно, когда принято наследство, и когда оно оформлено в собственность.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Срок владения подаренной квартирой

Срок владения жилой недвижимостью, полученной в дар, начинается со дня регистрации права собственности (п. 2 ст. 223 ГК РФ). Минимальный срок зависит от статуса дарителя: для ближайшего родственника — 3 года, а для остальных — 5 лет.

Пример

В 2021 г. брат подарил сестре квартиру. Тогда же она оформила ее в собственность. В 2023 г. решила ее продать. И в этом случае ей придется заплатить налог на продажу. А вот если бы она дождалась 2024 г., тогда обошлось бы без уплаты налога.

Помните, что при получении подарка также следует платить 13%, и здесь также большую роль играет статус дарителя. Если недвижимость подарена близким родственником, НДФЛ не удерживается, а если чужим человеком или дальней родней — платится со стоимости подарка.

Срок владения при переселении из аварийного жилья

Часто люди получают новое жилье при переселении из аварийных домов и потом эти квартиры продают. С какого момента отсчитывается срок владения квартирой в этом случае?

Пример

Маркелов с 2005 г. был собственником квартиры. В 2020 г. его жилье признали аварийным, и в 2021 г. Маркелов получил и оформил новую недвижимость. В 2023 г. он решил ее продать. Маркелов обязан подать декларацию 3-НДФЛ и уплатить налог с дохода от продажи, так как проданное имущество находилось в его собственности со дня регистрации в 2021 г., а это менее трех лет.

Срок владения отсчитывается с момента регистрации прав собственности на новое жилье. При этом неважно, сколько вы владели старой квартирой. Новая недвижимость — отсчет идет заново.

Если куплены доли квартиры, но в разное время

Если в вашей собственности была одна доля в квартире, а затем вы купили оставшиеся доли (долю) у других, и в итоге жилье стало единым объектом недвижимости, срок владения начинается с даты регистрации прав собственности на самую первую долю.

Пример

Зайцев с братом и сестрой в 2020 г. купили квартиру и оформили ее в равных долях по ⅓ каждому. В 2021 г. Зайцев выкупил долю брата, а в 2022 г. — долю сестры. В 2023 г. продал квартиру как единственное жилье. В 2024 г. Зайцеву не придется декларировать сделку и платить налог с продажи, так как минимальный срок уже прошел.

Если вы выкупили оставшиеся доли (долю), но оформили их как отдельные объекты недвижимости, то срок владения будет рассчитываться индивидуально для каждой из долей.

Недвижимость досталась через суд

В жизни бывают разные ситуации, и иногда право на недвижимость приходится отстаивать через суд. В этом случае срок владения начинается с момента вступления в силу решения суда (ст. 210 ГПК РФ) и для продажи без налога составляет 5 лет. А если это единственное жилье, то 3 года.

Частые вопросы

Нет, минимальный срок владения наследством составляет три года во всех случаях — и при наследовании от близких родственников, и при получении наследства от чужого человека.

Срок владения подаренной недвижимостью начинается с даты оформления прав собственности. Чтобы продать ее без уплаты НДФЛ, должно пройти не менее пяти лет, так как дядя не входит в список ближайших родственников. Но если это ваше единственное жилье, то три года.

Да, вам придется уплатить налог, так как официальное владение квартирой началось после полной уплаты паевого взноса, то есть в 2023 г.

Заключение эксперта

Важно правильно определить срок владения квартирой, если планируете в будущем продать эту жилую недвижимость. По истечении 3 или 5 лет вы имеете право сделать это без уплаты налога вне зависимости от размера полученного дохода. Помните, что изменились правила для новостройки, и дата владения не больше привязана к дате регистрации, а начинается с момента полной оплаты жилья.