Чем акция отличается от облигации

Если вы решаете что выбрать, и какую ценную бумагу предпочесть для покупки, то вы уже представляете их суть, отличия и сходства. Мы лишь кратко освежим в памяти некоторые ключевые пункты и отметим пару важных нюансов.

Акции выпускаются на биржу только коммерческими компаниями. Покупая даже одну такую бумагу, вы становитесь акционером компании. Однако владение всего лишь одним активом не предоставляет достаточного влияния для принятия решений по управлению организацией. Чем их больше у держателя, тем весомее его голос в собрании акционеров.

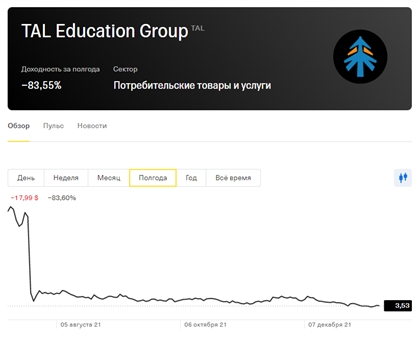

Акция — долевая бумага, часть бизнеса. Ее стоимость зависит от финансового состояния эмитента (компании, выпустившей ценную бумагу), текущей политической и экономической повестки, реакции рынка и прочих факторов. Так, если прибыль компании растет и у нее имеется потенциал к развитию, то растет и стоимость актива. И наоборот, если прибыль компании упала, а в СМИ выходят новости о проблемах в данном секторе рынка, то и стоимость бумаг пойдет вниз.

Именно на повышении цены строится стандартная модель заработка. Инвесторы покупают ценные бумаги сейчас, желательно недооцененные по стоимости, а позже продают по возросшей цене. Вырученная разница является доходом.

Другой способ заработка — дивиденды. Акции бывают обыкновенные и привилегированные. Если вы владеете последними, то компания будет делиться с вами частью прибыли, но вы лишаетесь права голоса. Чем больше у вас активов на руках, тем больше размер дивидендов.

В таблице указаны основные плюсы и минусы для владельца акциями:

|

Плюсы |

Минусы |

|

Высокая доходность |

Высокие риски |

|

Ликвидность |

Зависимость от настроений рынка |

|

Дивидендные выплаты |

Доход не гарантирован, компания имеет право менять дивидендную политику |

Чем отличается облигация от акции

Облигация (бонд) — это долговая ценная бумага. Их выпускают как коммерческие компании, так и государственные органы. В России гособлигации (ОФЗ) размещаются Министерством финансов.

Покупая облигацию, инвестор выдает заем эмитенту. Последний обязуется вернуть средства в установленный срок с процентами. Подобные финансовые инструменты для компаний и государства выгоднее, чем кредит в банке. В данном случае именно эмитент ставит условия.

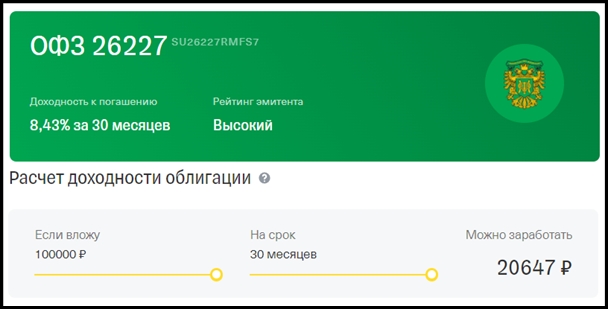

Инвестор, в свою очередь, получает более высокую процентную доходность, чем по банковскому депозиту. Доход в виде процентов называется купоном и выплачивается раз в определенный период: квартал, полгода, год.

Однако облигация отличается от депозита отсутствием страхования. Так, банковские счета застрахованы на сумму до 1,4 млн рублей. По бондам надежность выплат и погашение долга обеспечены только гарантиями и репутацией того, кто выпустил бумагу.

Облигации точно также обращаются на бирже. Их можно в любой момент купить и продать, если позволяет ликвидность. При определенных условиях имеется возможность приобрести бонд по рыночной цене (ниже номинальной), а позже закрыть ее по стоимости погашения. В таком случае получится заработать на разнице.

Традиционно, облигация — более надежная бумага, чем долевые активы, так как отличается меньшим уровнем риска. В то же время корпоративные бумаги менее рискованны, чем облигации государственные. Поэтому бонды покупают консервативные инвесторы, а также для защиты капитала от рисков.

Плюсы и минусы облигаций:

|

Плюсы |

Минусы |

|

Низкие риски |

Низкая доходность |

|

Прогнозируемый доход |

Привязанность к ключевой ставке ЦБ |

|

Наличие сроков |

Инфляция способна превысить доходность |

Что лучше: акции или облигации

Для того чтобы понять, в какую ценную бумагу вам лучше всего вложиться, необходимо сравнить их по нескольким параметрам. Нас интересуют такие признаки, как доходность, риски, срок вложения и ликвидность. Часть из них мы уже затронули, но лишь поверхностно.

Различие акций и облигаций по доходу

При сравнении акций и облигаций, во-первых, стоит учитывать потенциальный размер дохода. Теоретически у акций он не имеет пределов. При долгом сроке вложения процентная доходность может достигать трех- и четырехзначных цифр. Конечно же, если компания покажет развитие и успех.

В то же время доходность облигаций не отличается впечатляющими цифрами. Она до сих пор выше, чем по банковским вкладам, на 2-3%. При этом доход по дефолтным бумагам также ничем не ограничен. Однако данный инструмент имеет крайне высокий уровень риска. В целом, если говорить о прибыли, то сверхдохода ожидать не стоит.

Во-вторых, стоит учитывать предсказуемость дохода. Так, котировки акций изменяются ежедневно, особенно если они отличаются волатильностью. Никто не гарантирует, что через год они именно вырастут, а не рухнут в два раза. С помощью формул и методик инвесторы имеют возможность прогнозировать движение графика, однако на деле все может пойти по-другому. Поэтому участники рынка говорят о потенциальном доходе.

В то же время по облигациям эмитент обязуется в строго установленные сроки выплачивать купоны, размер которых привязан к типу доходности. В момент совершения сделки мы точно знаем размер нашей прибыли.

В-третьих, отличаются источники доходности. У акций им является повышение рыночной стоимости. Также держатели привилегированных бумаг получают дивиденды.

В облигациях все наоборот. Основным источником дохода выступают купонные выплаты, дополнительным — изменение рыночной стоимости. Последнее реализуемо, если вы приобрели ценную бумагу у другого инвестора по цене ниже номинала.

Таким образом, доходность акций явно выше. Во многом это связано с тем, что их котировки ничем не ограничены, поэтому стоимость свободно меняется.

Что более рискованно: акции или облигации

Когда говорят о риске на биржевом рынке, мало кто объясняет, в чем именно он заключается. Для того чтобы «слить» весь свой портфель, нужно сделать это преднамеренно, или покупать бумаги вслепую.

Как правило, стоимость акций падает до нуля только при банкротстве компании. При инвестировании в голубые фишки подобное развитие событий крайне маловероятно, но не исключено. Но даже в таком случае банкротство не происходит за один день, и ему предшествует череда финансовых неудач и иных сигналов.

Чаще всего риск оценивают возможным убытком, потерей части вложенных денег. Так, бумаги стабильных компаний в среднем снижаются в цене на 10%. Высокорискованные активы способны терять до 50-70%, для них такое свойственно.

Стоит помнить об экономических кризисах, когда обвал касается всего рынка ценных бумаг. В подобной ситуации устоять и потерять меньше всех могут только надежные и стабильные компании.

Бонды в данном вопросе более безопасный инструмент. Вероятность дефолта по российскому рынку не превышает пары процентов. Однако если эмитент все-таки объявит дефолт, то стоимость бумаг станет равна 0. Чаще всего такие риски присутствуют у компаний безрейтинговых или с низким рейтингом. И, наоборот, наиболее надежными облигациями считаются государственные (ОФЗ), муниципальные и крупных компаний.

Итак, самой серьезной опасностью является дефолт компании или страны. С данной точки зрения уровни риска по возрастанию распределяются следующим образом:

- облигации;

- привилегированные акции, по ним выплаты полагаются в первую очередь;

- обыкновенные акции.

Другая опасность, с которой сталкивается инвестор — стиль торговли на рынке. Если вы придерживаетесь консервативного стиля, то объем стресса для вас существенно снижается. Риски минимальны, доходность невысокая, но стабильная. В то же время агрессивные трейдеры спекулируют на волатильных акциях, где необходимо прогнозировать движение графика. Соответственно, и риски у них выше.

С точки зрения уровня риска облигации намного безопаснее, особенно государственные. Также акции стабильных компаний, доказавших свою надежность десятилетиями, могут похвастаться защищенностью.

Разница по срокам инвестирования

Как мы уже выяснили, облигации отличаются наличием сроков. Они размещаются на конкретный срок и в установленную дату будут погашены. По срокам бонды бывают:

- краткосрочные (до года);

- среднесрочные (от года до пяти лет);

- долгосрочные (более пяти лет).

Время, необходимое для получения требуемого дохода, называют сроком инвестиции.

Если необходимо достичь высокого показателя доходности за короткое время, то говорят о краткосрочных вложениях. Для таких целей лучше всего подходят следующие виды акций и облигаций:

- спекуляции акциями с высокой волатильностью;

- бонды с ближайшим сроком выплаты купонов.

В случае, если инвестора интересует стабильный доход на длительном временном отрезке, то лучше всего присмотреться к вложениям со средним сроком. Например, таким:

- облигации со сроком погашения от одного до трех лет;

- акции с крупными и стабильными дивидендными выплатами.

Долгосрочные инвестиции лучше всего подходят для извлечения крупного дохода и значительных накоплений. Под данные задачи подходят оба вида ценных бумаг.

Разница между акциями и облигациями по ликвидности

Под ликвидностью понимают возможность быстро заключить сделку по ценной бумаге. Самыми ликвидными бумагами считаются те, которые легко реализовать по цене, максимально близкой к рыночной стоимости.

Акции и облигации — наиболее популярные биржевые инструменты, поэтому они обладают одинаково высокой ликвидностью. Серьезная разница начинается внутри категории, когда одна акция более популярна, чем другая. Связано это с конкретными финансовыми показателями эмитента и настроениями на рынке.

Ликвидность во многом связана с двумя важными факторами:

- Количество сделок с данным инструментом на фондовом рынке;

- Разница между ценой покупки и продажи (спред). Чем она ниже, тем ликвиднее актив.

Что лучше покупать: акции или облигации

Как вы уже поняли, нет однозначного ответа на вопрос о том, что купить — акции или облигации. Выбор зависит от того, какие цели вы преследуете и убытки допускаете.

Лучше всего сочетать в своем инвестиционном портфеле оба инструмента. Данный подход называется диверсификацией. Инвестор разделяет свой капитал на равные части и вкладывает их в разные инструменты. Таким образом, в его портфеле присутствуют два главных актива: облигация и обыкновенная акция. Первое позволяет защитить сбережения и дать пассивный заработок, второе — повысить основную доходность.

Существует много методик составления портфеля. Например, 60/40, где 60% — акции, 40% — бонды. Другие связаны с возрастом вкладчика, размером капитала и прочим. Кроме этого, результат выбора может опираться на стиль инвестирования и сроки.

Частые вопросы

Они отличаются способом заработка. Акция — долевая бумага, облигация — долговая

Если это бумаги одного и того же банка, то нет. Приобретение активов сразу нескольких банков вполне возможно назвать диверсификацией. Для полноты картины следует вложить часть средств в другие секторы экономики: сырье, IT, медицина и т.д.

Голубыми фишками чаще всего называют лидеров экономики и биржи по обороту в день, ликвидности и капитализации. Их бумаги наиболее стабильны, надежны и устойчивы в кризисы.

Да, такое возможно. Размер выплат зависит от прибыли компании за прошедший период.

Заключение

Перед покупкой актива установите объем доступных средств, желаемый доход, приемлемый уровень риска и сроки. Если вы готовы к повышенному уровню риска ради получения высокого дохода, в таком случае присмотритесь к акциям развивающихся компаний. Если ваша стратегия консервативная, обратите внимание на долговые бумаги и дивидендные акции стабильных эмитентов.