Облигации: что это

Облигации, или по-английски «bond», проще всего сравнивать с долговой распиской или банковским депозитом. Когда вы приобретаете такую ценную бумагу, эмитент облигаций обязуется выкупить ее у вас обратно через определенный срок, в течение которого будет платить купон (пассивный доход по облигациям).

Обращаются бонды на фондовой бирже. Выпуск облигаций возможен коммерческими компаниями и государственными структурами, привлекающими таким образом средства для развития. На языке биржи они называются эмитентами или заемщиками, по аналогии с кредитом.

Виды облигаций

Они бывают нескольких видов. Все зависит от того, кто выпустил бонды на фондовую биржу. Кроме этого, они отличаются по срокам, типу доходности и другим категориям. Рассмотрим основные особенности, которые необходимо знать тем, кто решил инвестировать в долговой рынок.

По типу эмитента

В данном случае классификация облигаций опирается на то, кому принадлежит актив. Речь идет о государственных, муниципальных и корпоративных бумагах.

Государственные облигации также называются ОФЗ (облигации федерального займа) и суверенными. Средства идут на пополнение государственного бюджета. Размещение облигаций находится под контролем Министерства финансов РФ (эмитент). Выплаты инвесторам поступают из Государственного казначейства.

Среди всех бумаг они считаются самыми надежными, так как гарантом сделки выступает государство. Надежность ОФЗ (облигаций федерального займа) стала причиной высокой ликвидности — их часто продают и покупают. Потерять по ним вклады возможно лишь при наступлении серьезного кризиса, который дестабилизирует экономическую и политическую ситуацию в стране.

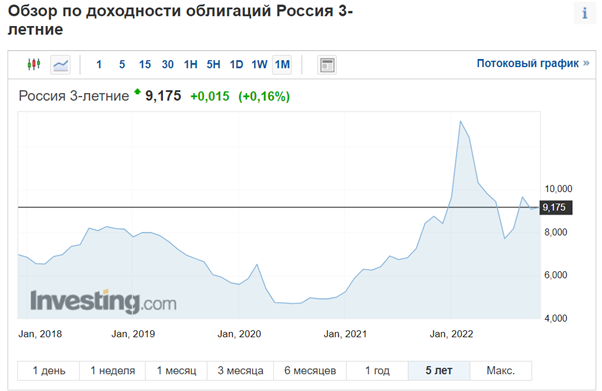

Показатель доходности ОФЗ за 5 лет на 15 ноября 2022 года

Муниципальные облигации также именуются субфедеральными и являются еще одним видом гособлигаций. Их выпускают региональные органы власти, органы местного самоуправления. Полученные средства направляются на развитие города, пополнение местного и регионального бюджета. Как правило, процент (и доходность) по ним выше, чем у ОФЗ. Связано это с более высокими рисками.

Корпоративные облигации выпускаются коммерческими компаниями, зачастую вместе с акциями. Полученные средства идут на расширение и развитие бизнеса. Инвесторам они интересны из-за процентов, которые выше, чем в банковских вкладах. Однако и риски здесь выше.

Рейтинговые агентства оценивают корпоративные бумаги по степени надежности. На основе оценок им присваиваются категории. О том, как выбирать подобные активы, мы скажем чуть позже.

Стоит знать и о еврооблигациях. Это бумаги в иностранной валюте, которые продаются за доллары и рубли. Российские эмитенты выпускают их, как правило, для привлечения иностранных инвесторов.

По сроку возврата

По срокам погашения обязательств перед покупателем облигации бывают:

- краткосрочные (до одного года);

- среднесрочные облигации (1-5 лет);

- долгосрочные (от 5 лет).

Существуют также бессрочные бонды. Срок их обращения занимает больше 30 лет и доступны они только квалифицированным инвесторам.

Соответственно, чем дольше срок, тем больше процент и доходность. Опять же, это связано с рисками. Прогнозирование на 5 лет вперед сложнее, чем на 1 год. Это риск для обеих сторон сделки.

По виду дохода

Облигации бывают дисконтные и купонные. Начнем со вторых, о них мы мельком упомянули.

При покупке бондов раз в квартал, полгода или год держатель получает выплату по процентам, она называется «купон». Данный купон и является основным доходом владельца бумаги. У некоторых активов размер купона фиксированный на протяжении всего срока, у других — плавающий, который может меняться в зависимости от процентной ставки Центрального банка.

Зачастую именно купоны отвечают на вопрос о том, как работают облигации.

По дисконтным бондам купоны не выплачиваются. Зато они продаются дешевле своей настоящей цены, с дисконтом (со скидкой). Цена, по которой вы приобретаете такой бонд, называется рыночной. Ее настоящая стоимость, по которой эмитент выкупит бумагу в срок, называется номинальной. Разница и будет вашим доходом. Из-за отсутствия купона и процентной ставки такие бумаги называются также бескупонными или нулевыми.

Пример

Компания «Ка» выпустила бескупонные облигации номиналом 1 000 рублей и продает за 900 рублей. Срок обращения составляет 1 год. Таким образом, через год ваш доход составит 100 рублей.

Обратите внимание, что биржевые облигации на Московской бирже в большинстве своем купонные. Кстати, занимательный факт: выплата называется купоном, потому что раньше при получении выплаты от ценной бумаги отрывалась часть. Она и называлась купоном. Так традиция сохранилась и в цифровую эпоху.

Обеспечение облигации

Данный показатель отвечает за гарантии возврата средств, если у эмитента возникнут финансовые проблемы. Обеспеченные облигации подтверждены реальными активами. Это материальная ценность, которая покроет убытки заемщика: недвижимость, драгметаллы, другие ценные бумаги и прочее.

Необеспеченные бумаги, как понятно из названия, не подкреплены материальной ценностью. В данном случае важно перед покупкой акции изучить рейтинги агентств и финансовую историю эмитента.

По виду приоритета

По виду приоритета бонды бывают преимущественные и субординированные. Подобное деление вытекает из предыдущей характеристики. В случае банкротства эмитента держатели преимущественных бумаг первыми получают выплаты.

Субординированные бонды не дают прав в очередности, однако доход по ним выше.

По условиям выкупа

По данному критерию облигации бывают следующими:

- отзывные — эмитент имеет право выкупить бумагу досрочно по номиналу или с премией;

- с правом досрочной продажи — держатель имеет право досрочно продать эмитенту его бумаги;

- продлеваемые — срок обращения может быть продлен;

- отсроченные — выплаты могут быть получены после срока погашения.

Тип обращения

Некоторые эмитенты разрешают обменивать свои бонды на свои же акции. Это конвертируемые бонды. Соответственно, имеются неконвертируемые, которые обменять на акции нельзя.

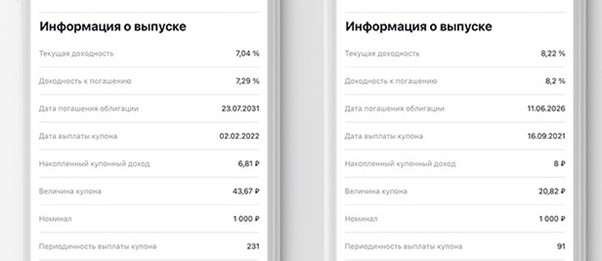

Фактически из всего вышесказанного, в первую очередь, нужно помнить о следующем:

- дата погашения;

- номинал;

- размер и периодичность купона;

- эмитент.

Доходность

При выборе облигации вы столкнетесь с показателем доходности. Существует несколько видов.

Купонная доходность обозначает размер купона. Так, если купон имеет значение 7%, то это и есть купонная доходность.

Текущая доходность ОФЗ и прочих бондов. Она показывает вашу купонную доходность в процентах, если вы купите бумагу по текущей рыночной цене и она не будет меняться. Индикатор применим для коротких вложений (полгода), если вы планируете вложить деньги и затем перепродать актив до срока погашения.

Доходность к погашению облигации отображает вашу доходность в процентах, если вы купите облигацию и продержите ее до срока погашения. Учитывает купоны и разницу между рыночной и номинальной ценой.

Как правило, везде указывается текущая доходность и доходность к погашению

Показатель эффективной доходности к погашению больше подходит опытным инвесторам и доступен на сайте Мосбиржи или в специализированных программах. Он отображает ваш доход, если купоны снова инвестировать в облигации под аналогичную доходность.

Как заработать на облигациях

Рассмотрим два популярных способа вложения в бонды. Они опираются на стили инвестирования: пассивный и агрессивный.

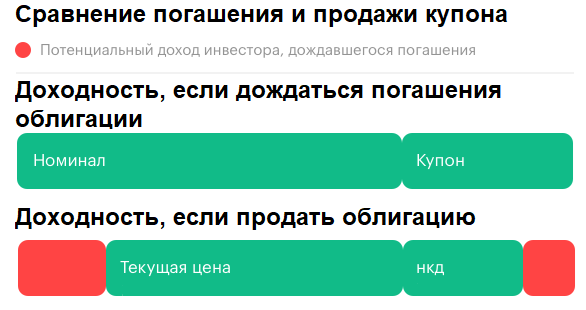

Пассивный способ логичен и понятен. Необходимо выбрать активы наиболее стабильного эмитента. План прост: покупать облигации и получать купоны до наступления срока погашения. В конце владельцу возвращаются вложенные средства. В данном случае не нужно постоянно анализировать рынок облигаций, требуется лишь правильно составить инвестпортфель.

Явным плюсом станет то, что процентная ставка по бондам опережает не только инфляцию, но банковские вклады.

Второй способ зарабатывать на облигациях более агрессивный и связан с повышенным риском, чем в случае выше. Необходимо подобрать бонды, рыночная цена которых значительно ниже номинальной. Инвестор не только будет получать купоны, но и в срок погашения получит средства в размере номинальной стоимости бонда.

Как правило, цены на такие бумаги ниже, потому что по ним высокие риски (как и доходность). Поэтому агрессивный стиль требует больше анализа и прогнозирования при подборе бумаг. Уровень риска в данном случае сравним с вложением в акции.

Однако, говоря о доходе, возникает закономерная идея купить ценную бумагу перед днем выплаты купона и продать ее обратно. Здесь есть свои нюансы, о них далее.

Накопленный купонный доход

Чем ближе дата выплаты купона, тем большая сумма будет потрачена на покупку бонда. Все из-за накопленного купонного дохода, или же НКД. Согласитесь, отличный план: купить сегодня актив за 1 000 рублей, получить завтра купон 100 рублей и продать снова за 1 000 рублей. И таких сделок за один день можно сделать несколько. Вот только такого никогда не будет.

Когда продавец выставляет бонды на продажу, в сумму сделки будет закладываться часть от купона, которая накопилась с последней выплаты. Если владелец еще не получал ни одной выплаты, надбавка копится с даты покупки. Это НКД.

Пример

Продавец собирается торговать облигациями и выставляет на продажу бонд за 1 000 рублей. Купон составляет 100 рублей, и с последней выплаты прошла половина срока. Это означает, что сейчас он накопил 50 рублей. Биржа автоматические рассчитает НКД и установит цену на актив 1 050 рублей. Таким образом, покупатель компенсирует часть неполученного купона продавцу.

Для сравнения можно вспомнить банковский вклад. При его досрочном закрытии вкладчик получит лишь малую часть накопленных процентов или не получит их вовсе. В нашем случае инвестор не теряет свой доход.

В начале мы отметили, что чем ближе выплата купонов, тем больше размер сделки. Соответственно, после выплат стоимость уменьшается обратно на размер купона.

Облигации и банковские депозиты

Более подробно взглянем на сравнение двух финансовых инструментов. В обоих случаях доходом являются проценты от суммы вклада. Чем больше инвестировал, тем больше выплата.

Преимуществом банковских вкладов является то, что даже на фоне облигаций это максимально простой инструмент. От клиента требуется только внести средства и получать проценты. Более того, вклады застрахованы на сумму до 1,4 млн рублей Агентством по страхованию вкладов. Явным недостатком является то, что процентная ставка еле-еле опережает инфляцию.

Так, в 2020 году инфляция достигла 4,9%. В то же время средняя ставка среди топ-10 банков России составила 4,4%.

Бонды же обладают большей доходностью, в среднем от 7%. Также следует помнить о накопленном купонном доходе. В любое время вы сможете продать бонд, вернуть вложенные средства и получить часть выплаты. Однако ваши вложения никак не застрахованы. В качестве альтернативы реально рассмотреть и выбрать ОФЗ. По ним гарантом выплат выступает государство.

Облигации и акции

Оба указанных актива обращаются на фондовой бирже. Приобретая акцию, вы становитесь совладельцем компании, их выпустившей. Облигации такого права не предоставляют.

Также стоит отметить, что купоны по всем видам бондов облагаются налогом. НДФЛ придется уплатить при получении дохода и при досрочной перепродаже актива.

При выборе акций необходимо опираться на потенциальный рост их стоимости, чтобы в будущем продать дороже, либо на наличие дивидендов — периодических выплат от части прибыли компании. Решение о выплатах принимается общим собранием акционеров, если финансовые показатели компании это позволяют.

Главное отличие заключается в том, что владелец акций в конечном счете планирует заработать на капитализации. Иначе говоря, ждет, когда акции сильно вырастут в цене, чтобы продать их. Владелец облигации получает доход с купонов.

Как выбрать облигации

При выборе большую роль играет характеристика облигаций. Соединив все факторы вместе, вы составите целостную картину.

Обращайте внимание на срок погашения. Лучше брать бумаги, срок исполнения которых совпадает с вашими целями по трате денег. Например, через три года вам потребуются средства на приобретение недвижимости. Поэтому присмотритесь к среднесрочным вложениям.

Ликвидность также играет роль. Если вам вдруг потребуется вывести средства, вы должны суметь быстро продать активы.

Присматривайтесь к крупным эмитентам. Как правило, у них не возникает проблем с выплатой купонов и погашением долгов. Посмотрите в сети истории прецедентов. Также обращайте внимание на уровень кредитного рейтинга, установленного международными (Moody's, Standard & Poor's и Fitch Ratings Inc.) или национальными (АКРА, Эксперт РА) рейтинговыми агентствами.

Номинал. Как правило размер номинала составляет 1000 руб. На бирже он выражается в процентах. Н-р: 95% — это 950 руб., 100% — 1000 руб., 102% — 1020 руб. Желательно рассматривать облигации с номиналом в диапазоне от 95% до 102%.

Размер купона. Желательно, чтобы процентная ставка была выше, чем по вкладу в банке. В то же время она не должна быть сильно выше среднерыночной ставки. Помните, чем выше доход, тем выше риск.

Не вкладывайте все средства в один вид бондов, диверсифицируйте портфель. Возможно, процентная ставка ЦБ вырастет, тогда краткосрочные облигации и плавающая ставка помогут снизить риски. Если же ставка снизится, хорошо себя покажут долгосрочные вложения.

Риски по облигациям

Выделим основные риски, о которых следует знать каждому владельцу бондов.

Самым понятным риском является резкий рост инфляции. При негативном развитии событий инфляция может обогнать доходность по бондам, свести доход к минимуму и покупательскую способность получаемых средств.

Другой риск — отзыв актива. Если вид актива позволяет, эмитент имеет право досрочно погасить обязательства и вернуть займ. При этом держатель получит номинальную стоимость облигации и премию.

В случае дефолта или банкротства ни одна организация не сможет гарантировать стабильность и доходность. В таком случае стоимость ценных бумаг равняется 0.

Ликвидность облигации может упасть, если ухудшится экономическая ситуация как в стране, так и самого эмитента. В случае кризиса вы не сможете продать свои активы даже по рыночной цене.

Заключение

Инвестиции в облигации — это хорошая альтернатива банковским депозитам и акциям. Они находятся между ними по уровню доходности и риска. Однако это не означает, что их можно бездумно скупать в любом количестве. Набирайте теорию, совершайте первые покупки и со временем вы сформируете собственный инвестпортфель.