Что такое налоговый вычет за покупку дома и земельного участка

Имущественный вычет регулирует ст. 220 НК РФ. После применения льготы сумма ранее уплаченных налогов возвращается на счет налогоплательщика и компенсирует часть расходов.

Если вы налоговый резидент РФ, то есть находитесь на территории РФ не менее 183 дней в году, и имеете доходы, облагаемые налоговой ставкой 13-22%, то у вас есть право на возврат подоходного налога, включая расходы на дом и земельный участок.

За какой дом можно оформить вычет

Если вы стали владельцем дачи, сада или огорода, это еще не значит, что вы имеете право на имущественный налоговый вычет за дом и землю. Существует ряд определенных условий, чтобы претендовать на возврат налога при покупке дома.

Прежде всего дом на земельном участке должен быть достроен и признан жилым, поскольку есть четкое определение, за приобретение или строительство каких именно объектов можно получить льготу (пп. 3-4 п. 1 ст. 220 НК РФ).

Дом приобретает статус жилого в том случае, если он построен из капитальных материалов, к нему подведены все коммуникации и в нем можно прописаться. Только в этом случае вам положен имущественный вычет.

консультацию эксперта

и готовы помочь прямо сейчас

Как получить возврат денег за покупку недостроенного дома

При оформлении земельного участка с недостроенным домом важно, чтобы в договоре купли-продажи было указано, что жилье имеет статус объекта, не завершенного строительством (пп. 5 п. 3 ст. 220 НК РФ).

После того как вы достроите дом и оформите его жилым, вы сможете получить вычет и учесть не только траты на покупку, но и расходы на строительство.

Возврат денег при покупке земельного участка с готовым домом

В этом случае основное условие — чтобы в документах было указано, что приобретен жилой дом.

Если жилая недвижимость зарегистрирована в Росреестре после 01.01.2019 г., то получить 13 процентов от покупки дома и земельного участка могут и владельцы жилья со статусом «жилое строение», так как до 2019 г. понятия «жилой дом» и «жилое строение» не приравнивались, как сейчас.

Помимо расходов на приобретение жилья и земельного участка, вы можете заявить к вычету расходы на:

|

№ п/п |

Перечень расходов |

|

1. |

Постройку/достройку дома |

|

2. |

Строительные/отделочные работы |

|

3. |

Расходы на отделочные материалы |

|

4. |

Затраты на услуги ремонтных/строительных бригад |

|

5. |

Затраты на подключение к коммуникациям (водоснабжение, электричество и т.п.) |

|

6. |

Расходы на разработку проектной и сметной документации |

Размер налогового вычета на покупку дома

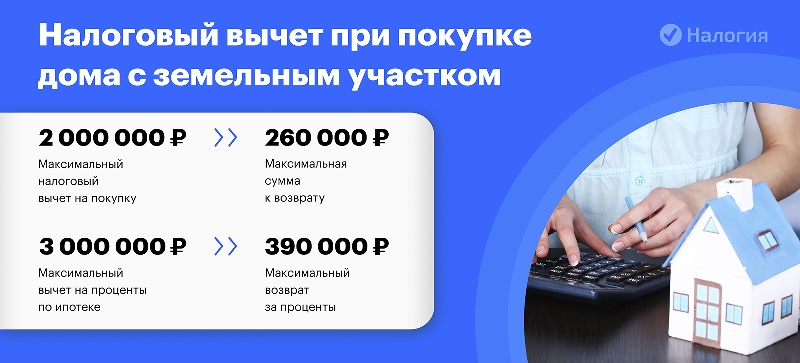

Налоговый вычет при покупке земли и дома, как и другие налоговые льготы, имеет максимальный размер, более которого вычет не предоставляется вне зависимости от понесенных расходов.

- основной — 2 млн рублей на приобретение жилья;

- за фактически уплаченные проценты по ипотеке — 3 млн рублей.

Максимальная сумма основного налогового вычета — 2 000 000 рублей (пп. 1 п. 3 ст. 220 НК РФ). То есть вы можете вернуть налог при покупке жилья, но не более, чем 260 тыс. рублей (2 000 000 * 13%), если ваша ставка НДФЛ составляет 13%.

Пример

Попов купил земельный участок с жильем за 3,2 млн. Оформил его по всем правилам и подал декларацию на возврат подоходного налога. Так как приобретение обошлось Попову дороже допустимой суммы льготы, на его счет возвращается 13 процентов от лимита — 260 тысяч.

Если при покупке первой жилой недвижимости и земельного участка выбрана не вся сумма основного вычета, остаток переносится на жилье, приобретенное в будущем. По всем объектам недвижимости максимальный размер имущественной льготы не может превысить 2 000 000 рублей (пп. 1 п. 3 ст 220 НК РФ).

Пример

Мамаев купил жилье на земельном участке за городом и потратил 1,2 млн. Так как сумма расходов ниже лимита, то Мамаев получит вычет со всей потраченной суммы — 156 000 (1 200 000 * 13%).

Максимальный размер дополнительной имущественной льготы на приобретение жилья в ипотеку (за фактически уплаченные проценты) — 3 000 000 рублей (п. 4 ст. 220 НК РФ). При налоговой ставке 13% на счет налогоплательщика возвращается до 13% от этой суммы — 390 тысяч (3 000 000 * 13%).

Пример

Петров приобрел в ипотеку земельный участок с недостроенным коттеджем за 3,5 млн и выплатил процентов на 264 тысячи. Достроил коттедж, оформил как жилой, и теперь имеет право получить 260 000 по основной льготе и 34 320 (264 000 * 13%) — возмещение по ипотеке.

Как оформить налоговый вычет при покупке дома с землей

У вас есть два варианта, как оформить документы для налогового вычета за дом с земельным участком: через ИФНС либо через работодателя. При втором варианте из вашей зарплаты не будет удерживаться НДФЛ до полного исчерпания одобренной суммы или до конца года — в зависимости от того, что наступит ранее.

Возврат через ИФНС

Порядок получения вычета в 2026 году за дом с земельным участком:

- Дождаться конца года, в котором у вас возникло право на вычет (оформили право собственности);

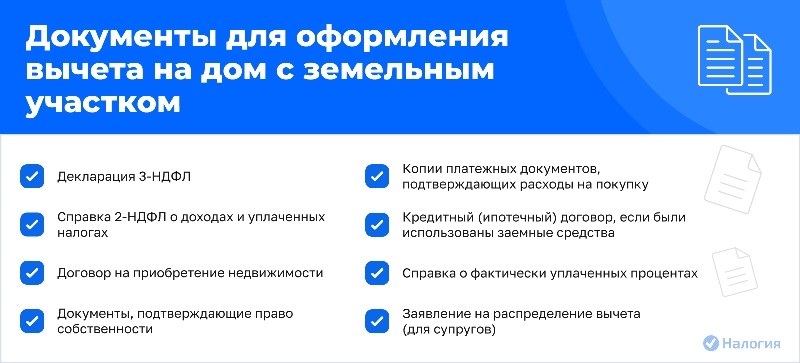

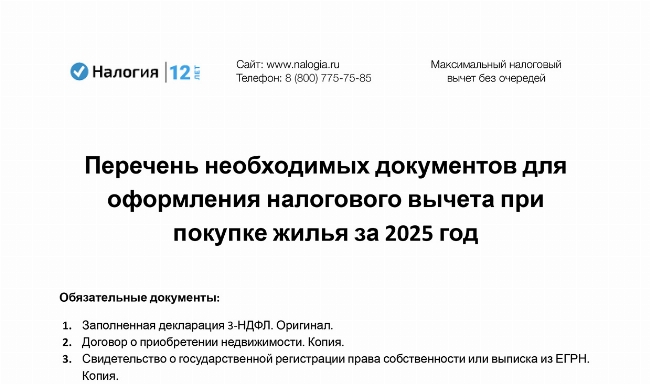

- Собрать нужные документы;

- Подать их в налоговую инспекцию по месту постоянной регистрации;

- Дождаться окончания камеральной проверки;

- Получить деньги за покупку дома и участка на расчетный счет.

Камеральная проверка занимает до 3 месяцев. Затем деньги поступают на счет налогоплательщика.

Возврат через работодателя

Чтобы оформить вычет за покупку земли и дома через работодателя, не нужно ждать окончания года. Сразу после регистрации недвижимости в Росреестре соберите необходимые документы и обратитесь в ИФНС. Это можно сделать лично или онлайн через личный кабинет налогоплательщика на сайте ФНС.

Камеральная проверка займет 30 дней, и затем ИФНС самостоятельно уведомит работодателя о вашем праве на вычет. С месяца получения уведомления работодатель приостановит удержание НДФЛ из вашей зарплаты.

Пример

У Кошкина оклад 27 тысяч. На руки за вычетом НДФЛ он получает 23 490. После оформления льготы на приобретение недвижимости и земельного участка Кошкин будет получать весь оклад без удержания 13% до тех пор, пока не исчерпает сумму возврата или до конца календарного года.

Если документы на налоговый вычет за покупку земли с домом вы оформляете через работодателя, то декларация и справка 2-НДФЛ вам не понадобятся.

Частые вопросы

Вы можете включить в налоговый вычет при покупке дома с земельным участком затраты на постройку/достройку, на строительные/отделочные работы, на отделочные материалы, подключение к коммуникациям и разработку проектной документации, а также ипотечные проценты.

Да, вы можете включить в декларацию расходы на строительные и отделочные работы, но только в том случае, если приобрели жилье на земельном участке как объект незавершенного строительства.

Да, вы можете оформить возврат НДФЛ при покупке дома с земельным участком, потому что имущественный вычет не имеет срока давности. Но вернуть получится налог, уплаченный только за последние 3 года.

Заключение эксперта

Имущественный вычет при покупке дома с земельным участком в 2026 году — это налоговая льгота, которая регулируется ст. 220 НК РФ. Не забывайте сохранять все документы — договоры на приобретение и строительство, платежки и прочее. При оформлении возмещения за ипотечные проценты вам понадобятся документы из банка, включая справку о фактически уплаченных процентах.

Источники

- ... НК РФ Глава 23. Налог на доходы физических лиц. Статья 220. Имущественные налоговые вычеты (п. 1, 3-5)