Что такое налоговый вычет за обучение ребенка в саду

С помощью налогового вычета уменьшается налогооблагаемая база, и 13% НДФЛ рассчитывается с меньшей суммы. Если налог уже уплачен, он возвращается на счет налогоплательщика, а если еще не уплачен, то выплата налога приостанавливается до полного исчерпания одобренного возврата.

Вычет за детсад относится к категории социальных (ст. 219 НК РФ). Далее мы рассмотрим, при каких условиях вы можете получить такую льготу.

За какие услуги в саду можно вернуть деньги

В налоговый вычет за садик можно включать только расходы на оплату образовательных услуг. Например, за:

- кружки и секции;

- подготовительные дошкольные курсы;

- дополнительные занятия и т.д.

Если помимо образовательных занятий вы отдельно оплачиваете питание, покупку игрушек в сад или несете другие затраты, не относящиеся к образовательным, то за них льгота по подоходному налогу не предоставляется. В расчет возврата можно включить только расходы на образование ребенка.

Какой суммой ограничен возврат денег за садик

Несмотря на то, что вычет входит в категорию социальных, ограничения у него отдельные. По расходам 2022 и 2023 гг. максимальная сумма, которую можно заявить к вычету за обучение в детском саду, — 50 тыс. рублей в год за каждого ребенка в сумме на обоих родителей. Это значит, что вне зависимости от размера расходов, за каждого ребенка родителям вернется не более, чем 13% от этой суммы — 6500 рублей.

С 2024 г. вычет за обучение детей увеличен до 110 тыс. рублей. И возврат составляет до 14 300 рублей ежегодно за каждого ребенка.

Пример

Иванов в 2024 г. заплатила 65 000 рублей за кружки и дополнительные занятия сына в детском саду. Так как расходы меньше максимально допустимой суммы налогового вычета в 110 тыс., компенсация за детсад составит 13% от фактических расходов, то есть 8450 рублей.

Если у ребенка есть работающий брат или сестра, он(-а) также может оформить налоговую льготу. В этом случае по расходам 2022 и 2023 гг. вычет составляет 120 тыс. рублей, а возврат — 15 600 рублей. С 2024 г. сумма вычета увеличена до 150 тыс., и на счет налогоплательщика может быть возвращено до 19.500 рублей.

Оплата должна производится со счета взрослого брата или сестры и должна быть подтверждена документально.

Сколько раз можно получать вычет

Налоговый возврат за сад можно получать ежегодно в пределах установленного лимита.

Обращаться за вычетом в ФНС следует по окончании отчетного периода. При оформлении льготы через работодателя заявлять свое право на льготу можно столько раз в год, сколько вы проводили оплату. Но суммарный размер вычета за обучение каждого ребенка не может превышать 110 тыс. рублей в год на обоих родителей.

Пример

У Петровых трое детей и все они ходят в детский сад. На обучающие занятия в саду для первого ребенка уходит 100 тыс., на второго 50 тыс., на третьего 120 тыс. рублей. Петровы могут оформить возврат на каждого ребенка и получить в общей сумме 33 800 рублей: (100 000 * 13%) + (50 000 * 13%) + (110 000 * 13%).

Кто может оформить возврат

Чтобы получить возврат НДФЛ за платный садик, нужно соответствовать двум критериям:

|

№ п/п |

Условие для получения льготы |

|

1. |

Проживать на территории России не менее 183 дней в течение 12 месяцев подряд, то есть быть налоговым резидентом страны. |

|

2. |

Иметь определенный доход, облагаемый НДФЛ по ставке 13-22%, и платить с него налог. |

Безработные, мамы в декрете, индивидуальные предприниматели на упрощенке и других спецрежимах права на налоговый возврат 13 процентов за детский сад не имеют, если они не имеют доходов, с которых уплачивают НДФЛ по ставке 13-22%.

Можно ли получать вычет обоим родителям

Налоговый вычет за платный садик могут оформить оба родителя, но общая сумма на одного ребенка для обоих родителей с 2024 г. не может превышать 110 тыс. рублей. Эту сумму они могут распределить по собственному усмотрению, или же вычет за детский сад полностью получит один из родителей.

Если в вашей семье работает кто-то один, то он и должен оформлять вычет. Если же работают оба, то это можно решить по договоренности, так как все расходы в браке считаются общими.

Можно ли вернуть деньги за государственный сад

Неважно, государственный ваш детский садик или частный, самое важное условие для оформления возврата НДФЛ — наличие лицензии на образовательную деятельность и справка из детсада, подтверждающая расходы налогоплательщика на образовательные услуги.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

За какой период можно вернуть налог за сад

Вы можете оформить налоговое возмещение за детский сад в течение трех лет после года, в котором вы платили за образовательные услуги. То есть в 2025 г. вы можете заявить налоговый вычет за сад по расходам 2022, 2023 и 2024 гг.

Если вы хотите сделать вычет сразу за несколько лет, то необходимо заполнить декларации отдельно за каждый период по той форме 3-НДФЛ, которая действовала в году, за который оформляете льготу.

Как получить возврат денег

Получить вычет за садик можно двумя способами — через налоговую инспекцию по месту постоянной регистрации или через работодателя.

Через ИФНС

Чтобы оформить возврат подоходного налога за садик через налоговую инспекцию, нужно дождаться окончания календарного года, в котором были расходы, и затем передать документы в ИФНС.

Сделать это можно лично при визите в инспекцию по месту постоянной прописки, или через сайт ФНС, после того как зарегистрируетесь в личном кабинете налогоплательщика.

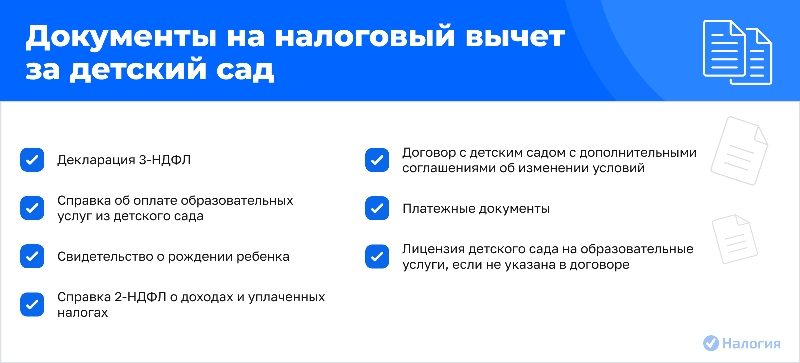

С 2024 г. обязательные документы:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Справка об оплате образовательных услуг и о форме обучения, выданная образовательной организацией. Оригинал.

- Документ, подтверждающий родство — в случае, если оплачено обучение супруга (супруги), детей, брата или сестры. Копия.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

- Договор с образовательной организацией и дополнительные соглашения, если были оформлены важные изменения договора, например, изменение стоимости обучения. Копия.

- Лицензия образовательной организации на осуществление образовательной деятельности, если в договоре отсутствует информация о реквизитах лицензии. Копия.

- Платежные документы, подтверждающие оплату. Копии.

Все документы с декларацией передайте в инспекцию. Камеральная проверка и перечисление денег займет 4 месяца.

Через работодателя

Возврат через работодателя оформляется в том же году, когда оплачены образовательные услуги.

Документы потребуются те же, за исключением декларации, заявления на возврат и справки о доходах. Документы подаются в налоговую инспекцию и проверяются 30 дней. Налоговая самостоятельно уведомит работодателя о вашем праве на вычет.

Затем с вашей зарплаты перестанут удерживать налог в счет вычета, и на руки вы станете получать больше.

Частые вопросы

Да, вы можете заявить расходы на оплату детского сада за границей, если у образовательного учреждения есть документ, заменяющий государственную лицензию, а вы являетесь резидентом РФ и плательщиком НДФЛ. Остальные документы будут неизменны. Полный список — в статье выше.

Может только в том случае, если она является опекуном или попечителем ребенка и имеет право на льготу, то есть является налоговым резидентом РФ и платит НДФЛ.

Если в 2022 г. у вас были налогооблагаемые доходы, то вы имеете право на возврат за садик за первого ребенка, так как оформить возврат можно за последние три года. Для этого вам нужно заполнить декларацию 3-НДФЛ и собрать документы.

Заключение эксперта

Налоговый вычет за детский сад в 2025 году — это льгота, которой могут воспользоваться родители или опекуны ребенка, а также взрослые работающие братья или сестры. Будьте внимательны при заполнении декларации за 2024 год и не забудьте проверить по списку из статьи, все ли документы вы собрали.