Кто из пенсионеров имеет право на вычет

Работающие пенсионеры относятся к обычной категории граждан-налогоплательщиков и имеют право на все налоговые вычеты на общих основаниях.

А неработающий пенсионер может получить налоговый вычет только в том случае, если кроме пенсии у него есть другие доходы, и с них он платит 13-22% НДФЛ. Вот этот НДФЛ он и возвращает за счет налогового вычета. Под другими доходами подразумевается продажа пенсионером квартиры или машины, сдача в аренду недвижимости или транспорта и тому подобное — то есть все то, что облагается налогом по ставке 13-22%.

Исключение — имущественный налоговый вычет при покупке жилой недвижимости. Он предоставляется пенсионеру в тех же размерах, что и остальным гражданам, но на иных, льготных условиях. Об этом расскажем ниже.

Итак, первое обязательное условие для возврата налога — иметь доходы, с которых уплачивается 13-22% налога. Второе — быть налоговым резидентом РФ, то есть находиться на территории РФ не менее 183 дней в течение отчетного периода.

|

Обязательный статус |

|

|

1. |

Налоговый резидент РФ |

|

2. |

Плательщик НДФЛ по ставке 13-22% |

С пенсии налог не уплачивается, поэтому неработающий пенсионер без налогооблагаемых доходов не имеет права на вычет, так как ему не с чего возвращать налог.

И еще важный момент. Нас часто спрашивают, почему на счет пришла не вся сумма вычета, например, 2 млн рублей, а только 260 тысяч. Следует понимать принцип возврата НДФЛ: из ФНС поступает не налоговый вычет, а лишь 13% от одобренной суммы вычета.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Общие правила для имущественного вычета

Если человек еще не вышел на пенсию и купил квартиру, то он сможет получить налоговый вычет не ранее, чем оформит квартиру в собственность. Или подпишет Акт приема-передачи, если квартира куплена в новостройке. За более ранние годы получить 13 процентов от покупки квартиры не получится.

Кроме того налоговый вычет предоставляется только плательщикам НДФЛ по ставке 13-22%. Это значит, что деньги на счет получателя вычета поступают из тех налогов, что налогоплательщик заплатил ранее.

Именно поэтому пенсионеры, студенты, ИП на упрощенке, безработные и другие категории граждан, не уплачивающие НДФЛ, прав на вычет не имеют.

Но как быть пенсионерам, которые всю жизнь платили налоги, вышли на пенсию и купили жилье? Неужели они не могут получить имущественный вычет при покупке квартиры? Могут!

Льготы при покупке недвижимости пенсионерами

Налоговый вычет за квартиру пенсионерам предоставляется по другим, льготным правилам.

Пенсионеры могут получить налоговый вычет при покупке квартиры за три года до возникновения права на вычет — за то время, что они еще работали и платили НДФЛ. То есть для них налог возвращается «задним числом» — за три предыдущих налоговых периода. Но в любом случае сначала надо оформить жилье в собственность.

То есть фактически возврат подоходного налога пенсионерам предоставляется сразу за четыре прошлых года: три — до возникновения права на вычет и один — за год возникновения такого права (п. 10 ст. 220 НК РФ).

Компенсация расходов на приобретение недвижимости распространяется не только на неработающих пенсионеров, но и на тех, кто продолжает официально трудиться. Главное, иметь статус пенсионера. В пакет документов для налоговой нужно вложить копию пенсионного удостоверения.

Рассмотрим примеры, когда можно оформить возврат налога пенсионерам за покупку квартиры.

Пример 1: Жилье куплено после выхода на пенсию

Иван вышел на пенсию в 2023 г., а в 2024 г. купил дом. Теоретически в 2025 г. пенсионер может подать на налоговый вычет 4 декларации — за 2024, 2023, 2022 и 2021 гг. Но в 2024 г. Иван уже не работал и налоги не платил. Значит Иван вернет налог за 2021, 2022 и за те месяцы, что он проработал в 2023 г. до выхода на пенсию.

Пример 2: Жилье куплено в год выхода на пенсию

Василий в 2024 г. вышел на пенсию и купил квартиру. В 2025 г. он может получить имущественный вычет за 2024 (за те месяцы, что он еще работал), 2023, 2022 и 2021 гг.

Пример 3: Жилье куплено до выхода на пенсию

Сергей в 2024 г. купил квартиру, а в 2025 г. вышел на пенсию. В 2025 г. он может подать четыре декларации и получить вычет за 2024, 2023, 2022 и 2021 гг. В 2026 году он получит вычет за 2025 год — за месяцы до выхода на пенсию.

Но помните, что эти правила возмещения НДФЛ пенсионерам касаются только имущественного вычета за покупку жилья.

Порядок подачи декларации на возврат налога при покупке квартиры пенсионерам

Первая декларация 3-НДФЛ подается за тот год, в котором возникло право на вычет. Далее остаток вычета переносится по очереди на три предшествующих налоговых периода.

Если пенсионер купил квартиру в 2024 г., то в 2025 г. он сначала оформляет декларацию за 2024 г. Если доходов за 2024 г. недостаточно для получения полного возврата, он оформляет еще одну декларацию — за 2023 г. Если и в этом случае остаются недополученные средства, оформляется 3-НДФЛ за 2022 г. Последняя декларация, которую пенсионер может подать в 2025 г. — за 2021 г. То есть все эти декларации подаются в 2025 г. — каждая на отдельном бланке за соответствующий год.

Налоговый вычет работающему пенсионеру за предыдущие годы предоставляется так же, как и неработающему пенсионеру. То есть перенос вычета на предыдущие периоды полагается всем гражданам, вышедшим на пенсию.

Вычет на лечение пенсионерам

Работающим пенсионерам, как и пенсионерам с другими налогооблагаемыми доходами, ежегодно положен возврат 13 процентов за лекарства, лечение, операции, обследования в государственных и частных клиниках по всей России. Клиника должна иметь лицензию на оказание мед.услуг (ст. 219 НК РФ).

Более подробно о том, как пенсионеру получить налоговый вычет на лечение, мы рассмотрели в отдельной статье на нашем сайте.

Если у пенсионера нет доходов, вычет за него может получить его работающий супруг или совершеннолетние дети. В этом случае справка об оплате из клиники должна быть выписана на имя получателя вычета.

Как оформить налоговый вычет пенсионеру

Вычет для работающих пенсионеров можно оформить как через работодателя, так и через налоговую инспекцию.

|

Через ИФНС |

Через работодателя |

|

На следующий год после получения права на льготу |

В том году, когда получено право на льготу |

Неработающий пенсионер может вернуть 13 процентов от покупки квартиры или за лечение только через ИФНС по месту прописки.

В этом случае документы подаются по окончании календарного периода, в котором вы оформили жилое имущество в собственность по договору купли-продажи или подписали Акт приема-передачи при покупке по ДДУ. Для лечения — на следующий год после оплаты услуг.

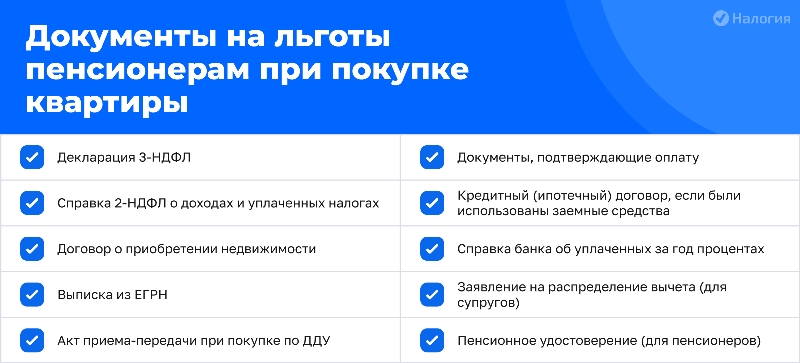

Документы на оформление льготы пенсионерам при покупке квартиры

Обязательные документы:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Договор о приобретении недвижимости. Копия.

- Свидетельство о государственной регистрации права собственности или выписка из ЕГРН. Копия.

- Акт приема-передачи — при покупке по договору долевого участия (ДДУ) или в ЖСК. Копия.

- Платежные документы, подтверждающие оплату. Копии.

- Заявление о распределении вычета между супругами. Оригинал, подписанный обеими сторонами.

- Пенсионное удостоверение, если вычет оформляет пенсионер. Копия.

При оформлении вычета по уплаченным процентам ипотеки дополнительно потребуются:

- Кредитный (ипотечный) договор. Копия.

- Справка банка об уплаченных за год процентах. Оригинал.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал

Документы для вычета на лечение

Обязательные документы:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Справка об оплате медицинских услуг для представления в налоговые органы, выданная медицинским учреждением. Оригинал.

- Документ, подтверждающий родство — в случае, если лечение производилось супругу (супруге), родителям, детям (в том числе усыновленным, подопечным). Копия.

- При оплате за медикаменты — рецепт, выписанный по специальной форме. Оригинал.

- Чеки из аптеки. Копии.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

- Договор с медицинским учреждением. Копия.

- Лицензия медицинского учреждения на осуществление медицинской деятельности, если в договоре отсутствует информация о реквизитах лицензии. Копия.

- Платежные документы, подтверждающие оплату. Копии.

Как пенсионеру оформить вычет через работодателя

Вернуть подоходный налог с зарплаты работающему пенсионеру можно в том же году, когда получено право на льготу.

Отнесите документы в налоговую инспекцию по месту прописки или заполните заявление в Личном кабинете после регистрации на сайте ФНС. В течение 30 дней выносится решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия приостановит удержание НДФЛ из вашей зарплаты и вернет налоги, удержанные с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возмещения или до конца календарного года — в зависимости от того, что наступит ранее.

Частые вопросы

В 2025 г. пенсионеру можно оформить возврат НДФЛ за 2024, 2023, 2022, 2021 гг. Но поскольку в 2023 и 2024 гг. вы уже не работали, вернуть налог за эти годы вы не сможете. Значит оформляйте декларации за 2022 и 2021 гг. В расчет за 2022 г. попадут месяцы, когда вы еще работали и платили налоги.

Декларации нужно оформить в 2025 г. — на следующий год после получения права на вычет. В 2025 г. подавайте декларации за 2024, 2023, 2022 и 2021 гг.

Если вы не получали вычет ранее, оформляйте его прямо сейчас — в 2025 году. Заполните декларации за 2024, 2023, 2022 и 2021 гг. В 2026 г. оформляйте декларацию за 2025 — за те месяцы, что вы еще работали и платили налоги.

Заключение эксперта

Если у пенсионера есть доход, облагаемый НДФЛ, то в 2025 году он имеет право вернуть 13 процентов с покупки квартиры или получить любой другой налоговый вычет на общих основаниях. Имущественный налоговый вычет для пенсионеров предоставляется на льготных условиях — за три года до возникновения права на вычет.