Что такое долевое строительство

При участии в строительстве квартиры по ДДУ между покупателем и застройщиком заключается договор, по которому вы вместе с другими участниками (дольщиками) вкладываете деньги в строительство дома. По окончании строительства застройщик обязан передать вам определенную жилплощадь, которая указана в договоре.

Налоговый вычет является имущественной льготой (ст. 220 НК РФ), положенной при приобретении или строительстве жилья (пп. 3-4 п. 1 ст. 220 НК РФ). Эта льгота компенсирует часть расходов с помощью возврата ранее уплаченного налога.

Основной момент при оформлении вычета за новостройку — это то, что вам не нужно ждать выписки из ЕГРН, поскольку при ДДУ право на льготу возникает сразу после подписания Акта приема-передачи жилья. Вернуть налог вы можете в следующем году после подписания Акта приема-передачи.

Кому полагается возврат налога при строительстве по ДДУ

Возврат НДФЛ при долевом строительстве квартиры положен налоговым резидентам РФ, то есть лицам, проживающим на территории РФ не менее 183 дней в течение отчетного года, и имеющим доходы, облагаемые по ставке 13-22%.

С 2021 г. не все доходы можно учитывать, когда оформляете налоговый вычет на строящуюся квартиру.

Вернуть часть расходов можно за:

- оплату по трудовому договору или договору ГПХ;

- оплату за оказание услуг;

- доход от сдачи имущества в аренду;

- продажу, получение в дар имущества (за исключением ЦБ);

- некоторые другие виды дохода.

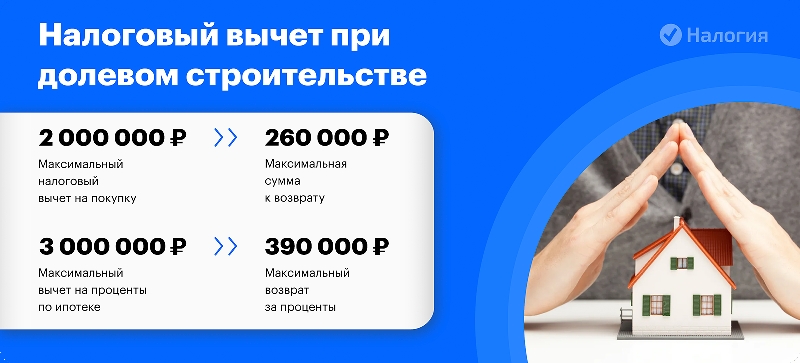

Размер вычета при долевом строительстве

В зависимости от того, какие средства вы тратите при покупке по ДДУ — личные или заемные — существуют лимиты имущественной льготы.

Если купили квартиру по ДДУ на свои средства

В этом случае вычет ограничен суммой 2 млн рублей (пп. 1 п. 3 ст. 220 НК РФ). То есть максимально при долевом строительстве вы можете вернуть 13% от этой суммы — 260 тыс. рублей.

Пример

Иванов приобрел недвижимость по ДДУ за 1,6 млн рублей. По окончании года, когда был подписан акт приема-передачи, он может применить льготу на всю стоимость покупки и вернуть себе 208 000 рублей (13% от 1 600 000).

Не имеет значения, насколько больше вы потратили средств, потому что 260 тыс. рублей — максимально возможная к сумма, которая вернется на ваш счет.

Пример

Петров приобрел жилье по ДДУ за 5 млн рублей. Но максимально он может заявить только 2 млн и вернет себе 260 тыс. рублей (13% от 2 000 000).

Вычет при покупке квартиры в ипотеку по ДДУ

При долевом строительстве квартиры на ипотечные средства можно вернуть налог не только на сумму основной покупки, но и по % ипотеки. Максимальный размер имущественной льготы по ипотеке составляет 3 млн рублей (п. 4 ст. 220 НК РФ). То есть дополнительно вы можете вернуть до 390 000 рублей (13% от 3 000 000).

Расчет ведется из учета фактически уплаченных процентов, а не всей суммы долга. Согласно НК РФ, вернуть вы можете 13% от той суммы, что уже заплатили банку.

Пример

Сидоров купил недвижимость по ДДУ за 4 миллиона в ипотеку. Он уже совершил платежей по % на сумму 600 000 рублей. Сидоров может оформить декларацию 3-НДФЛ и получить 260 000 по покупке и 78 000 (600 000 * 13%) за % по ипотеке.

|

Наименование |

Основной вычет при покупке |

Вычет на проценты по ипотеке |

|

Максимальный размер налогового вычета |

2 000 000 рублей |

3 000 000 рублей* |

|

Сумма к возврату |

260 000 руб. (13% х 2 млн руб.) |

390 000 руб. (13% х 3 млн руб.) |

*До 1 января 2014 года максимальный размер налогового вычета за фактически уплаченные проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

консультацию эксперта

и готовы помочь прямо сейчас

Что можно включить в имущественный вычет при долевом строительстве

По ДДУ вы также имеете право вернуть часть средств за расходы на ремонт, стройматериалы, услуги строительных фирм. НК РФ позволяет это сделать, если в договоре долевого участия прописано, что квартира куплена на этапе незавершенного строительства без отделки.

Тогда вы имеете право включить некоторые виды расходов в декларацию 3-НДФЛ (пп. 3-5 п. 3 ст. 220 НК РФ) при долевом строительстве:

- Расходы на покупку стройматериалов;

- Расходы на разработку проектно-сметной документации;

- Расходы на услуги строительных фирм.

Такие работы как облицовка стен, покрытие полов, отделочные работы и т.п. можно включить в состав суммы к возврату. Но покупка мебели, сантехники и т.д. в нее не войдут.

Если квартира по ДДУ куплена в браке

Недвижимость, приобретенная в браке, считается совместно нажитой, если иное не предусмотрено брачным договором. Поэтому на имущественный налоговый вычет при долевом строительстве имеют право оба супруга.

Когда можно оформить вычет

Если квартира еще строится, оформить льготу не удастся, так как при покупке новостройки важно наличие Акта приема-передачи. С того момента, как вами получен Акт, вы получаете право на льготу. Дата выписки из ЕГРН в этом случае не имеет значения.

Чтобы оформить налоговый вычет при покупке квартиры по договору долевого участия, с 2022 г. в пакет документов для ФНС включена выписка из ЕГРН. То есть право на льготу возникает в год получения Акта приема-передачи, но без состоявшейся регистрации права собственности оформить возврат не удастся.

Как оформить вычет при строительстве жилья по ДДУ

Вы можете вернуть налог за покупку квартиры по ДДУ через ФНС или через работодателя. Воспользуйтесь онлайн-сервисом Налогия, и мы возьмем на себя весь процесс оформления, тем самым сэкономив ваше время.

Оформление через ФНС

Обратитесь в налоговый орган по месту прописки по окончании календарного года, в котором был подписан Акт приема-передачи. После камеральной проверки, которая обычно длится 3 месяца, еще 10 дней уйдет на принятие решения и затем в течение 30 дней вы получите возврат НДФЛ на свой расчетный счет.

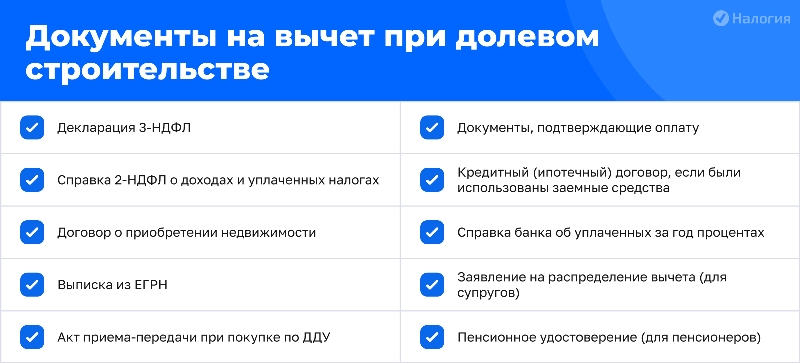

Перечень документов при долевом строительстве квартиры :

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ от работодателя;

- Договор о приобретении недвижимости

- Акт-приема передачи;

- Договор на отделочные работы и ремонт;

- Платежные документы.

При покупке квартиры в долевое строительство в ипотеку потребуются дополнительно:

- Кредитный договор;

- Справка об уплаченных %.

Вы можете скачать список необходимых документов, чтобы они всегда были у вас под рукой.

Оформление через работодателя

Если вы не хотите ждать окончания календарного года, в котором был подписан Акт приема-передачи, оформите налоговый вычет при строительстве по ДДУ через работодателя.

Вам необходимо обратиться в ИФНС с коротким пакетом документов. Сделать это можно в Личном кабинете на официальном сайте ФНС или лично. В течение месяца ваш работодатель получит из налогового органа Уведомление о вашем праве на вычет НДФЛ. После этого работодатель перестанет удерживать с вашей зарплаты 13% НДФЛ и вернет налоги, удержанные с начала года.

Налоговая инспекция самостоятельно направит уведомление вашему работодателю.

Необходимые документы:

- Договор о приобретении недвижимости по ДДУ;

- Акт приема-передачи;

- Договор на отделочные работы и ремонт;

- Платежные документы (банковские выписки, квитанции, чеки и т.д.).

При возврате налога за долевое строительство в ипотеку потребуются дополнительно:

- Кредитный договор;

- Справка об уплаченных %.

Частые вопросы

Да, можете. Так как право на налоговый вычет по договору долевого участия в строительстве возникает именно после получения Акта приема-передачи и никак не зависит от даты оформления недвижимости в собственность.

Вам необходимо подготовить уточненную декларацию 3-НДФЛ, в которой указать все расходы, включая отделку. Размер налогового вычета будет пересчитан.

Нет, имущественный вычет можно получить только на фактически уплаченные проценты. Те суммы, что только запланированы к уплате, в расчете налогового вычета не участвуют.

Заключение эксперта

Мы рассказали, в какой момент возникает право на налоговый вычет при долевом строительстве, когда можно обращаться за возвратом в налоговую инспекцию, а также как в 2025 году оформить возврат через работодателя. Обращайтесь к экспертам сервиса «Налогия» — в двухдневный срок мы заполним для вас декларацию 3-НДФЛ на налоговый вычет при покупке квартиры по ДДУ и перешлем ее в ИФНС.