Что такое вычет за лечение для пенсионера

Каждый, кто является резидентом РФ, то есть проживает на российской территории более 183 дней в году, и платит налоги с доходов 13% или 15% (кроме дивидендов), имеет право на налоговые вычеты, включая социальный вычет на лечение и лекарства.

После применения вычета происходит либо уменьшение налогооблагаемой базы (то есть вы перестаете платить налог с доходов, например, с зарплаты), либо возврат ранее уплаченных налогов.

Неработающие пенсионеры не теряют право на данный вид компенсации, если кроме пенсии имеют иной доход и платят с него 13% или 15% НДФЛ. Например, сдают квартиру в аренду или продали имущество (кроме ценных бумаг).

Но если пенсия — единственный источник дохода, то налоговый вычет пенсионеру за лечение не положен, поскольку пенсия не облагается налогом.

Можно ли пенсионеру вернуть деньги за лечение родных

Налогоплательщик имеет право вернуть налог не только при оплате собственного медицинского обслуживания, но и при расходах за членов семьи. И неработающие пенсионеры, имеющие сторонний доход, с которого уплачивается 13%, также могут вернуть часть средств, потраченных ими на лечение родных.

Социальный вычет по НДФЛ (ст. 219 НК РФ) можно получить:

- за себя;

- мужа/жену;

- детей, в том числе усыновленных/подопечных до 18 лет или до 24 лет, если ребенок учится очно (по расходам с 2022 г.);

- родителей.

При этом неважно, кто из них получил медицинскую услугу, — если ее оплачивал человек, вышедший на пенсию, но имеющий доходы со ставкой 13% или 15%, он может получить налоговый вычет.

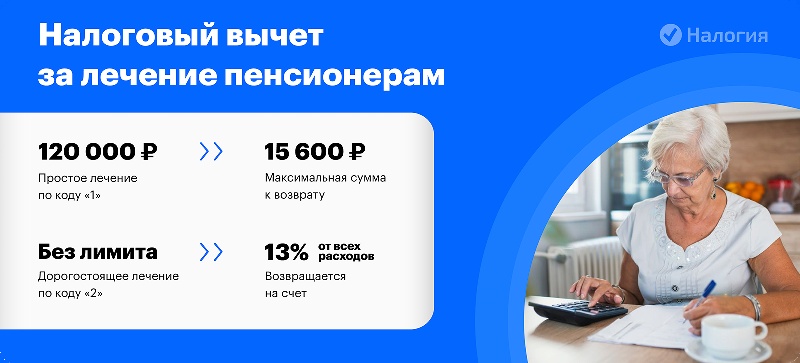

Сколько денег можно вернуть за медицинские услуги

Для неработающего пенсионера с налогооблагаемыми доходами максимальный размер социального вычета составляет 120 тыс. рублей (п. 2 ст. 219 НК РФ). То есть возврат налога за лечение пенсионерам осуществляется в размере 13% от этой суммы — 15 600 рублей.

Размер вычета не может превышать сумму фактических расходов. Если затраты на медобслуживание меньше лимита в 120 тыс. рублей, вычет будет предоставлен на сумму расходов.

Пример

Иванов на пенсии, не работает, но сдает квартиру и платит налоги. Он потратил 50 тыс. рублей за операцию на глаза в платной клинике. Он может оформить налоговый вычет только в пределах этой суммы и вернуть 6500 рублей (13% * 50 000).

Недополученный остаток социального вычета не переносится на другие периоды. Это правило касается всех — работающих и неработающих пенсионеров, а также людей не на пенсии. Если НДФЛ, уплаченного за год, не хватило для получения полной льготы, остаток сгорает.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Размер вычета за лечение пенсионерам с 2024 года

С 1 января 2024 г. вычет за платное лечение, в том числе для пенсионеров, станет выгоднее. Новые правила коснутся расходов, понесенных в 2024 г. и позднее. Размер вычетов увеличен со 120 тыс. рублей до 150 тыс. рублей (Федеральный закон от 28.04.2023 N 159-ФЗ).

За какое лечение можно получить вычет

Закон разделяет медицинские услуги на два типа: простое лечение и дорогостоящее. Оба имеют специальные коды — их можно увидеть в справке об оплате медуслуг. Это важный документ, без которого вычет не дадут — и неработающим пенсионерам, и продолжающим трудовую деятельность. Справку вам выдадут в клинике, где лечились вы или ваш родственник, за которого вы производили оплату.

Сохраните Справку об оплате медицинских услуг — она будет нужна для того чтобы получить налоговый вычет за лечение.

Простое медобслуживание имеет код «01», а дорогостоящее — код «02». Разница между ними в том, что социальный вычет на дорогостоящие услуги не имеет ограничений по сумме. То есть за него вы можете вернуть 13% с фактически уплаченной суммы, но не более уплаченных за год налогов.

|

Вид лечения |

Максимальная сумма вычета |

|

Простое |

120 000 руб. |

|

Дорогостоящее |

13% от фактических расходов |

Перечень медицинских услуг, в том числе дорогостоящих, указан в Постановлении Правительства РФ от 08.04.2020 N 458. Если сомневаетесь или хотите уточнить, какие медуслуги будут считаться дорогостоящими, советуем заглянуть в этот перечень.

Пример

Сидорова неработающая пенсионерка, но сдает жилой дом в деревне и платит налог. Сидорова оплатила операцию мужу на имплантацию зубов, потратив 250 тыс. рублей. Имплантация зубов имеет код «02», так как это дорогостоящий вид. Сидорова имеет право оформить налоговый вычет и вернуть 13% от всей потраченной суммы, а это 32 500 рублей.

Покупка лекарств и возврат за лечение пенсионерам

Налоговый вычет для пенсионеров предоставляется на лечение и на лекарства, выписанные лечащим врачом. Главное, точно знать правила возврата, так как получить компенсацию за медикаменты и вернуть деньги за платные медицинские услуги пенсионеру можно не всегда.

С 2019 г. в вычет для неработающих пенсионеров, но имеющих сторонний доход с налоговой ставкой 13%, и для прочих категорий налогоплательщиков, можно включать все лекарства, выписанные врачом.

Медицинские услуги и расходы на медикаменты включены в социальный налоговый вычет с лимитом в 120 тыс. рублей и считаются совокупно.

Наличие рецепта — обязательное условием для получения налогового вычета на медикаменты. За те лекарства, что налогоплательщик купил без назначения врача, социальный вычет получить нельзя.

Необходим специальный рецепт: на бланке должна стоять подпись врача, печать врача и печать мед.организации. Поэтому сохраняйте рецепты на лекарства и чеки, даже если покупаете препарат, который продается без предъявления рецепта.

Возмещение затрат пенсионерам на лечение в санатории

Заявить налоговый вычет можно не на всю стоимость путевки, ведь в нее, кроме медицинских услуг, также входит проживание, питание, иногда включается стоимость проезда и трансфер. Возмещение расходов на лечение пенсионерам и другим категориям налогоплательщиков предоставляется лишь на расходы по медицинским и лечебным процедурам.

Пример

Петров вышел на пенсию и купил путевку за 125 тыс. рублей. Петров сдает квартиру и платит с этого дохода налог. Значит, он может воспользоваться правом возврата НДФЛ, оформить документы и получить компенсацию. В санатории Петрову дали справку, где было указано, что лечение стоило 80 тыс. рублей. На эту сумму пенсионер и оформил вычет.

Налогоплательщику на пенсии — как неработающему, так и продолжающемуся трудиться — необходимо взять отдельную справку о расходах именно на медицинские услуги, а также договор на оказание этих медуслуг. То есть у санатория обязательно должна быть лицензия на медицинскую деятельность.

А вот если пенсионер ездил в дом отдыха или пансионат, где медицинские услуги не включены, то и вычет тогда не положен — ни полностью, ни частично.

Как пенсионеру получить вычет за лечение

Чтобы оформить возврат 13 процентов неработающим пенсионерам и тем, кто еще не вышел на пенсию, необходимо собрать документы для возврата НДФЛ и обратиться в налоговую инспекцию по месту постоянной регистрации.

У инспекции будет три месяца на камеральную проверку и десять дней на принятие решения, после чего возврат денег за платные медицинские услуги поступит на счет пенсионера.

Отправить документы в ИФНС можно по почте, при личном визите в инспекцию, через сайт ФНС после регистрации в личном кабинете налогоплательщика или с помощью онлайн-сервиса «Налогия».

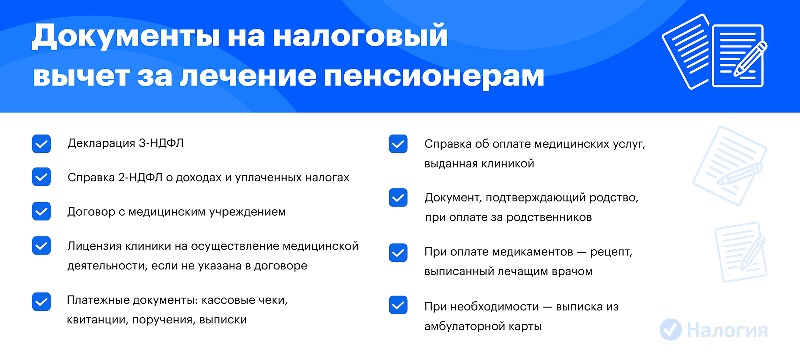

Документы на возмещение НДФЛ

Список документов:

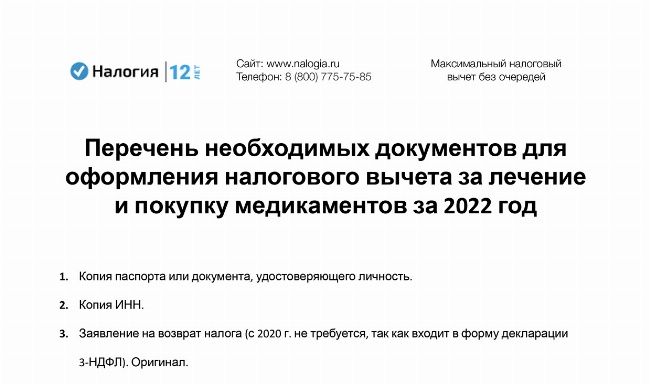

- декларация по форме 3-НДФЛ;

- справка по форме 2-НДФЛ;

- заявление на возврат налога (с 2020 г. входит в состав декларации и отдельно подавать его не нужно);

- платежные документы, подтверждающие оплату (чеки, квитанции, приходно-кассовые ордера и пр.);

- справка об оплате медицинских услуг, выданная медицинской организацией (в которой прописан код);

- договор на оказание медицинских услуг, который вы заключили с клиникой;

- копия лицензии медучреждения на оказание медицинских услуг;

- копия документов на возврат налога, подтверждающих родство (при оплате за ребенка, мужа, жену, родителей).

Если вы оформляете налоговый вычет за лекарства, тогда вам будут нужны:

- декларация по форме 3-НДФЛ;

- справка по форме 2-НДФЛ;

- заявление на возврат;

- платежные документы, подтверждающие затраты на медикаменты (чеки, квитанции, приходно-кассовые ордера и пр.);

- рецепт на специальном бланке;

- копия документов, подтверждающих родство (при оплате лечения за ребенка, мужа/жену, родителей).

Частые вопросы

Вы можете оформить возврат налога по обеим справкам — и за простые мед.услуги, и за дорогостоящие. Ограничены вы будете только в сумме налога, уплаченного за год.

Нет, получать такую социальную льготу через работодателя можно только в том же календарном году, в котором вы лечились. Если оформляете позднее — то только через ФНС или наш сервис Налогия.

Нет, социальный налоговый вычет не имеет переносимого остатка. Поэтому вы можете вернуть деньги лишь в пределах указанных сумм.

Заключение

Мы рассказали о том, как пенсионеру вернуть часть денег за медицинские услуги, предоставили вам перечень документов, описали, как предоставляется компенсация за лечение неработающим пенсионерам.

Делитесь этой информацией со своими близкими и возвращайте все положенные по закону деньги. И помните, что в 2024 году налоговый вычет на лекарства для пенсионеров за 2023 год можно получить только по рецепту, выписанному лечащим врачом.