Налоговый возврат за квартиру за ребенка

За покупку квартиры можно оформить имущественный налоговый вычет по НДФЛ. Это льгота, которую государство предоставляет налогоплательщикам при покупке жилья — квартиры, жилого дома, комнаты, земельного участка, доли в недвижимом имуществе и т.п.

Налоговый вычет — это сумма, уменьшающая размер дохода, с которого уплачивается подоходный налог. С помощью него можно оформить возврат ранее уплаченного НДФЛ.

Родители могут оформить вычет на детей в пределах положенных ограничений по размеру льготы. При этом не важно — является несовершеннолетний ребенок долевым собственником или жилье полностью оформлено на него (п. 6 ст. 220 НК РФ).

Детская доля не увеличивает максимальный размер имущественного вычета родителя, а лишь позволяет добрать до максимальных 2 млн рублей.

Пример

Ивановы купили дом за 3 млн и оформили по ⅓ на каждого члена семьи — родителей и несовершеннолетнего сына. Вернуть налог за сына и получить максимальную сумму в 2 млн может любой из родителей: 1 млн по своей и 1 млн по доле сына. Или же разделить детскую долю пополам, или применить любое другое распределение.

Купить жилье можно на свои средства и на заемные, то есть по ипотечному договору с банком или по целевому кредиту с другой организацией, например, с компанией-работодателем. На уплаченные проценты по детской доле также можно заявить возврат НДФЛ.

Иногда такой возврат 13% называют «детский жилищный вычет по ипотеке», но лучше использовать термины и определения из НК РФ. Имущественным льготам посвящена ст. 220 НК РФ.

Пример

Федоров из Москвы купил квартиру для своего несовершеннолетнего сына. Федоров официально трудоустроен и работодатель удерживает с его з/п 13%. Часть затрат за покупку жилья он может вернуть за счет своего подоходного налога.

Получить налоговый вычет за несовершеннолетнего ребенка может родитель, который:

- является налоговым резидентом РФ, то есть проживает в России не менее 183 дней в течение 12 месяцев, идущих подряд;

- имеет доходы, облагаемые по ставке 13% или 15%, и платит с них НДФЛ.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Кто может вернуть НДФЛ по доле ребенка

В список получателей входят не только родители, но и усыновители, приемные родители, опекуны, попечители. Если они за свой счет приобретают или строят жилье, оформляют его полностью или частично в собственность несовершеннолетнего ребенка, в том числе подопечных в возрасте до 18 лет, то могут вернуть себе деньги, уплаченные государству в виде НДФЛ.

Максимальные суммы налога к возврату

Имущественный вычет на детей при покупке квартиры составляет 2 млн руб. Это значит, что вернуть вы сможете 13% от указанного лимита, то есть не больше 260 тыс. руб.

За один календарный год можно вернуть сумму денежных средств только в пределах уплаченного (или удержанного) налога на доходы (НДФЛ).

Если вы купили жилье в ипотеку, то имеете право оформить возврат по уплаченным процентам банку. Это дополнительный имущественный возврат при приобретении недвижимости за заемные деньги (ипотеку). Лимит — 3 000 000 руб, значит, вернуть вы можете по уже уплаченным процентам банку не более 390 000 руб (13% * 3 000 000).

|

|

Вычет на приобретение жилья (руб) |

Вычет на проценты по ипотеке (руб) |

|

Максимальный размер вычета |

2 000 000 |

3 000 000* |

|

Сумма к возврату |

260 000 (13% х 2 млн) |

390 000 руб. (13% х 3 млн) |

*До 1 января 2014 года максимальный размер налогового вычета за фактически уплаченные проценты по ипотеке не имел верхнего предела. Возврат НДФЛ осуществлялся на всю сумму процентов. Это правило продолжает работать и сейчас — при расчете имущественной льготы за квартиру, купленную до 01.01.2014 г.

Пример

Серовы купили дом за 8 млн и оформили по ¼ на каждого члена семьи — родителей и двух несовершеннолетних дочерей. Каждый член семьи имеет право на 2 млн. Но вычет на девочек использовать не удастся, так как размер родительских льгот уже достиг максимума.

После того как родители получат имущественный вычет на ребенка, у него сохранится право на возврат налога в будущем при приобретении собственного жилья.

С помощью доли ребенка родители могут увеличить свой вычет до максимально возможной суммы. Подготовьте и подайте документы на возврат подоходного налога с экспертами нашего сервиса.

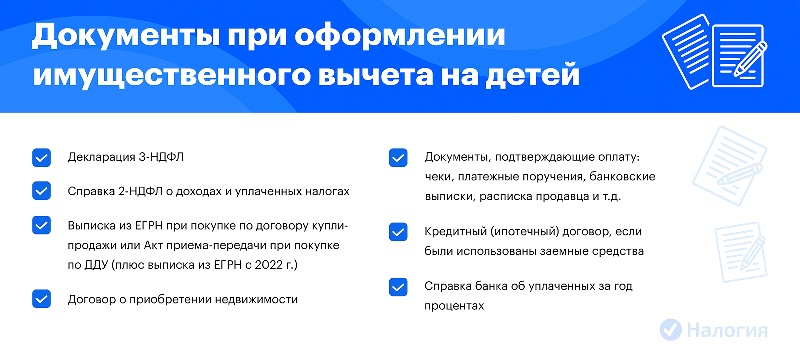

Перечень документов на оформление вычета через ИФНС

Необходимо передать в налоговую инспекцию по месту постоянной регистрации следующие документы:

- Декларация по форме 3-НДФЛ;

- Справка о доходах (форма 2-НДФЛ);

- Договор о покупке жилья;

- Документы, подтверждающие право собственности;

- Чеки, выписки банка, платежные поручения, расписки или другие подобные документы, подтверждающие расходы на покупку квартиры;

- Свидетельство о рождении (при покупке недвижимости на ребенка, в том числе и по ипотеке).

Фактически уплаченные в банк проценты необходимо подтвердить документально.

Если вы покупали квартиру в ипотеку, дополнительно подготовьте:

- Ипотечный договор;

- Справку из банка об уплаченных процентах;

- График погашения кредита и процентов;

- Документы, подтверждающие оплату кредитных процентов.

Документы также можно отправить через Личный кабинет налогоплательщика на сайте ФНС.

Частые вопросы

Нет, вы имеете право использовать долю несовершеннолетнего без его согласия. Помните, что ребенок не теряет право на льготу в будущем, когда купит собственное жилье и начнет платить НДФЛ.

Нет, вы уже исчерпали свое право на имущественную льготу. Совокупный размер — как по вашей доле, так и по детской — не может превышать 2 млн рублей.

Да, квартира, купленная в браке, считается совместной собственностью супругов. Если в прошлом вы не получали имущественную льготу, то можете сделать это сейчас.

Заключение эксперта

Мы рассказали, как оформить налоговый вычет при покупке квартиры на ребенка в 2024 году, как его увеличить за счет детской доли и получить максимальную сумму. Оформляйте документы с нашими экспертами — это самый короткий путь, чтобы вернуть свои деньги! Обязательно сохраните статью в избранном, чтобы не потерять важную информацию.