За какие расходы можно вернуть деньги

Получить компенсацию за лагерь за 2023 год можно лишь в двух случаях: если ваш ребенок там лечился или учился. И именно за эти услуги возвращается часть затрат.

Если лагерь лечебный или оздоровительный, вы можете применить вычет за лечение. Если образовательный — за обучение.

Важные условия:

- Возврат НДФЛ положен налоговым резидентам РФ, то есть лицам, проживающим на территории РФ не менее 183 дней в течение 12 месяцев, идущих подряд, и имеющим доходы, облагаемые по ставке 13% или 15%.

- Детское учреждение должно иметь соответствующую лицензию: на ведение образовательной и/или медицинской деятельности в зависимости от предоставленной услуги.

- Учесть к вычету можно только те затраты, что были понесены на лечение и/или обучение ребенка. Питание, проживание, переезд, развлекательные мероприятия в состав компенсации не входят.

Учесть к вычету можно только те затраты, что были понесены на лечение и/или обучение ребенка. Питание, проживание, переезд, развлекательные мероприятия в состав компенсации не входят.

Чтобы получить компенсацию за детский лагерь, вы должны предоставить платежные документы, в которых выделены строки, непосредственно относящиеся в вычету. Для этого попросите бухгалтерию детского учреждения составить отдельные документы или разбить услуги с выделением сумм.

Все чеки и платежки за образовательные и медицинские услуги необходимо сохранять, чтобы предоставить в ИФНС для вычета.

Пример

Осипова заплатила за путевку сына 65 тыс. Чтобы выделить лечение, она взяла у организатора справку об оплате медуслуг на сумму 40 тыс. В итоге она оформила возврат 5200 (13% * 40 000).

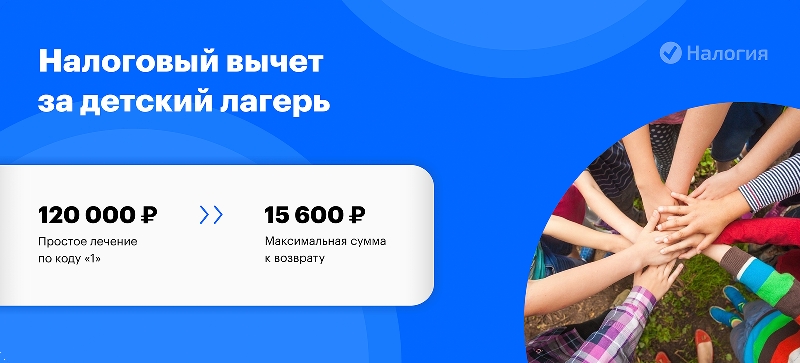

Размер вычета за ребенка в лагере

Получить компенсацию стоимости путевки в детский лагерь за образовательные или медуслуги можно в пределах установленного законодательством лимита.

Если ваш ребенок получал лечение и ходил на медицинские процедуры в лечебно-оздоровительном лагере, расходы на услуги можно включить в налоговый вычет за лечение.

Максимальный размер социального вычета за лечение в год составляет 120 тыс. рублей (абз. 8 п. 2 ст. 219 НК РФ). На счет плательщика возвращается до 13% от этой суммы, то есть 15 600 рублей.

С 1 января 2024 г. вычет за платное лечение станет выгоднее. Новые правила коснутся расходов, понесенных в 2024 г. и позднее. Увеличен размер социальных вычетов со 120 тыс. рублей до 150 тыс. рублей (Федеральный закон от 28.04.2023 N 159-ФЗ).

Компенсацию за отдых и учебу в образовательном лагере можно получить за счет социального налогового вычета за обучение. Несмотря на то, что налоговый вычет за обучение входит в состав социальных вычетов, обучение ребенка идет отдельной статьей и не входит в лимит 120 тыс. рублей.

Пример

Зотова отправила сына в лагерь и оплатила кружки авиамоделирования и рисования. Так как лагерь имеет лицензию на образовательную деятельность, Зотова получит налоговый вычет за кружки ребенка.

В этом случае максимальный вычет составляет 50 тыс. рублей в год на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя). То есть вернуть можно до 13% от этой суммы — 6500 рублей (пп. 2 п. 1 ст. 219 НК РФ).

С 1 января 2024 года налоговый вычет за обучение ребенка также значительно вырастет. Вместо 50 тыс. рублей максимальная сумма составит 110 тыс. рублей.

Изменения вступили в силу 1 января 2024 г., поэтому увеличенный размер вычета будет учитывать расходы, начиная с 2024 г. То, что вы заплатили в 2023 г. и ранее, будут считать по прежним правилам.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Кто имеет право на возврат НДФЛ за детский лагерь

Социальный вычет на лечение можно получить не только за себя, но и при оплате лечения своих близких:

- супруга (-и);

- родителей;

- детей, в том числе усыновленных и подопечных, до 18 лет (с 2022 г. — до 24 лет, если ребенок учится очно в лицензированном учебном заведении).

Если вы оплачиваете свою учебу и своих родных:

- Собственное обучение любой формы: очная, заочная, вечерняя и т.д.;

- Обучение ребенка, брата или сестры до 24 лет только по очной форме обучения;

- Обучение опекаемых до 24 лет только по очной форме обучения.

Возврат НДФЛ положен налоговым резидентам РФ, то есть лицам, проживающим на территории РФ не менее 183 дней в течение 12 месяцев, идущих подряд, и имеющим доходы, облагаемые по ставке 13% или 15%.

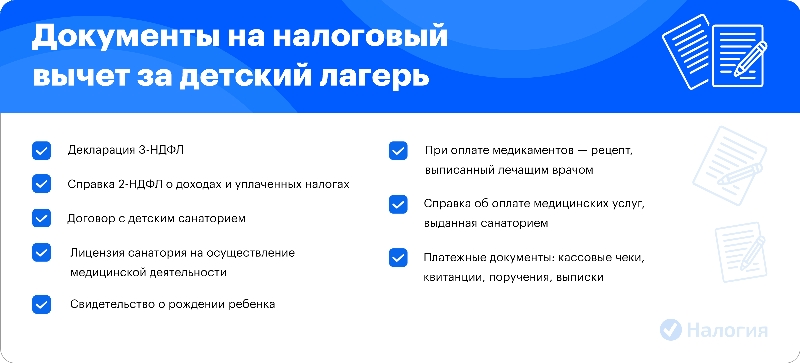

Документы для оформления вычета

Для каждого вида налогового вычета готовится отдельный пакет документов. Помните, что лагерь обязательно должен иметь государственную лицензию на оказание образовательных услуг — для возмещения за обучение, и лицензию на оказание медицинских услуг — для возмещения за лечение.

За лечение

Налоговый возврат можно оформить через ФНС или через работодателя. Список документов для оформления социального налогового возврата на работе:

- Договор на оказание медицинских услуг оздоровительным лагерем;

- Копия лицензии на оказание медицинских услуг;

- Справка об оплате медицинских услуг, выданную лагерем;

- Платежные документы, подтверждающие оплату: чеки, квитанции, приходно-кассовые ордера и пр.

- Документы, подтверждающие родство — свидетельство о рождении детей.

- Рецепты на лекарства от лечащего врача.

При подаче документов через ФНС нужно приложить:

- Декларацию 3-НДФЛ;

- Справку 2-НДФЛ о доходах;

- Заявление на возврат НДФЛ (с 2020 г. входит в форму декларации).

За обучение

Список документов для оформления социального налогового возврата на работе:

- Договор с образовательным учреждением;

- Лицензия образовательного учреждения, если ее реквизиты отсутствуют в договоре;

- Документы, подтверждающие расходы на оплату обучения;

- Документы, подтверждающие родственную связь с обучающимся;

- Справка из учебного заведения об очной форме обучения ребенка, брата, сестры.

При подаче документов через ФНС нужно приложить:

- Декларацию 3-НДФЛ;

- Справку 2-НДФЛ о доходах;

- Заявление на возврат налога (с 2020 г. входит в состав 3-НДФЛ).

Камеральная проверка обычно длится три месяца. Затем в течение 10 дней выносится решение, и еще месяц потребуется на перечисление средств на ваш счет. Чтобы узнать статус налогового вычета, зарегистрируйтесь на сайте Федеральной налоговой службы и зайдите в личный кабинет. Там же появится одобренная сумма.

Помните, что при одновременном оформлении социального и имущественного вычетов, в первую очередь в декларацию вносятся социальные расходы, а затем уже расходы на приобретения жилья.

Частые вопросы

Нет, налоговая льгота предоставляется только за медицинские или образовательные услуги, полученные в санатории. При этом учреждение должно иметь соответствующие лицензии. Стоимость проезда в компенсацию не входит.

Вы имеете право оформлять льготу ежегодно в пределах лимита: за лечение 120 тыс. рублей, за обучение ребенка — 50 тыс. рублей.

Нет, вернуть налоги разрешено лишь за последние три года. В 2024 г. вы можете оформить декларации за 2023, 2022 и 2021 гг.

Заключение эксперта

Налогоплательщик имеет право получить налоговый вычет за лагерь и включить в него расходы на лечение и/или обучение. Внимательно соберите все документы: договоры, квитанции, платежки. Помните, что в компенсацию не входят расходы, не имеющее непосредственного отношения к медуслугам и образованию: на дорогу, проживание, питание, развлекательные услуги и прочее.