Что означает код 127

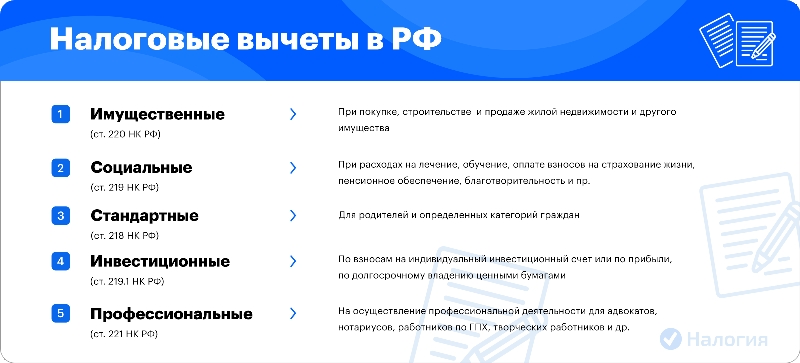

Физические лица в России имеют право на особый вид льгот — налоговые вычеты. Чтобы получить вычет, необходимо быть налоговым резидентом и иметь официальные доходы, с которых уплачивается подоходный налог — 13% или 15% НДФЛ. Резидентом считается тот, кто проживает на территории страны не менее 183 дней в течение отчетного года.

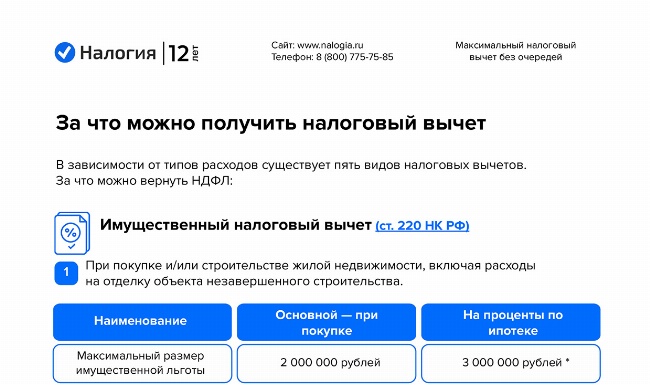

В НК РФ существует несколько типов вычетов, каждый из которых имеет свой отдельный код. Например, имущественные — 311 и 312 (ст. 220 НК РФ), социальные — 320, 321 и 324 (ст. 219 НК РФ) и другие.

Коды вычетов 126, 127, 128 — стандартные вычеты (ст. 218 НК РФ), которые предоставляется работнику за детей, а конкретнее, 127 — за второго ребенка.

Сумма вычета по коду 127

Налоговый вычет предполагает уменьшение налогооблагаемой базы и, как следствие, уменьшение подоходного налога. То есть после применения стандартного вычета НДФЛ будет применяться к доходу, уменьшенному на размер вычета. При этом каждая подобная льгота имеет свой лимит.

Рассмотрим размеры стандартной льготы:

|

Ребенок |

Сумма |

|

Первый |

1400 |

|

Второй |

1400 |

|

Третий |

3000 |

В данном случае мы разбираем код 127 в 2-НДФЛ — льгота на второго ребенка. Она ограничена суммой 1 400 руб. Так, если на иждивении имеется ребенок, то разрешается уменьшить свой доход на сумму вычета по коду 127 — 1400 руб. Налог будет рассчитываться с остатка.

Пример

У Ивана С. двое детей — одному 25 лет, второму 14. Он может вернуть налог только за второго, так как первому уже больше 24 лет. Зарплата Ивана составляет 20 тыс. руб. С нее он платит 2 600 в качестве НДФЛ (20 000 * 13%). Используя налоговую льготу за несовершеннолетнего, Иванов будет платить налог с 18 600 (20 000 – 1400). НДФЛ составит 2 418 руб. вместо изначальных 2600 руб.

Если на иждивении двое несовершеннолетних детей или им не исполнилось 24 года и они учатся по очной форме, то возможно оформить льготу за обоих. В этом случае суммы складываются. Очередность учитывает даже тех детей, которые уже достигли совершеннолетия, и на кого право на вычет не распространяется.

Пример

Ольга Н. мать двоих детей — один двадцатилетний студент, второй — школьник. Ольга может уменьшить свой доход на 2 800 руб. (1 400 + 1 400), так как она имеет право получать вычет за обоих сыновей. По коду 127 — за второго ребенка и 126 — за первого.

На ребенка-инвалида предоставляется повышенный возврат НДФЛ (пп. 4 п. 1 ст. 218 НК РФ). Сумма складывается с ранее озвученными цифрами и рассчитывается следующим образом:

|

Кому положен |

Размер |

|

Родителю, супругу (супруге) родителя, усыновителю |

12 000 |

|

Приемному родителю, супругу (супруге) приемного родителя |

6 000 |

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

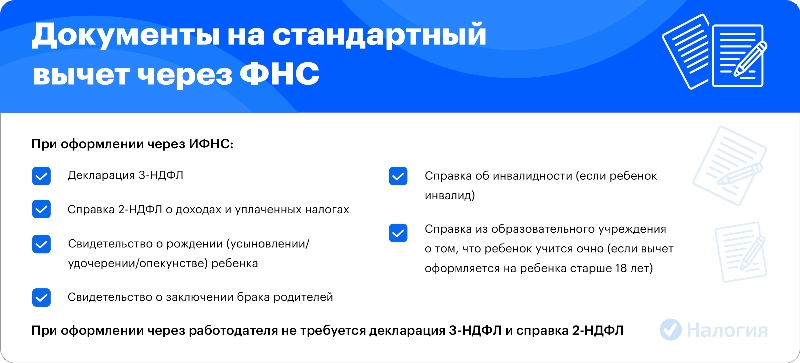

Как оформить вычет по коду 127

Для получения льготы достаточно написать заявление работодателю и предоставить копию свидетельства о рождении ребенка или усыновлении. Иногда могут понадобиться бумаги, подтверждающие право на льготу по коду 127. Например, справка из образовательного учреждения, которая подтвердит очное обучение иждивенца.

Как долго предоставляется стандартный вычет

Компенсации на детей выплачиваются до месяца, в котором зарплата накопительным итогом не достигнет 350 тыс. рублей. Так, если доход равен 50 тысяч в месяц, то зарплата достигнет «критичной отметки» в 350 тыс. к июлю (350 000/50 000 = 7). В июле налог снова начнет удерживаться с полной зарплаты без вычета. Со следующего января расчет начнется заново.

Как получить деньги за предыдущие годы

По закону физлица могут вернуть подоходный налог, уплаченный за предыдущие периоды, но не более трех. Например, если родитель имел право на возврат по коду 127, но не оформлял его, то ему разрешается оформить возврат 13% НДФЛ за предыдущие 3 года.

Для этого требуется собрать необходимые документы, заполнить налоговую декларацию за каждый из периодов по той форме, которая тогда была утверждена, и подать их в ИФНС.

Сделать это можно любым из способов: отправить заказным письмом по почте, отсканировать документы и переслать через ЛК налогоплательщика на официальном сайте ФНС России или воспользоваться помощью онлайн-сервиса «Налогия».

Частые вопросы

Стандартную. Ее возможно оформить через работодателя либо через ИФНС.

Да, вы имеете право на льготу по коду 127, так как второй ребенок несовершеннолетний. Если он будет учиться по очной форме, то льгота по коду 127 будет выплачиваться до 24 лет.

Нет обязательного условия, чтобы бухгалтерия или работодатель оповещали сотрудника о праве на вычет по коду 127. Заполните декларацию на возврат и передайте ее в ИФНС.

Да, это ваше законное право как обычного налогоплательщика. Если вы проживаете в России и платите налоги, вы имеете право на льготы, которые позволяют уменьшать вашу налогооблагаемую базу.

Заключение эксперта

Код вычета 127 в справке 2-НДФЛ означает, что работник получает льготу на второго ребенка и его налогооблагаемая база снижена. Суммы вычетов за нескольких детей складываются и еще больше уменьшают базу физлица. Если вы не получали льготу через своего налогового агента, то разрешается ее оформить через ФНС и вернуть излишне уплаченный налог максимум за последние 3 года.