Что такое стандартный вычет по совместительству

Налоговый вычет за детей входит в стандартные вычеты по НДФЛ, предусмотренные статьей 218 НК РФ. И основные работники, и совместители получают эту льготу через работодателя.

Бухгалтер ежемесячно уменьшает зарплату работника на размер налогового вычета и рассчитывает подоходный налог с полученной разницы. Так как налогооблагаемая база за счет вычета становится меньше, на руки работник получает больше.

Пример

Работник заключил с компанией А основной трудовой договор, а с компанией Б — договор по внешнему совместительству. Он посчитал, что ему выгоднее получить вычет через компанию Б, и написал заявление в бухгалтерию. У работника есть такое право.

Если сотрудник на совместительстве, он имеет право обратиться за льготным снижением налоговой базы к любому из работодателей по своему выбору, независимо от вида заключенного договора — как по основному месту работы, так и по тому, где он совмещает обязанности. Сделать это можно только у одного работодателя, а не с двух мест работы или более.

Далее мы на примерах расскажем, как рассчитать вычет на ребенка внешнему совместителю и разберем, у кого нет права на такие налоговые преференции.

Кто имеет право на вычет за ребенка по совместительству

Налоговую льготу могут получить и мать, и отец, даже если они оба работают по совместительству. Главное — иметь доход, облагаемый НДФЛ по ставке 13% или 15%.

Кто может снизить налогооблагаемую базу и уменьшить налог:

- родные родители;

- приемные;

- разведенные;

- мачеха и отчим;

- усыновители;

- опекуны;

- попечители;

- родители, лишенные родительских прав.

Вычет, в том числе на работе по совместительству, положен на каждого ребенка в возрасте до 18 лет, а если он учится по очной форме обучения, то до достижения 24 лет.

Льготный расчет налога продолжается до месяца, пока суммарный доход сотрудника с начала года не достигнет 350 000 рублей.

Как только доход превысил 350 000 руб. — налоговая льгота больше не предоставляется, и налог рассчитывается с полной налогооблагаемой базы. Новый расчет начинается с января следующего года. Это же правило действует, когда вы получаете вычет на детей по совместительству.

Пока вы обеспечиваете ребенка, то есть несете расходы на его содержание, вы можете подать документы на детский вычет, в том числе и как совместитель.

Если вы не проживаете совместно с ребенком, но его обеспечиваете, то для получения налоговой льготы по совместительству вы должны подтвердить расходы на его содержание. Например, таким подтверждением будет выплата алиментов.

Размер детского вычета по совместительству

Налоговый вычет на ребенка за работу по совместительству рассчитывается ежемесячно каждому родителю и состоит из:

- основного, в зависимости от очередности рождения;

- повышенного — за инвалида.

Родителю ребенка-инвалида, в том числе совместителю, полагается налоговая льгота в увеличенном размере. Чтобы рассчитать итоговую сумму, необходимо сложить основной и повышенный вычеты.

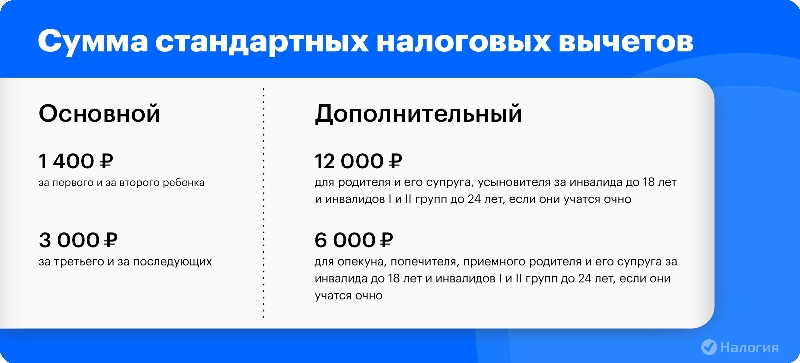

|

Основной |

Повышенный |

|

1 400 руб. — за первого и за второго ребенка; 3 000 руб. — за третьего и за последующих. |

12 000 руб. — для родителя, супруга родителя, усыновителя за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. 6 000 руб. — для опекуна, попечителя, приемного родителя, супруга приемного родителя за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. |

Очередность начинается от старшего к младшему, при этом учитываются все дети обоих родителей, в том числе совершеннолетние, на которых вычет уже не предоставляется.

Двойной вычет на ребенка

В некоторых случаях уменьшение по налогу применяется в удвоенном размере, в том числе для совместителя.

1. Возврат в двойном размере полагается, если родитель юридически признан единственным, например, является матерью-одиночкой. Или документально подтверждено, что второй родитель умер или пропал без вести.

Если мама после развода самостоятельно воспитывает малыша и не получает алименты, она не сможет рассчитывать двойные расчеты как мать-одиночка. Формально у ребенка есть отец, и мать не может претендовать на двойной вычет.

Если мать-одиночка получает стандартный вычет в двойном размере при работе по совместительству и выходит замуж, то право на двойную льготу прекращается с момента вступления в брак.

2. Еще одно основание для применения двойного расчета — если один родитель отказывается от положенного ему возврата в пользу другого.

В этом случае и у матери, и у отца должен быть доход, облагаемый по ставке 13% или 15% и право на вычет. Отказавшемуся от льготы необходимо ежемесячно подтверждать доходы и предоставлять справку 2-НДФЛ.

Документы на вычет

Возврат НДФЛ можно получить через работодателя или через ИФНС. Налоговую льготу у работодателя можно оформить только за текущий год. Если же вы несколько лет не оформляли стандартные выплаты, подать документы на возврат налога можно за три последних года только через налоговую инспекцию.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

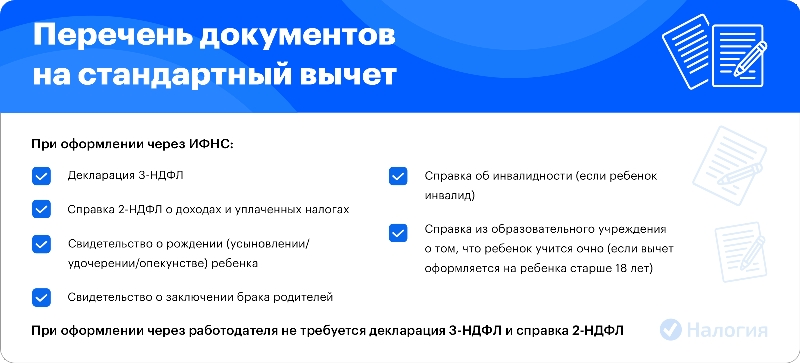

Документы на оформление через ФНС

Для налоговой инспекции подготовьте:

- Декларацию по форме 3-НДФЛ;

- Справку о доходах по форме 2-НДФЛ;

- Заявление с реквизитами для перечисления средств (с 2020 года включено в форму декларации);

- Свидетельство о рождении или усыновлении;

- Справку об инвалидности при оформлении льготы на ребенка-инвалида;

- Справку из образовательного учреждения с указанием очной формы обучения, если оформляете документы за студента.

Для получения возврата в двойном размере дополнительно возьмите документ, подтверждающий статус единственного родителя или заявление об отказе от второго родителя.

Документы передайте в налоговую инспекцию — лично или онлайн на сайте ФНС после регистрации в Личном кабинете налогоплательщика. Камеральная проверка обычно длится три месяца (ст. 88 НК РФ). Затем в течение 10 дней выносится решение, и еще месяц потребуется на перечисление средств на ваш счет.

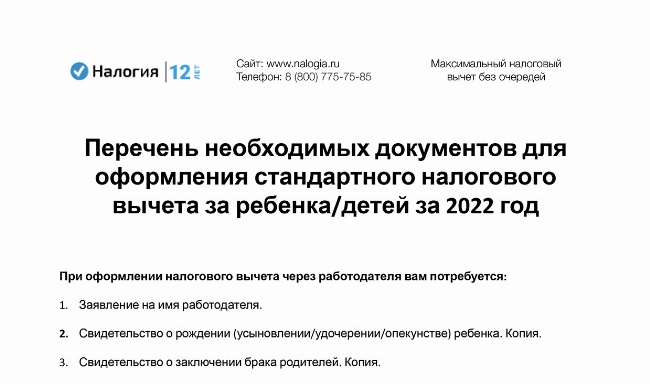

Оформление через работодателя

Для стандартного расчета через работодателя вам понадобятся те же документы, кроме декларации, справки 2-НДФЛ и заявления на перечисление средств.

Передайте документы в бухгалтерию на работе и напишите заявление на возврат 13% НДФЛ. Со следующего месяца вашу зарплату начнут рассчитывать с учетом налоговой льготы.

Частые вопросы

На двух — нет, но вы имеете право самостоятельно выбрать, на какой из официальных работ использовать свое право на вычет.

Если у вас нет налогооблагаемых доходов, то нет. Таким доходом может быть не только заработная плата, но и сдача в аренду недвижимости или транспорта, если вы уплачиваете 13% НДФЛ.

В текущем году вы можете оформить вычет по НДФЛ через работодателя. А за предыдущие три года — через налоговую инспекцию.

Заключение эксперта

В 2024 году родитель может получить налоговый вычет на ребенка по совместительству. Мы рассказали, в каком размере положена льгота по НДФЛ и какими документами нужно подтвердить свое право. Вы можете самостоятельно выбрать, на каком месте работы получать стандартные выплаты — на основном или как совместитель. У вас есть право на повышенный размер за ребенка-инвалида и на двойной для одинокого родителя.