Что такое налоговый вычет за новостройку

Если вы платите налоги, то государство дает вам возможность вернуть их с помощью налоговых вычетов. Например, при покупке квартиры в новостройке (ст. 220 НК РФ).

Это имущественный налоговый вычет, с помощью которого можно компенсировать часть расходов и вернуть определенную сумму после покупки жилья.

Кто может получить налоговый вычет за покупку новостройки

Для того чтобы получить налоговый вычет на новостройку, вы должны быть резидентом РФ, то есть находиться на территории России более 183 дней в году и иметь доходы, с которых вы или ваш работодатель платит налог 13% или 15% (кроме дивидендов).

На возврат НДФЛ не могут претендовать ИП на спецрежимах, безработные, студенты, родители в декретном отпуске, пенсионеры. То есть все те, кто не имеет доходов, облагаемых 13% или 15% налогом.

Какую сумму можно вернуть за новостройку

Государство дает возможность вернуть подоходный налог в пределах 260 тыс. рублей за покупку на свои средства и дополнительно до 390 тыс. рублей при покупке квартиры в ипотеку.

|

Наименование |

Основной — при покупке |

На проценты по ипотеке |

|

Максимальный размер имущественной льготы |

2 000 000 рублей |

3 000 000 рублей* |

|

Сумма к возврату |

260 000 руб. (13% * 2 млн) |

390 000 руб. (13% * 3 млн) |

*До 1 января 2014 года максимальный размер имущественной льготы за фактически уплаченные проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Основной вычет при покупке квартиры в новостройке

При покупке новостройки за свои средства максимальная налоговая льгота составляет 2 млн рублей. Это значит, что на счет налогоплательщика возвращается 13% от этой суммы, то есть 260 тыс. рублей (2 000 000 * 13%).

Если приобретенная жилплощадь стоит дороже 2 млн рублей, максимальная сумма возврата все равно останется прежней — 260 тыс. рублей.

Пример

Иванов купил квартиру в новостройке за 3 млн. Он может воспользоваться своим правом на возврат подоходного налога и получить максимально возможную сумму в 260 000 несмотря на то, что его недвижимость стоила больше 2 млн.

Имущественный вычет не может быть больше стоимости жилья. В этом случае на счет возвращается 13% от суммы покупки, а остаток переходит на жилье, купленное в будущем.

Пример

Петров приобрел в новостройке квартиру за 900 тыс. рублей. Он может оформить имущественную льготу со всей суммы потраченных средств и вернуть 117 тыс. рублей (900 тыс. * 13%). Недополученные 143 тыс. рублей Петров вернет, когда купит другую жилую недвижимость.

Максимальный размер возврата за год не может превышать НДФЛ, уплаченный вами за тот же период. Если годового налога недостаточно для получения всей суммы, остаток переносится на будущие годы. Так будет происходить до тех пор, пока не будет получена вся одобренная сумма.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Ипотечный налоговый вычет

Новостройка, купленная с помощью заемных средств целевого кредита — ипотеки, — позволяет помимо основной налоговой льготы дополнительно воспользоваться вычетом по процентам ипотеки.

Лимит на проценты по ипотеке составляет 3 млн рублей. Это значит, что на счет налогоплательщика возвращается до 13% от этой суммы, то есть до 390 тыс. рублей (3 млн * 13%).

Чтобы получить налоговый вычет при покупке новостройки в ипотеку, следует иметь в виду важное условие: вернуть 13% можно только за уже реально уплаченные проценты, а не за всю сумму долга.

Пример

Сидорова купила новостройку в ипотеку за 7 млн и заплатила по процентам 350 тыс. Сидорова может вернуть 260 тыс. по основной налоговой льготе и 45 500 за уплаченные проценты (350 000 * 13%).

Возврат по процентам ипотеки можно использовать только на один объект недвижимости. Недополученный остаток средств нельзя перенести на другую квартиру, купленную в будущем.

Компенсацию по ипотеке можно заявлять каждый год, используя проценты, выплаченные в течение прошлого года.

Максимальная сумма, которую можно вернуть при покупке в новостройке — 650 тыс. рублей (260 тыс. по основной льготе и 390 тыс. по ипотеке).

Вычет супругам при покупке новостройки

При отсутствии брачного договора, в котором прописаны особые условия, имущество, купленное супругами в официально зарегистрированном браке, считается совместно нажитым (ст. 34 Семейного Кодекса РФ).

При этом не важно, кто фактически нес расходы и оплачивал покупку квартиры или вносил деньги по ипотечному кредиту. Также не имеет значения, на кого оформлена квартира — на одного из супругов или на обоих — такое владение является совместным.

Поэтому получить налоговый вычет при долевом строительстве может каждый из супругов в пределах 2 млн рублей по основной льготе и 3 млн рублей по ипотеке.

Пример

Семья Прокофьевых купила квартиру в новостройке за 5 млн рублей. Они оба получают официальную зарплату и платят налоги, поэтому оба имеют право оформить максимальный налоговый возврат по 2 млн и вернуть по 260 тыс. рублей.

Если есть сомнения, кому из супругов какую сумму выделить, пишется заявление на распределение вычета.

Так бывает, когда:

- стоимость жилья меньше двух налоговых вычетов;

- когда жилье оформлено на одного из супругов, а льготу будут получать оба;

- когда возврат НДФЛ распределяется в пользу супруга, на которого не оформлена собственность.

Заявление подписывается обоими супругами и вместе с другими документами передается в ФНС.

Пример

Петровы купили квартиру в новостройке за 3 млн рублей и решили распределить деньги так: Петров получает 2 млн, а Петрова 1 млн рублей. В итоге Петров вернет 260 тыс. рублей (2 млн * 13%), а Петрова — 130 тыс. рублей (1 млн * 13%).

Налоговый вычет за ремонт в новостройке

Закон позволяет вернуть деньги не только за покупку квартиры, но и за ремонт. Это относится только к квартирам, купленным в новостройке.

Чтобы заявить возврат части расходов за ремонт жилья в новостройке, в договоре приобретения должно было написано, что квартира куплена на этапе незавершенного строительства без отделки. Тогда можно добавить в декларацию 3-НДФЛ расходы на ремонтные работы.

Затраты на ремонт жилья, приобретенного на вторичном рынке, в налоговый вычет включить нельзя.

В расходы на ремонт для налоговой льготы входят:

- Строительные и отделочные работы;

- Разработка сметной и проектной документации;

- Покупка отделочных материалов.

Деньги возвращаются за все, что считается отделкой: облицовка стен, покрытие полов, монтаж дверей и т.п. Но покупка мебели или сантехники в вычет не войдет.

Не забывайте сохранять чеки, платежки и любые документы, которые смогут подтвердить ваши расходы — это пригодится вам для налоговой.

Как оформить налоговый вычет за новостройку

Существует два варианта возврата налога: через ИФНС и через работодателя.

Имущественный вычет на новостройку через налоговую инспекцию можно оформить лишь по окончании календарного года, в котором подписали Акт приема-передачи от застройщика.

|

Через ИФНС |

Через работодателя |

|

На следующий год после получения права на льготу |

В том году, когда получено право на льготу |

Если вам передали Акт приема-передачи в 2023 г., то оформить возврат НДФЛ через налоговую вы сможете в 2024 г. и позднее.

Не забудьте, что с 2022 г. возмещение НДФЛ за новостройку допускается только после оформления права собственности и получения выписки из ЕГРН. Ее вместе с другими подтверждающими документами необходимо вложить в пакет для налоговой.

Как оформить вычет через налоговую инспекцию

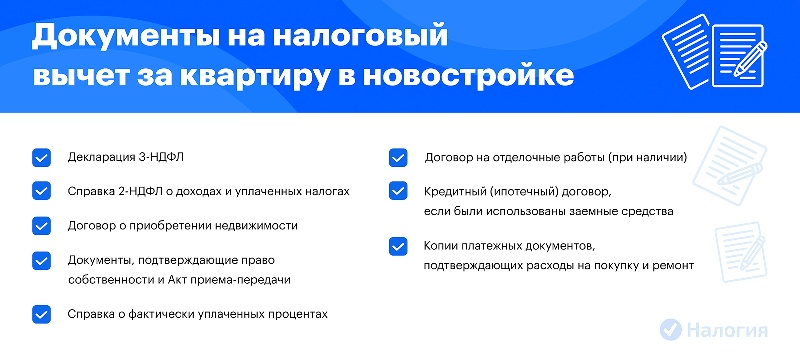

Чтобы оформить возврат 13% через ФНС, вам необходимо подготовить и передать в инспекцию следующие документы:

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ — взять у работодателя или в личном кабинете на сайте ФНС;

- Договор о приобретении квартиры;

- Акт приема-передачи;

- Договор на отделочные работы и ремонт — при покупке у застройщика без отделки;

- Платежные документы: банковские выписки, квитанции, чеки и т.д.

Для ипотеки приложите:

- Кредитный договор;

- Справка об уплаченных процентах.

При личной подаче документов при себе необходимо иметь паспорт.

Камеральная проверка обычно длится три месяца. Затем в течение 10 дней выносится решение, и еще месяц потребуется на перечисление средств на ваш счет.

Как оформить вычет через работодателя

Возврат налога через работодателя можно оформить в том же году, когда получено право на льготу. В Личном кабинете на сайте ФНС заполните специальную форму и приложите необходимые документы.

Документы для налогового вычета через работодателя:

- Договор о приобретении квартиры;

- Акт приема-передачи;

- Договор на отделочные работы и ремонт — если приобрели без отделки;

- Платежные документы: банковские выписки, квитанции, чеки и т.д.

При покупке в ипотеку дополнительно понадобятся:

- Кредитный договор;

- Справка об уплаченных процентах.

В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Частые вопросы

Да, может, так как имущество, купленное в официальном браке, считается совместно нажитым.

Вы имеете право получить имущественную льготу на все проценты по ипотеке, то есть с 2017 года. Сначала заявите основной вычет, а потом процентный.

Это можно сделать сразу в год возникновения права на вычет, то есть как только получили Акт приема-передачи. Но помните, что с 2022 г. в пакет документов для ФНС обязательно должна входить выписка из ЕГРН.

Заключение эксперта

В 2024 году собственник имеет право получить налоговый вычет на квартиру в новостройке за 2023, 2022 и 2021 гг. Для этого необходимо собрать правильный пакет документов и предоставить его в ИФНС по месту постоянной регистрации. Вернуть деньги можно не только за покупку жилья, но и за отделку, но только в том случае, если в договоре прописано, что приобретен объект незавершенного строительства без отделки.