Что значит «вернуть налоги с зарплаты»?

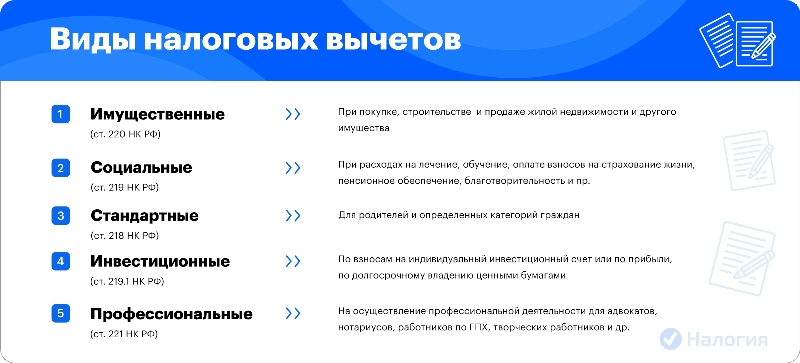

Вернуть подоходный налог с заработной платы можно с помощью налоговых вычетов. Все их виды мы рассмотрели в отдельной статье на нашем сайте. Там мы простыми словами рассказали про условия предоставления, о том, сколько денег можно получить на руки или сэкономить на НДФЛ, привели списки документов и учли все важные подробности.

Чтобы вернуть НДФЛ с заработной платы, необходимо понимать суть расчета. Вычеты уменьшают налогооблагаемую базу — доход, с которого платится 13% налога в бюджет государства. Этим доходом является ваша заработная плата. В итоге вы платите 13% не со всей суммы зарплаты, а только с полученного остатка.

Пример

Ваша годовая зарплата до уплаты налогов составляет 2 100 000 рублей. То есть 175 000 рублей в месяц. Но на руки вы получаете меньше, так как из 175 000 ежемесячно удерживают 13% НДФЛ. В итоге вместо 2 100 000 рублей, за год вы получаете 1 827 000 рублей. Это 152 250 рублей в месяц.

Предположим, что вы купили квартиру, и получили право на имущественный вычет в размере 2 млн рублей. Это значит, что работодатель имеет право уменьшить вашу зп на эту сумму. И удержать НДФЛ только с полученного остатка.

Получается, что 13 процентов вы заплатите не с 2 100 000 рублей, а только со 100 000 рублей. Весь год вы будете получать на руки полный оклад — 175 000. И лишь в последнем месяце у вас удержат 13% со ста тысяч.

Помните, что вернуть налоговый вычет с зарплаты нельзя — это неправильная формулировка. Налогоплательщик возвращает из зп лишь 13% от одобренной суммы.

Вернуть за год больше, чем вы заплатили НДФЛ за тот же год, нельзя. Если из вашей зарплаты было удержано, например, 200 тыс. рублей НДФЛ, то больше этой суммы вы вернуть не сможете.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Кто имеет право на возврат подоходного налога с заработной платы

Чтобы вернуть 13 процентов с зарплаты, необходимо быть резидентом РФ и платить налоги по ставке 13%. Если вы имеете официальную работу, и ваш работодатель регулярно платит налог с зарплаты, вы можете претендовать на налоговую льготу. Поэтому безработные, пенсионеры, студенты, родители в декрете вычет могут получить только при наличии других налогооблагаемых доходов.

За счет каких вычетов можно оформить возврат налога с заработной платы

Перед тем как вернуть подоходный налог с зарплаты в 2024 году, налогоплательщик должен понимать, какие именно расходы можно учесть. На работе можно оформить несколько возвратов: имущественный, социальный и стандартный.

Имущественный вычет с зарплаты

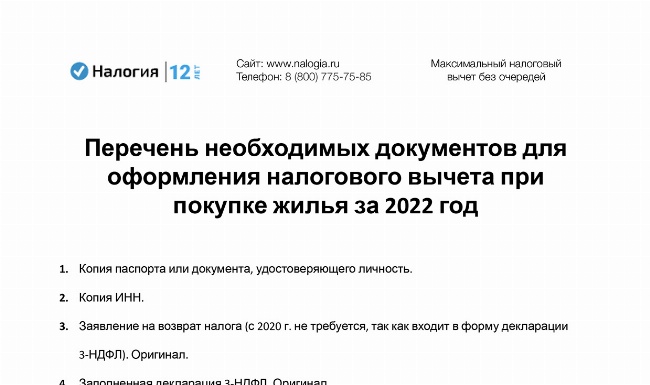

За счет имущественного вычета можно вернуть часть налогов с зарплаты, если вы купили или построили жилье, или купили земельный участок (ст. 220 НК РФ).

Максимальный размер составляет 2млн рублей (пп. 1 п. 3 ст. 220 НК РФ). При покупке жилья в ипотеку предоставляется дополнительная льгота — на проценты по ипотеке. Размер вычета на проценты ограничен 3млн рублей.

Работодатель возвращает налог из зарплаты с начала календарного года. Даже если вы купили квартиру в январе 2024 года, оформили в собственность в июле, а уведомление из ФНС работодатель получил только в ноябре, бухгалтерия сделает перерасчет и вернет ранее удержанные средства, применив вычет НДФЛ ко всему доходу с начала 2024 года — с января по ноябрь. А за декабрь вы получите полный оклад без удержания 13 процентов.

Пример

Работодатель в ноябре получил уведомление о праве сотрудника на вычет. Так как сотрудник с января по октябрь платил налог на доход, то работодатель вернет ему НДФЛ за эти месяцы, а за ноябрь и декабрь выплатит зарплату без удержания НДФЛ.

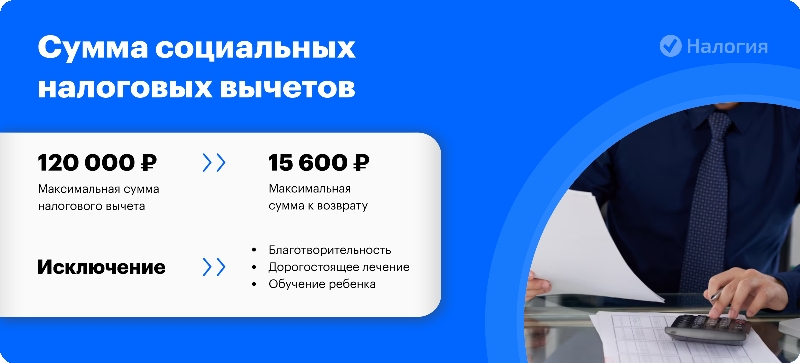

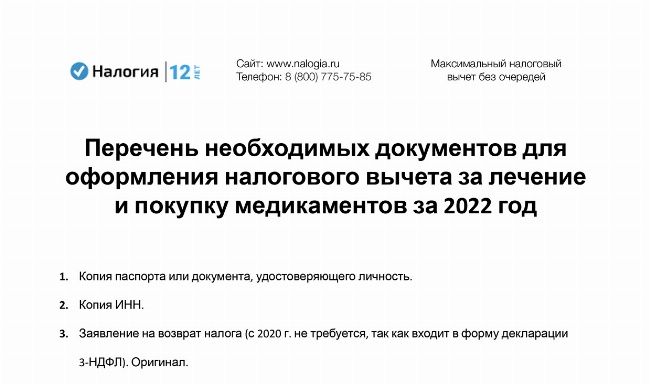

Социальный налоговый вычет с заработной платы

Подробно обо всех видах социальных налоговых вычетов мы рассказали в отдельной статье. Этот вид льготы предоставляется при оплате обучения, лечения, взносах на накопительную часть пенсии, добровольное страхование, НПО (ст. 219 НК РФ).

Стандартный вычет НДФЛ с зарплаты

Стандартный налоговый вычет предоставляется некоторым категориям граждан и выдается на самого налогоплательщика, а также родителям на несовершеннолетних детей.

Детские стандартные налоговые вычеты исчисляются по нарастающему итогу и имеют лимит: когда доход с начала года достигает 350тыс. рублей, налог с зарплаты уплачивается в общем порядке.

Как оформить возврат налога с зарплаты

В статье мы разобрали, можно ли вернуть НДФЛ с зарплаты работающему, и теперь осталось рассказать, как оформить документы.

Возврат НДФЛ через работодателя можно оформить в том же году, когда получено право на льготу. Проще всего это сделать на сайте ФНС после регистрации в Личном кабинете налогоплательщика.

Заполните специальную форму и прикрепите сканы документов. Инспектор проверит ваши бумаги и вынесет решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба в течение 30 дней самостоятельно направит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не закончится сумма возмещения или до конца календарного года — зависит от того, что наступит ранее.

Частые вопросы

Если в 2023 г. вы не работали и не имели налогооблагаемых доходов, то вернуть налог за 2023 год вы не сможете. Учесть 13%, уплаченные с зарплаты в 2024 г., также нельзя.

Да, но только в том случае, если вы имеете официальный статус единственного родителя и юридически признано, что второй родитель отсутствует, умер или пропал без вести.

Заключение эксперта

Вернуть налоги с зарплаты разрешено только в тот же год, когда были совершены расходы. Сделать это несложно — инспекция месяц рассматривает документы и уведомляет вашу компанию. После этого бухгалтерия приостанавливает удержание НДФЛ и возвращает работнику ту сумму, что была удержана с начала года.