Можно ли получить вычет с пенсии

При выходе на пенсию человек теряет большую часть доходов, поэтому сложно сохранять привычный уровень жизни, когда уже нет регулярной заработной платы. А государственное обеспечение через ПФР вряд ли будет равняться прежним доходам.

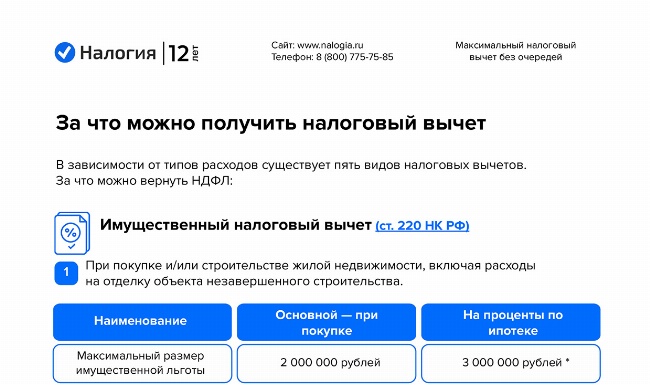

Если вы работаете и платите налоги, то имеете право на налоговый вычет — льготу, которую государство предоставляет гражданам-налогоплательщикам. Например, за покупку квартиры, за пополнение индивидуального инвестиционного счета (ИИС), по расходам на социальные траты.

Но если вы неработающий человек или пенсионер без стороннего дохода, то получить возврат НДФЛ не сможете, так как у вас нет налогооблагаемых доходов.

Пример

Иванова в 2022 г. вышла на пенсию. В 2023 г. она оплатила собственное лечение, но не сможет вернуть часть этих расходов, так как в 2023 г. она уже не работала и не платила подоходный налог.

Что такое налоговый вычет за пенсионные взносы

При неофициальном оформлении или небольшом трудовом стаже на хорошую пенсионную базу рассчитывать не приходится. Поэтому все большую популярность набирают обращения в негосударственный пенсионный фонд.

Люди делают пенсионные отчисления, чтобы при выходе на пенсию получать дополнительные деньги. Далее расскажем, какие льготы можно получать с отчислений на будущую пенсию, и в каком размере.

Позаботиться о своем финансовом благополучии лучше заранее. Для этого необходимо обратиться в НПФ и заключить договор. Таких договоров вы может быть сколько угодно — с любыми НПФ по вашему выбору.

Ежемесячные или ежеквартальные платежи будут накапливаться на вашем счете, и при выходе на пенсию вы сможете использовать их как прибавку к государственной пенсии.

Есть еще один способ подготовить финансовую подушку: делать дополнительные взносы и получать вычет на накопительную часть пенсии. Проще всего это реализовать через работодателя: написать заявление, и бухгалтерия будет автоматически удерживать и перечислять с вашей зарплаты небольшую сумму в пенсионный фонд. Размер дополнительных платежей на накопительную часть пенсии вы определяете сами.

Важная особенность таких расходов в том, что уже сейчас, не дожидаясь выхода на пенсию, вы можете оформить налоговый вычет и вернуть налог с пенсионных отчислений.

Такой налоговый возврат относится к категории социальных вычетов (ст. 219 НК РФ), которые включают расходы на обучение, лечение, страхование жизни, пополнение по договору на НПО и т.п.

Размер вычета на отчисления

Налоговый вычет с пенсионных отчислений, то есть с платежей, которые вы совершаете для увеличения своей будущей пенсии, является частью социального налогового вычета и ограничен суммой в 120 тыс. рублей. На свой счет можно вернуть 13% от этой суммы — 15600 рублей.

Если суммарный размер внесенных за год средств был больше 120 тыс. рублей, возврат ограничен 15600 рублей и вернуть больше не удастся.

Налоговый вычет по взносам в НПФ суммируется с другими видами социальных льгот: за обучение, лечение, добровольное страхование жизни (абз. 8 п. 2 ст. 219 НК РФ).

Пример

Иванов из Москвы сделал взносы в НПФ в размере 100 тыс. рублей и оплатил лечение супруги на сумму 80 тыс. рублей (простое лечение с кодом «01»). Он может вернуть только положенные 15 600 руб., несмотря на то, что его общие затраты были больше 120 тыс. рублей.

Исключение составляет только дорогостоящее лечение, пожертвования на благотворительность и оплата обучения ребенка. Эти социальные льготы считаются отдельно и не входят в лимит 120 тыс. рублей.

С 1 января 2024 г. вычет за пенсионные выплаты станет выгоднее. Новые правила коснутся расходов, понесенных в 2024 г. и позднее. Размер вычетов увеличен со 120 тыс. рублей до 150 тыс. рублей (Федеральный закон от 28.04.2023 N 159-ФЗ).

Имейте в виду, что изменения вступят в силу 1 января 2024 г., поэтому увеличенный размер вычета будет учитывать расходы, начиная с 2024 г. То, что вы заплатили в 2023 г. и ранее, будут считать по прежним правилам.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Налоговый вычет пенсионерам за софинансирование пенсии

В ФЗ №279 от 29.12.2012 указано, что дополнительные страховые взносы по программе софинансирования также участвуют в расчете социальной налоговой льготы.

Вычет на пенсионные отчисления за членов семьи

Заключить договор с НПФ и делать отчисления можно не только в свою пользу, но и в пользу:

|

№ |

Члены семьи |

|

1. |

супруга (супруги); |

|

2. |

детей (в том числе усыновленных) — ограничений по возрасту нет; |

|

3. |

родителей (усыновителей); |

|

4. |

бабушек, дедушек; |

|

5. |

внуков; |

|

6. |

братьев, сестер; |

|

7. |

подопечных детей-инвалидов (опекуны и подопечные, не являющиеся инвалидами, не имеют права на данную налоговую льготу). |

Если взносы идут с вашего счета, вы имеете право на пенсионный вычет в пределах общего лимита.

Дополнительные отчисления на накопительную часть пенсии вы можете оплачивать только за себя.

Как получить налоговый вычет за пенсионные отчисления

Налоговый возврат за взносы на НПО или доп отчисления на накопительную часть можно получить через налоговую инспекцию или работодателя. Через работодателя это можно сделать только в том случае, если работодатель делает отчисления на пенсию с вашей зарплаты.

Если вы делаете отчисления самостоятельно без участия работодателя, то через него вернуть 13% с пенсионных отчислений нельзя.

Документы на вычет через ФНС

Чтобы оформить пенсионный вычет, необходимо дождаться окончания календарного года, в котором были расходы, и обратиться за возвратом в отделение ФНС по месту прописки.

Документы для инспекции:

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ о доходах, выданная работодателем;

- Договор негосударственного пенсионного обеспечения;

- Платежные документы, подтверждающие оплату взносов (кассовые чеки, квитанции к приходным кассовым ордерам, оплаченные банковские квитанции и т. п.).

Камеральная проверка длится три месяца. Затем в течение 10 дней выносится решение, и еще месяц потребуется на перечисление средств на ваш счет.

Оформление через работодателя

Пенсионный налоговый вычет через работодателя можно оформить в том же году, когда получено право на льготу. В личном кабинете на официальном сайте ФНС заполните специальную форму и приложите необходимые документы.

В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о возврате НДФЛ. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Частые вопросы

Вычет можно получать каждый год по суммам прошлого года. Максимальный размер ежегодной льготы — 120 тыс. рублей в совокупности с другими социальными вычетами.

Если годовой заработной платы вам не хватило, чтобы получить одобренный вычет на взносы в полном размере, перенести недополученный остаток на следующий год нельзя, и он сгорит.

Если в году, когда вы оплачивали лечение, у вас были налогооблагаемые доходы и вы с них уплачивали 13% НДФЛ, то имеете право получить налоговый вычет по расходам.

Заключение эксперта

При оплате пенсионных взносов в 2024 году можно вернуть часть расходов — не упускайте возможность оформить налоговый вычет за 2023, 2022 и 2021 годы. Главное — помнить о правилах предоставления льготы, сохранять платежные документы и не пропустить 3-летний срок возврата налога.